Penulis: Edi Chandren | Editor: Aulia Rahman Nugraha, Vivi Handoyo Lie

Published date: 10/1/2024

Dengan P/E 16,6x, valuasi cukup murah dengan downside terbatas.

Potensi yield dividen 5% per tahun, memberikan kenyamanan investasi dalam jangka pendek-menengah.

Prospek cerah dalam jangka panjang masih valid, memberikan upside yang menarik.

Deskripsi: SIDO 1-Year Forward P/E Band.

Sumber: StockbitExecutive Summary

Penurunan harga saham SIDO sebesar -30% selama 2023, yang didorong oleh pelemahan kinerja, memberikan kesempatan membeli perusahaan berkualitas pada harga diskon karena kami menilai kinerja terburuk perusahaan telah terlewati di 3Q23 (the worst is over).

Meskipun prospek perseroan belum terlalu bullish dalam jangka pendek-menengah akibat belum kuatnya daya beli masyarakat, kami menilai bahwa SIDO memberikan peluang dividen yang cukup menarik dengan potensi yield ~5% per tahun berdasarkan estimasi kami. Dividen ini akan memberikan kenyamanan (comfort) bagi investor sambil menunggu pertumbuhan kinerja, yang kami yakini akan berakselerasi kembali ke kisaran double digit dalam jangka yang lebih panjang.

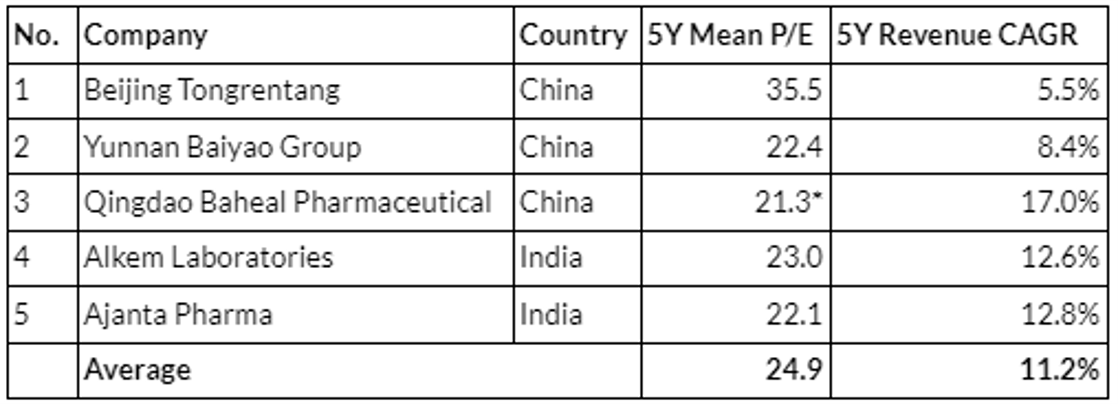

Selain potensi pertumbuhan kinerja yang lebih tinggi dalam jangka panjang, upside tambahan datang dari valuasi SIDO yang kami nilai berpeluang mengalami re-rating ke depannya. Berkaca dari negara yang relatif lebih maju seperti China dan India, perusahaan consumer health memiliki pertumbuhan di kisaran double digit per tahun dengan valuasi di kisaran 21–35x Forward P/E, jauh lebih tinggi dibandingkan P/E SIDO saat ini di level 16,6x.

Adapun risiko utama SIDO adalah 1) daya beli yang lemah, ditambah dengan kondisi kemarau berkepanjangan yang menekan permintaan; 2) kenaikan signifikan pada harga bahan baku yang menurunkan profitabilitas; dan 3) progres makroekonomi yang lambat, sehingga potensi jangka panjang tidak dapat terealisasi.

Pemulihan pada 2024, Diikuti Pertumbuhan Moderat dalam Jangka Pendek-Menengah

Setelah kinerja negatif pada 2023, kami memprediksi bahwa kinerja SIDO akan pulih pada 2024, walaupun tidak terlalu signifikan. Pemulihan kinerja perseroan akan didorong oleh daya beli masyarakat yang lebih baik, sehingga penjualan bisa kembali bertumbuh positif.

Perbaikan daya beli masyarakat sendiri akan didukung oleh pembelanjaan terkait kampanye pada tahun politik, kenaikan anggaran program perlindungan sosial, dan tingkat inflasi yang kembali rendah di level 2–3%. Secara kuartalan, kami memperkirakan kinerja SIDO pada 3Q23 akan menjadi yang terendah, dengan pemulihan akan terjadi pada 4Q23 dan berlanjut pada 2024 (the worst is over).

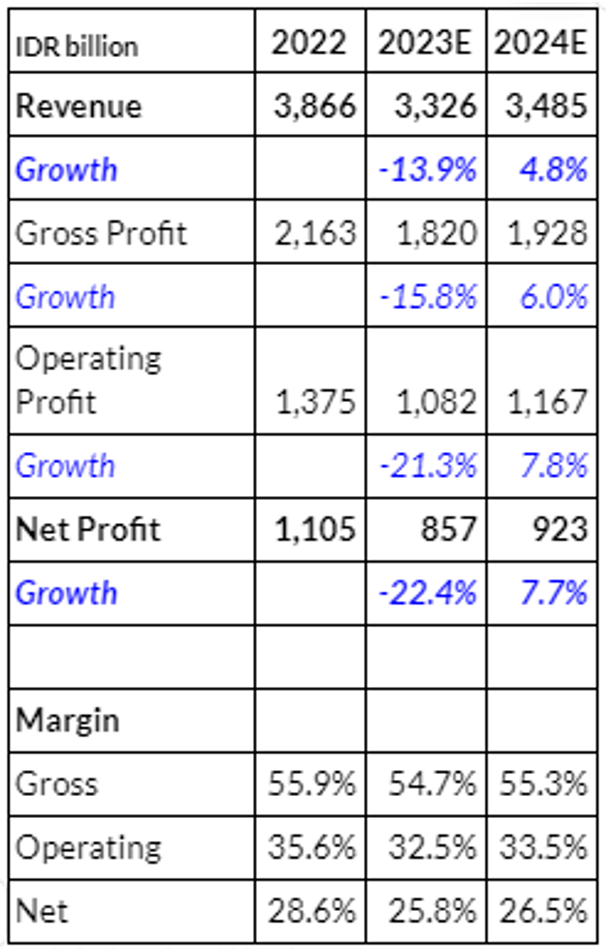

Berdasarkan estimasi kami, laba bersih SIDO akan tumbuh +8% pada 2024, ditopang oleh pertumbuhan penjualan sebesar +5% dan margin yang lebih tinggi dari sedikit efisiensi pada biaya operasional. Dengan begitu, kami mengestimasikan laba bersih SIDO pada 2023 dan 2024 masing-masing akan mencapai Rp857 M (-22% YoY) dan Rp923 M (+8% YoY).

Deskripsi: Estimasi kinerja SIDO.

Sumber: Stockbit analysisBerikut adalah beberapa asumsi utama yang kami gunakan dalam menyusun estimasi kinerja di atas:

Pertumbuhan penjualan pada 2024 akan lebih didorong oleh volume penjualan, sementara harga jual akan relatif stabil karena kenaikan harga yang signifikan telah dilakukan dalam 1–2 tahun terakhir.

Harga bahan baku akan cenderung stabil pada 2024, sehingga peningkatan volume penjualan akan turut mendorong gross margin.

Aktivitas iklan dan promosi akan cenderung lebih moderat pada 2024 setelah spending yang meningkat pada 2023.

Dalam beberapa tahun setelah 2024, kami memprediksi kinerja SIDO akan cenderung bertumbuh secara moderat di kisaran mid single digit per tahun karena belum adanya pendorong permintaan yang signifikan.

Finansial Kuat dan Potensi Dividen ~5% per Tahun yang Sustainable

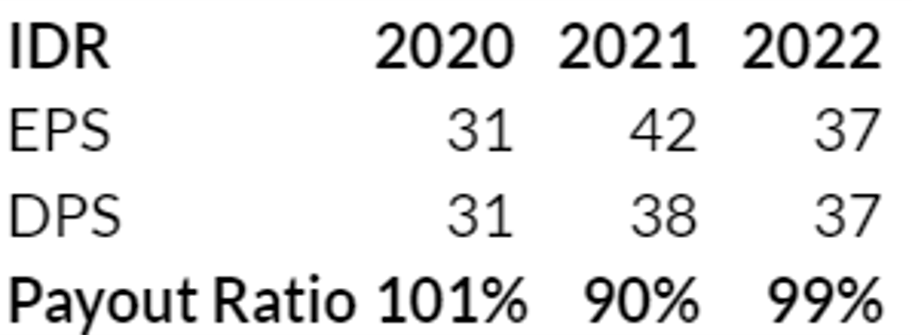

Kami menilai laba bersih sebesar Rp850–900 M per tahun sebagai laba bersih yang achievable dan sustainable bagi SIDO. Dengan level laba bersih di kisaran tersebut, dan asumsi dividend payout ratio sebesar 95% (rata-rata 3 tahun terakhir: 96,7%), SIDO berpotensi memberikan dividend yield sebesar 5,2–5,5% per tahun pada harga saat ini di level Rp520/lembar per 9 Januari 2024.

Kami menilai yield tersebut akan memberikan kenyamanan (comfort) bagi investor sambil menunggu pertumbuhan kinerja, yang kami yakini akan berakselerasi kembali ke kisaran double digit dalam jangka yang lebih panjang.

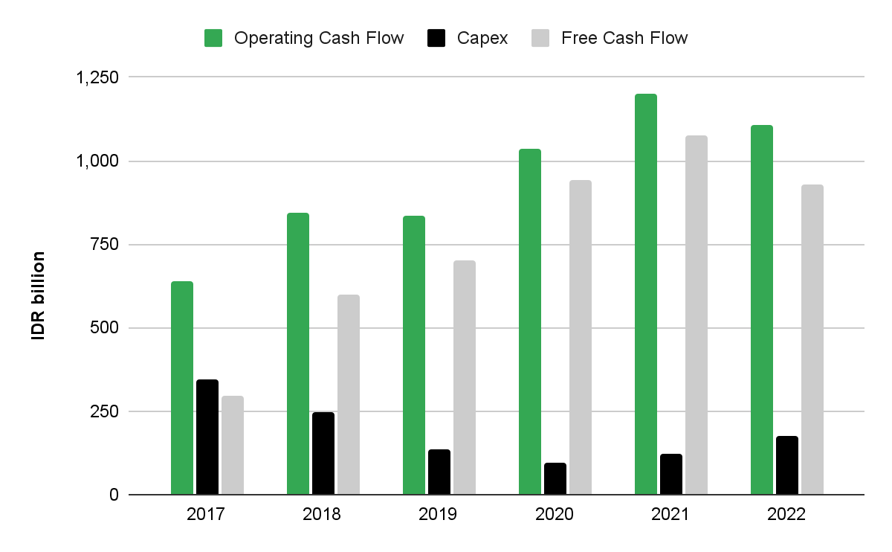

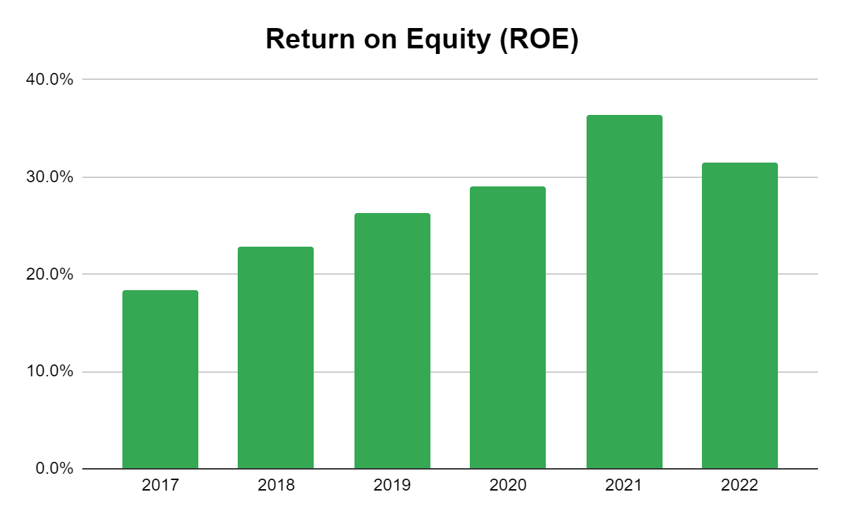

SIDO sendiri memiliki posisi finansial yang kuat, profitabilitas yang tinggi (ROE >20%), dan bebas utang dengan kas sebesar Rp783 M per September 2023. Sementara itu, sejak belanja modal (capex) signifikan pada periode 2017–2018, SIDO belum lagi membutuhkan capex yang besar dalam waktu dekat.

Dengan kebutuhan capex yang relatif kecil di kisaran Rp100–200M/tahun, serta arus kas yang sehat, SIDO memiliki kemampuan menghasilkan arus kas bersih (free cash flow) yang tinggi. Faktor-faktor tersebut membuat SIDO memiliki kapasitas membayar dividen yang tinggi, setidaknya dalam beberapa tahun ke depan.

Deskripsi: Dividend payout ratio SIDO dalam 3 tahun terakhir.

Sumber: Stockbit analysisDeskripsi: Capex dan free cash flow sejak 2017.Sumber: StockbitDeskripsi: Return on Equity (ROE) SIDO.Sumber: StockbitRe-akselerasi Pertumbuhan dan Peningkatan Valuasi dalam Jangka Panjang

Dalam jangka yang lebih panjang, kami meyakini bahwa SIDO dapat kembali bertumbuh cepat pada kisaran double digit per tahun. Pertumbuhan kelas menengah yang didorong oleh pertumbuhan ekonomi yang berkelanjutan dan meningkatnya kesadaran masyarakat akan pentingnya kesehatan akan meningkatkan permintaan produk-produk consumer health. Hal tersebut tentunya akan dinikmati oleh SIDO sebagai salah satu perusahaan consumer health terkemuka (prominent) dengan lebih dari 300 SKUs dan brand equity yang tinggi.

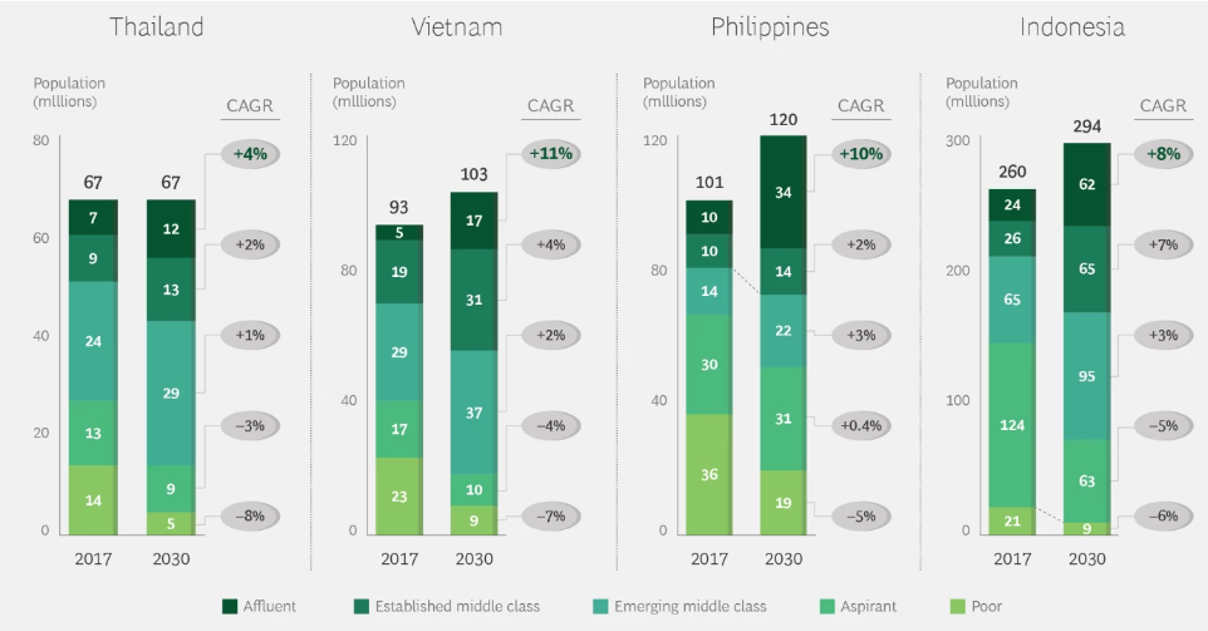

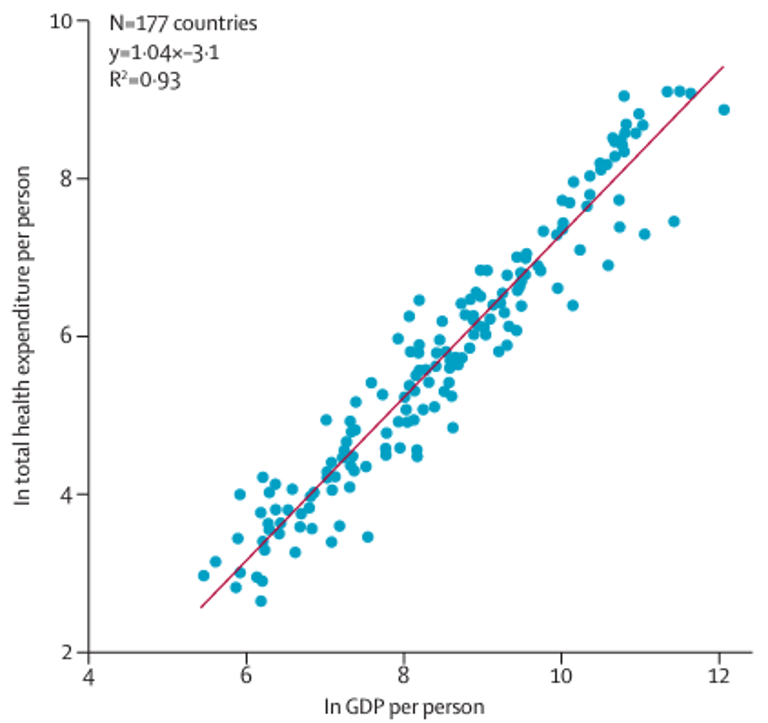

Segmen kelas menengah dan atas di Indonesia diprediksi akan naik dari sekitar 45% dari populasi pada 2017 menjadi sekitar 75% dari populasi pada 2030, menurut BCG. Sementara itu, berdasarkan studi Bank Dunia, peningkatan pendapatan per kapita memiliki korelasi positif yang tinggi dengan pembelanjaan terkait kesehatan.

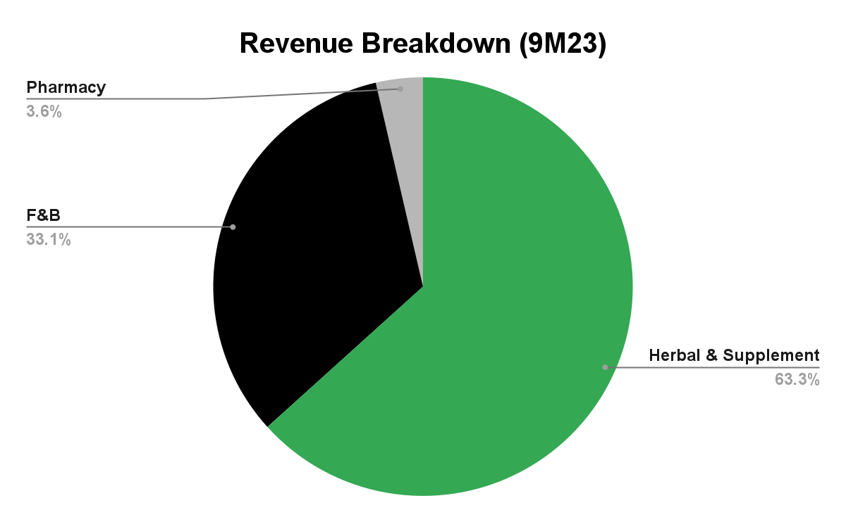

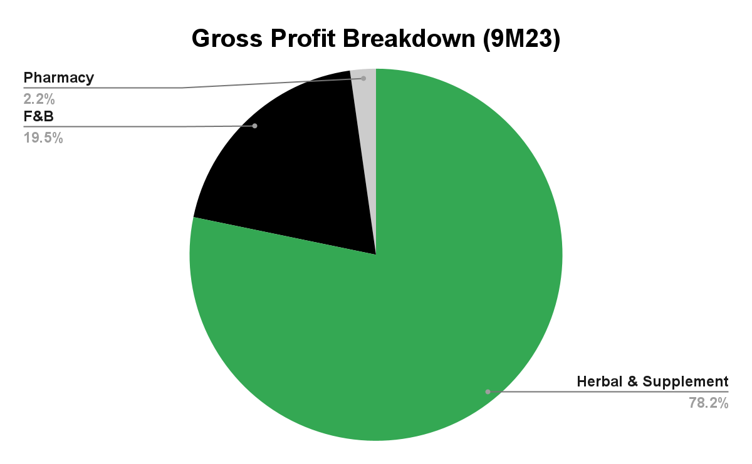

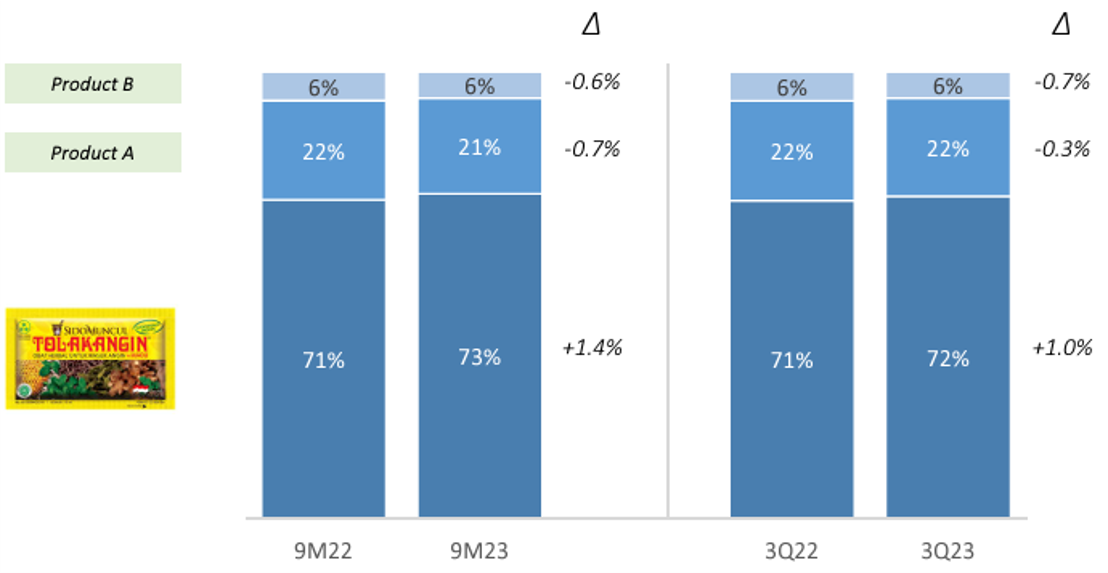

Bisnis consumer health SIDO sendiri terbagi ke dalam tiga segmen, dengan segmen Herbal & Supplement menjadi kontributor pendapatan terbesar hingga 63,3% per 9M23 berkat produk unggulannya, ‘Tolak Angin’, yang merupakan market leader. Dari sisi laba, kontribusi segmen Herbal & Supplement mencapai 78,2%, disebabkan oleh margin yang lebih tinggi dibandingkan dua segmen lainnya.

Deskripsi: Prediksi populasi beberapa negara ASEAN, termasuk Indonesia, berdasarkan kelas ekonomi.

Sumber: Boston Consulting Group (BCG)Deskripsi: Korelasi pendapatan per kapita dan pembelanjaan terkait kesehatan.

Sumber: World BankDeskripsi: Kontribusi pendapatan berdasarkan segmen.

Sumber: Laporan Keuangan SIDODeskripsi: Kontribusi laba kotor berdasarkan segmen.

Sumber: Laporan Keuangan SIDODeskripsi: Produk-produk SIDO berdasarkan segmen.

Sumber: Presentasi SIDODeskripsi: Market share produk ‘Tolak Angin’.

Sumber: Presentasi SIDO berdasarkan data NielsenValuasi

Seiring dengan pelemahan kinerja selama 2023, valuasi SIDO terus mengalami penurunan hingga per 9 Januari 2024 diperdagangkan di level 16,6x 1-Year Forward P/E, setara -1 Standar Deviasi di bawah rata-rata historis 5 tahun.

Kami menilai dengan prospek pertumbuhan kinerja yang kembali ke teritori positif, sentimen negatif pada valuasi SIDO akan mulai mereda, sehingga P/E dapat kembali ke level yang lebih normal di kisaran 18,5–19x, sedikit di bawah rata-rata historis. Level ini kami anggap normal dalam jangka pendek-menengah, mengingat perseroan masih dapat bertumbuh secara moderat meski belum terlalu tinggi.

Deskripsi: SIDO 1-Year Forward P/E Band.

Sumber: Stockbit

Dalam jangka panjang, selain kinerja pertumbuhan yang lebih tinggi, terdapat juga potensi upside dari re-rating valuasi. Berkaca dari negara yang relatif lebih maju seperti China dan India – di mana perusahaan consumer health memiliki pertumbuhan rata-rata di kisaran double digit – valuasinya berada di kisaran 21–35x, jauh lebih tinggi dibandingkan valuasi SIDO saat ini. Oleh karena itu, dengan ekspektasi pertumbuhan yang lebih cepat, kami menilai bahwa valuasi SIDO juga berpotensi meningkat dalam jangka panjang.

Sebagai catatan, definisi valuasi yang kami gunakan di tabel di bawah ini adalah valuasi rata-rata historis dalam 5 tahun terakhir untuk mengesampingkan sentimen atau siklus sementara pada market atau emiten tertentu.

Deskripsi: Valuasi dan pertumbuhan emiten consumer health di China dan India. Tanda * menunjukkan bahwa periode yang tersedia hanya 3 tahun.

Sumber: BloombergRisiko

Risiko utama SIDO adalah apabila pemulihan yang diekspektasikan tidak terjadi dan kinerja negatif berlanjut, yang berpotensi disebabkan oleh masih lemahnya permintaan atau kenaikan signifikan pada harga bahan baku yang menekan profitabilitas.

Sementara itu, dalam jangka panjang, risiko datang dari potensi lambatnya progres makroekonomi Indonesia, sehingga potensi pertumbuhan SIDO tidak dapat terealisasi.

________________

Penulis:

Edi Chandren, Investment Analyst Lead

Editor:

Vivi Handoyo Lie, Head of Investment Research

Aulia Rahman Nugraha, Sr. Investment Journalist

Copyright 2024 Stockbit, all rights reserved.

Disclaimer:

Semua konten dalam artikel ini dibuat untuk tujuan informasional dan bukan merupakan rekomendasi untuk membeli/menjual saham tertentu. Always do your own research.

Informasi ini dimiliki oleh PT Stockbit Sekuritas Digital (“Stockbit”), Perusahaan efek yang berizin dan diawasi oleh Otoritas Jasa Keuangan.

Selanjutnya, semua keputusan investasi nasabah mengandung risiko dan adanya kemungkinan kerugian atas investasi tersebut. Seluruh risiko investasi bukan merupakan tanggung jawab Stockbit melainkan menjadi tanggung jawab masing-masing nasabah.

Domain resmi Stockbit adalah “https://stockbit.com/” dan semua informasi yang dikirimkan oleh kami akan menggunakan platform resmi aplikasi Stockbit dan/atau alamat email yang diakhiri “@Stockbit.com” Semua pemberian Informasi Rahasia kepada pihak-pihak yang mengatasnamakan Stockbit namun tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit merupakan tanggung jawab pribadi pihak pemilik Informasi Rahasia dan kami tidak bertanggung jawab atas setiap penyalahgunaan Informasi Rahasia yang dilakukan oleh pihak-pihak yang mengatasnamakan Stockbit yang tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit.