Penulis: Theodorus Melvin | Editor: Aulia Rahman Nugraha, Edi Chandren, Rahmanto Tyas Raharja, Vivi Handoyo Lie

Published date: 8/1/2024

Kinerja INKP 4Q23 dapat pulih secara QoQ didorong ekspansi margin seiring kenaikan harga pulp.

Volume penjualan kertas industri INKP berpotensi naik +16% YoY pada 2024 dari pabrik baru.

Valuasi INKP berada di level atraktif dengan P/E 5,43x, sedikit di atas -1 Standard Deviation 5 tahun.

Executive Summary

Harga saham INKP telah turun -16,6% dalam 3 bulan terakhir menyusul lemahnya kinerja selama 3Q23, dengan laba bersih turun -61,3% QoQ menjadi US$52,3 juta. Secara umum, penurunan kinerja INKP pada 3Q23 disebabkan oleh pemulihan segmen pulp yang tidak sesuai harapan, dengan harga jual rata-rata pulp global stabil di level yang rendah, serta penurunan segmen margin kertas perseroan.

Meski demikian, kami menilai bahwa kinerja INKP pada 4Q23 dapat pulih secara kuartalan akibat ekspansi margin (margin expansion). Kami menilai bahwa margin laba kotor (GPM) INKP dapat kembali ke rentang 30–35%, setelah turun signifikan ke level 26,6% pada 3Q23. Prediksi kami tersebut didasarkan oleh dua faktor berikut:

Peningkatan harga pulp yang naik >10% QoQ dan memasuki harga jual rata-rata US$600/ton, lebih tinggi dari 2Q23 dan 3Q23.

Inisiatif grup APP Indonesia, yang merupakan induk INKP, untuk menaikkan harga jual kertas sebesar US$80/ton pada 18 Oktober dan 23 November 2023.

Untuk 2024, INKP memiliki potensi kenaikan volume penjualan kertas industri sebesar +16% YoY dari pabrik baru jika progres pembangunannya berjalan sesuai dengan rencana manajemen. Selain itu, harga pulp pada 2024 kemungkinan akan berada di rentang US$540–660/ton, didorong oleh aksi wait and see pelaku pasar dan kecenderungan harga pulp yang tidak dapat bertahan lama di bawah level US$500/ton.

Dari sisi valuasi, pelemahan harga saham dalam 3 bulan terakhir membuat valuasi INKP per 4 Januari 2024 berada di level atraktif. Saat ini, INKP diperdagangkan dengan P/E Ratio sebesar 5,43x atau berada sedikit di atas -1 Standard Deviation rata-rata historis dalam 5 tahun.

Adapun beberapa risiko bagi INKP adalah:

Peningkatan supply dari produsen global, sehingga membuat harga pulp kembali melemah.

Peningkatan harga kayu (sebagai bahan baku) yang dapat kembali mengurangi margin laba.

Segmen Pulp (80–90% Laba Usaha) – Harga Mulai Pulih dan Stabil di Level US$570–630/ton

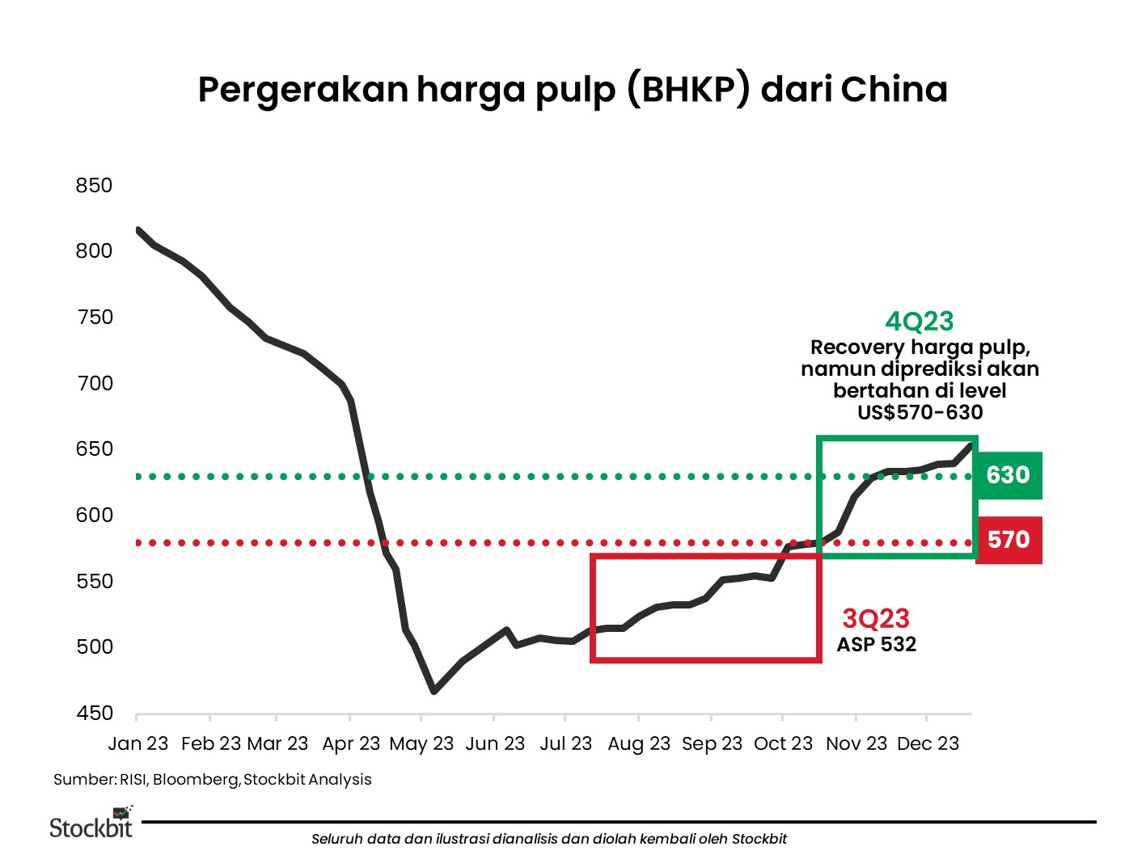

Salah satu faktor utama pemulihan kinerja INKP pada 4Q23 didorong oleh peningkatan harga jual rata-rata (ASP) pulp. Kami menilai ASP pulp INKP pada 4Q23 dapat dipastikan lebih tinggi dibandingkan 3Q23 dikarenakan harga pulp global konstan berada di level US$570–630/ton.

Memasuki 4Q23, harga pulp global mulai mengalami kenaikan hingga ke level US$600/ton, didorong oleh proses restocking persediaan yang dilakukan perusahaan kertas dan tisu. Namun, harga pulp kemungkinan tidak akan naik lebih jauh dan stabil di level US$570–630/ton pada 4Q23. Hal ini disebabkan kondisi industri pulp yang sedang mengalami oversupply.

Deskripsi: Pergerakan harga pulp (BHKP) dari China.

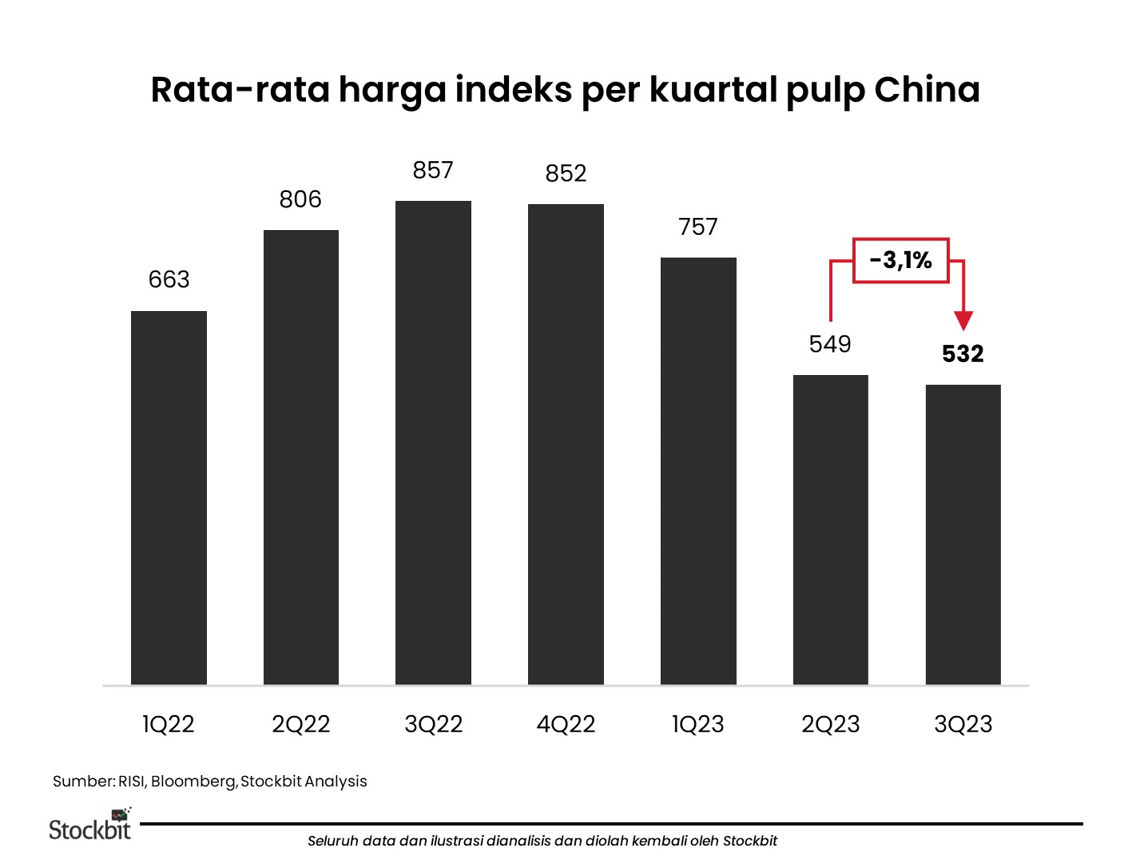

Sumber: RISI, Bloomberg, Stockbit analysisPenurunan kinerja laba bersih INKP pada 3Q23 sendiri disebabkan oleh harga pulp yang bergerak sideways di level US$500–570/ton, turun drastis dari level US$700–750/ton pada 2Q23. Hal ini membuat harga jual rata-rata (ASP) pulp INKP pada 3Q23 hanya sebesar US$532/ton, lebih rendah -3% QoQ dibandingkan periode 2Q23 di level US$549/ton.

Deskripsi: Rata-rata harga indeks per kuartal pulp China.Sumber: RISI, Bloomberg, Stockbit analysisKertas Industri (10–20% Laba Usaha) – Kenaikan Harga Jual sebesar US$80/ton oleh Grup APP

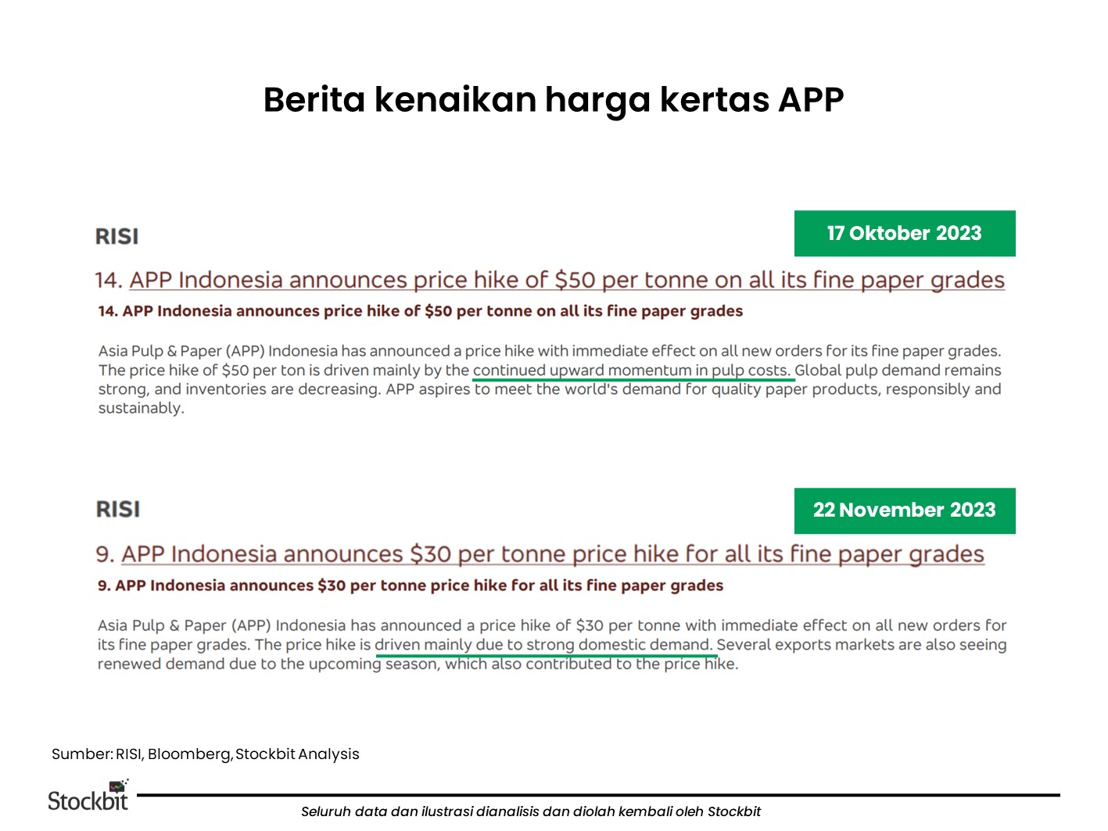

Kami juga mengekspektasikan kinerja segmen kertas INKP dapat kembali pulih seiring laporan kenaikan harga jual yang dilakukan oleh induk INKP, APP Indonesia. Menurut laporan, RISI, penyedia informasi terkemuka di industri pulp and paper, APP Indonesia telah menaikkan harga jual kertasnya sebesar US$50/ton pada 18 Oktober 2023, diikuti kenaikan sebesar US$30/ton pada 22 November 2023. Laporan tersebut mengimplikasikan bahwa APP Indonesia telah menaikkan ASP kertas sebesar US$80/ton pada 4Q23.

Kenaikan harga jual kertas tersebut berpotensi memulihkan margin laba usaha (OPM) segmen kertas industri INKP untuk kembali ke level double digit.

Deskripsi: Berita kenaikan harga kertas APP Indonesia.

Sumber: RISI, Bloomberg, Stockbit analysisOutlook INKP 2024: Earnings Kicker from New Factory

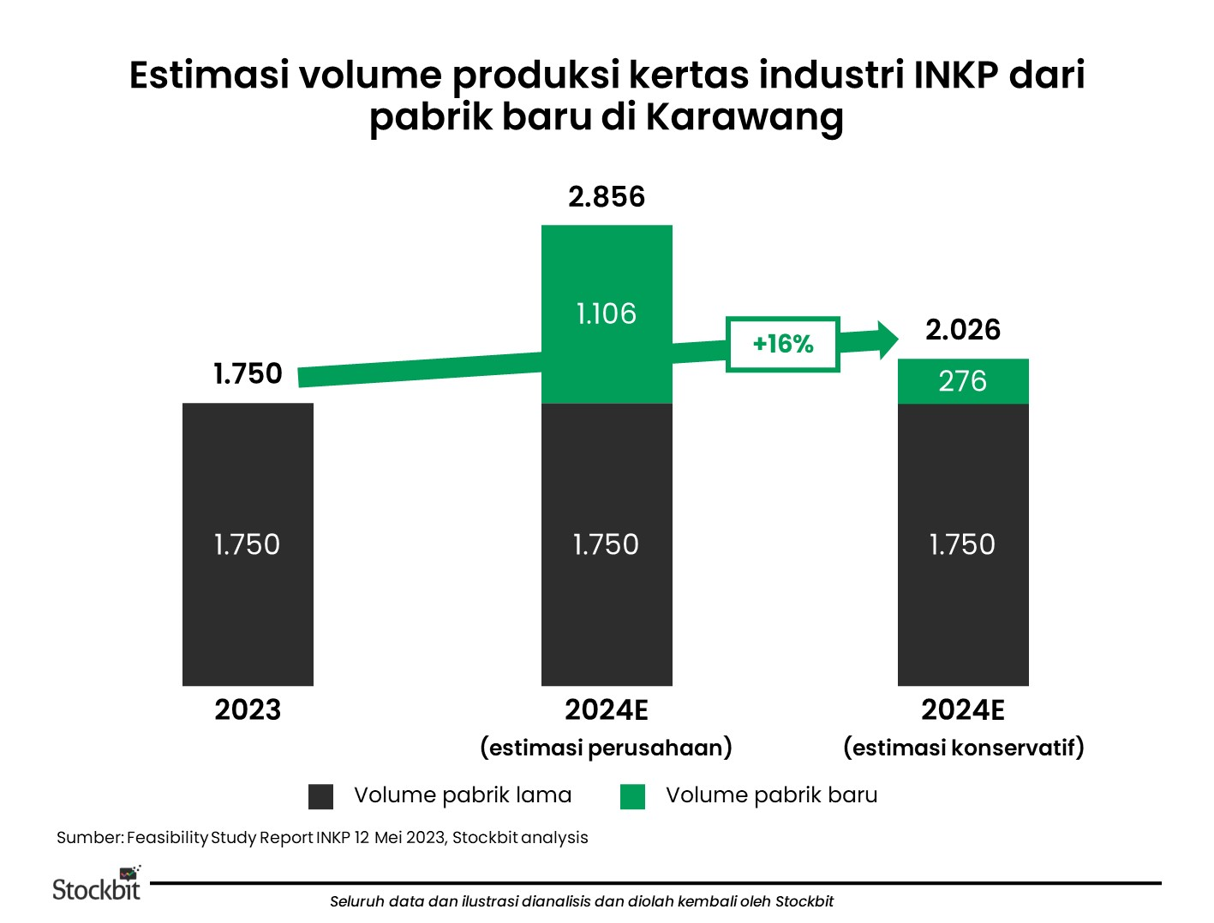

Potensi Kenaikan Volume Penjualan Kertas Industri +16% YoY dari Pabrik Baru

Volume penjualan kertas industri INKP dapat meningkat pada 2024 jika pembangunan pabrik baru berjalan sesuai dengan rencana manajemen. INKP saat ini tengah membangun pabrik kertas industri berkapasitas 3,9 juta ton (+177% dari kapasitas saat ini) dengan biaya investasi mencapai US$3,63 miliar (~Rp56,3 T).

Deskripsi: Estimasi volume produksi kertas industri INKP dari pabrik baru di Karawang.Sumber: Feasibility Study Report INKP 12 Mei 2023, Stockbit analysisMengacu data dari laporan Feasibility Study INKP pada 12 Mei 2023, pabrik baru INKP direncanakan beroperasi pada 2024 dengan utilisasi awal 28,36%. Mengacu pada utilisasi tersebut, volume penjualan kertas industri INKP pada 2024 dapat bertambah 1,1 juta ton pada 2024. Nilai ini berdampak pada tambahan pendapatan sebesar US$1,3 miliar dengan laba bersih sebesar US$201,8 juta.

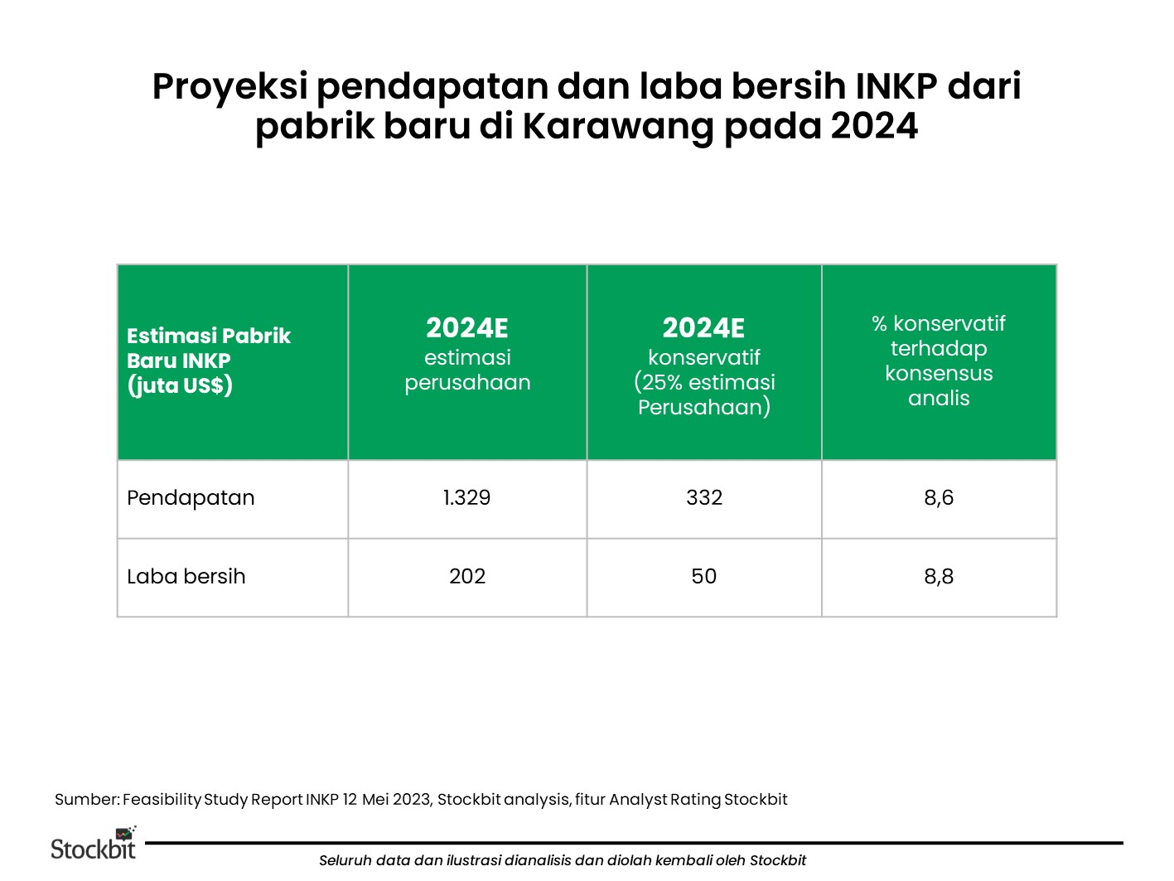

Deskripsi: Proyeksi pendapatan dan laba bersih INKP dari pabrik baru di Karawang pada 2024.Sumber: Feasibility Study Report INKP 12 Mei 2023, Stockbit analysis, fitur Analyst Rating StockbitJika menggunakan asumsi konservatif di mana pabrik baru beroperasi pada 2H24 dengan tingkat utilisasi 25% dari estimasi awal perseroan, maka volume produksi INKP kami asumsikan hanya bertambah 276 ribu ton. Penambahan volume ini berakibat pada tambahan pendapatan sebesar US$332,3 juta dan laba bersih sebesar US$50,4 juta, setara ~8,8% estimasi laba bersih INKP FY24E

Proyeksi Harga Pulp 2024: Sideways Namun di Atas 2H23

Untuk 2024 sendiri, harga pulp kemungkinan akan bergerak sideways berada di rentang US$540–660/ton, mengingat beberapa faktor berikut:

Pemain pulp global cenderung melakukan aksi wait and see.

Tambahan supply global baru sebesar 2,4 juta ton pada 2024 membuat pembeli pulp melakukan restocking dalam jumlah secukupnya, sembari menunggu dampaknya terhadap fluktuasi harga pulp.

Harga pulp tidak dapat bertahan lama di bawah level US$500/ton.

Ketika pulp berada di level US$500/ton, beberapa produsen dengan cash cost yang tinggi cenderung akan menghentikan produksi dan membeli pasokan yang ada di market. Hal ini akan menjaga supply-demand pulp global, yang mengakibatkan stabilnya harga pulp di atas US$500/ton.

Walaupun harga pulp bergerak sideways pada level US$540–660/ton, rentang harga ini tetap lebih tinggi dibandingkan level 2Q23 (US$549/ton) dan 3Q23 (US$532/ton) sehingga tetap berdampak positif pada kinerja INKP di tahun 2024.

Valuasi: Penurunan Harga Saham Memberikan Peluang Atraktif

Penurunan kinerja keuangan INKP pada 3Q23 telah direspon oleh market dengan pelemahan harga saham sebesar -16,6% dalam 3 bulan terakhir. Penurunan tersebut membuat valuasi INKP per 4 Januari 2024 berada di level atraktif, dengan P/E Ratio sebesar 5,43x atau berada sedikit di atas -1 Standard Deviation rata-rata historis dalam 5 tahun.

Deskripsi: Penurunan harga saham INKP dalam 3 bulan terakhir, P/E Band (TTM) INKP 5Y.

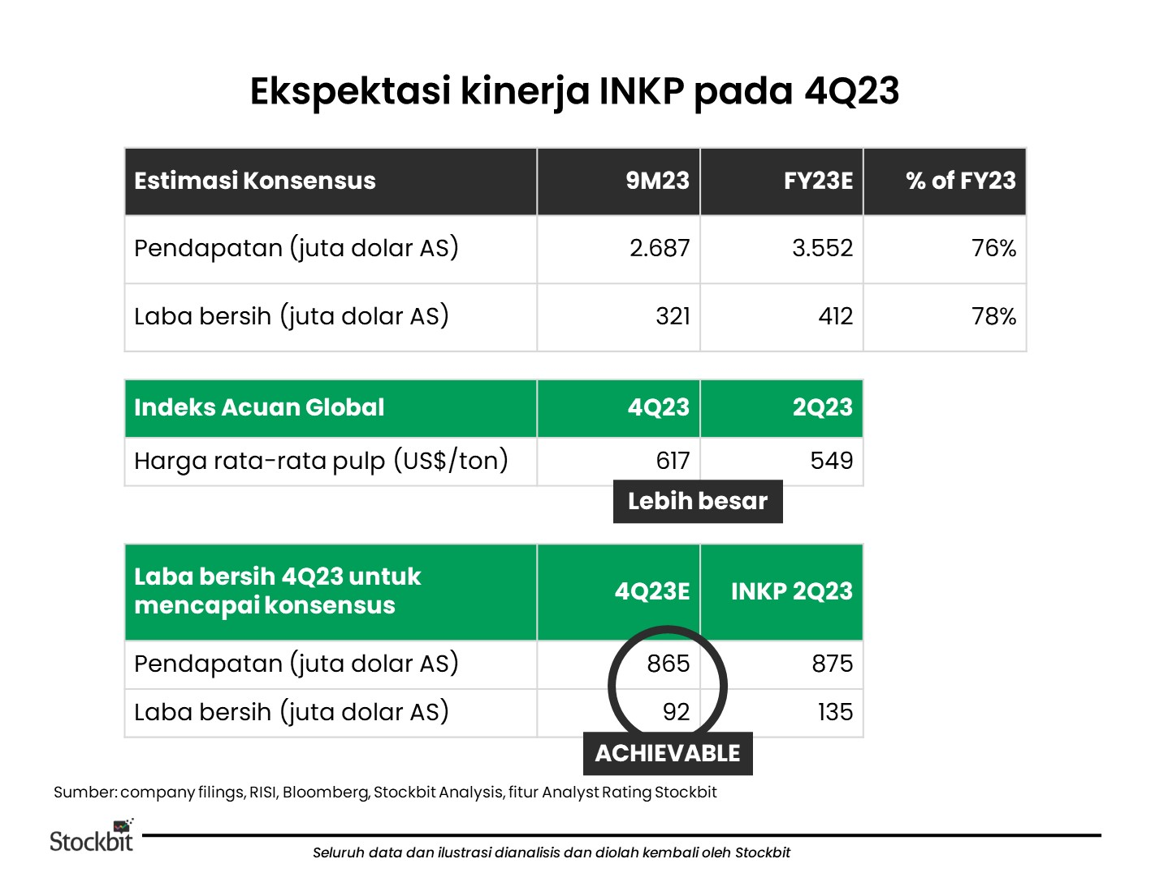

Sumber: StockbitMeski mengalami penurunan laba bersih pada 3Q23, kami menilai INKP dapat mencapai ekspektasi laba bersihnya pada FY23E. Per 9M23, pendapatan INKP telah mencapai Rp41,6 T atau US$2,7 miliar, setara 76% estimasi konsensus FY23 di Rp55,1 T atau ~US$3,5 miliar. Laba bersih INKP pada 9M23 juga telah mencapai Rp4,97 T atau US$321 juta, setara 78% estimasi laba bersih di level Rp6,4 T atau ~US$412 juta.

Pemulihan harga pulp global pada 4Q23 yang berpotensi lebih tinggi dibandingkan 2Q23 membuat kami optimis kinerja INKP pada 4Q23 dapat menyamai kinerja pada 2Q23 dan melampaui estimasi konsensus.

Jika kinerja INKP pada 4Q23 menyamai kinerja 2Q23, laba bersih INKP FY23E dapat mencapai US$456,2 juta. Jumlah tersebut melampaui estimasi konsensus laba bersih INKP di level US$412,4 juta.

Deskripsi: Ekspektasi kinerja INKP pada 4Q23.Sumber: INKP, RISI, Bloomberg, Stockbit analysis, fitur Analyst Rating StockbitDua Risiko: Peningkatan Suplai Pulp dan Harga Kayu

1. Penurunan Harga Pulp Akibat Meningkatnya Supply Global

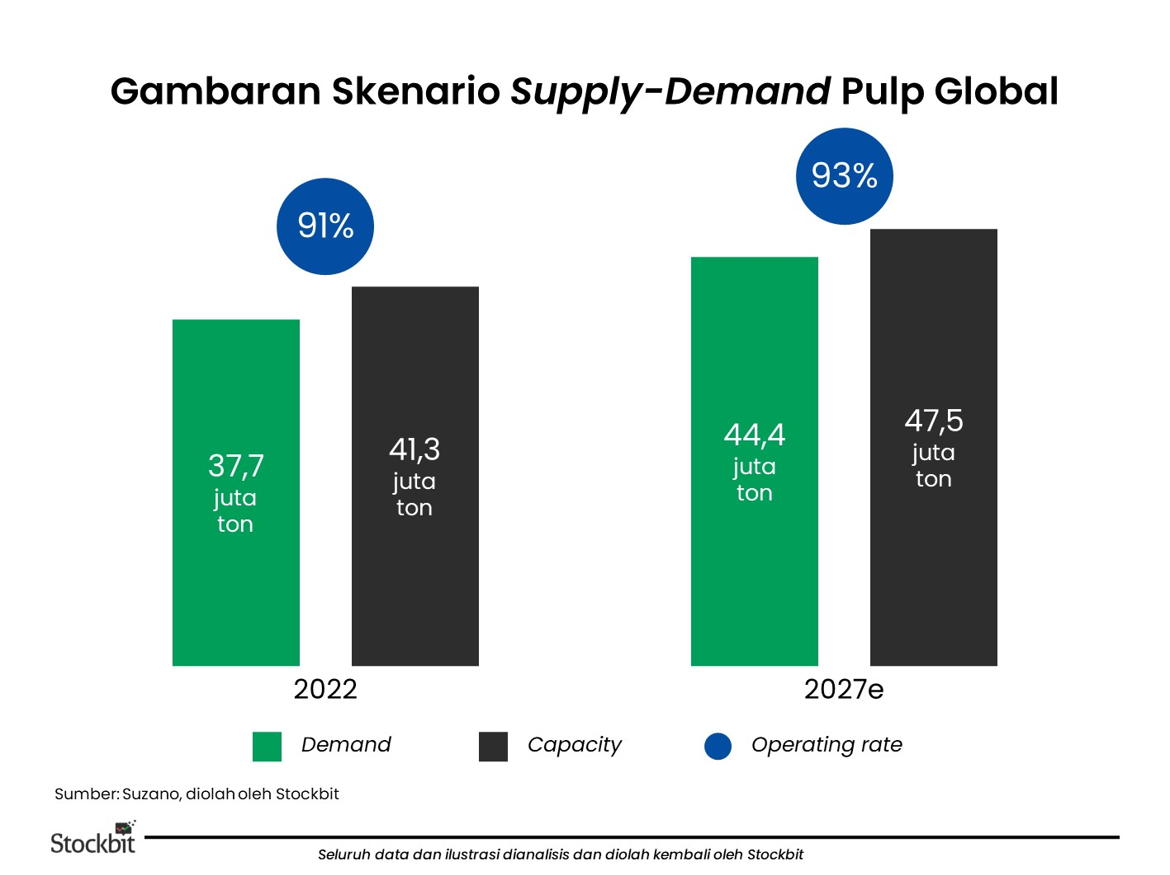

Deskripsi: Gambaran Skenario Supply-Demand Pulp Global. Sumber: Suzano, diolah oleh Stockbit

Secara umum, industri pulp global mengalami oversupply sejak 2019. Kondisi oversupply kemudian bertambah parah pada 2023 akibat tambahan 3,6 juta ton pasokan – setara 8,7% dari total supply global – yang berasal dari pabrik baru di Chile dan Uruguay. Pada 2024, pasokan pulp global juga akan bertambah 2,4 juta ton akibat pembukaan pabrik pulp baru di Brasil. Peningkatan pasokan secara cepat ini berpotensi membuat harga pulp kembali menurun.

Meski demikian, market mengestimasikan harga pulp tidak akan lebih rendah dari level US$500/ton. Penurunan harga pulp di bawah US$500/ton akan menyebabkan tutupnya beberapa pabrik akibat cash cost yang tinggi. Pada 2023, tambahan pasokan pulp sebesar 3,6 juta ton diimbangi dengan penutupan 2,7 juta ton pasokan pulp di seluruh dunia.

2. Peningkatan Harga Kayu yang Dapat Menggerus Margin Laba

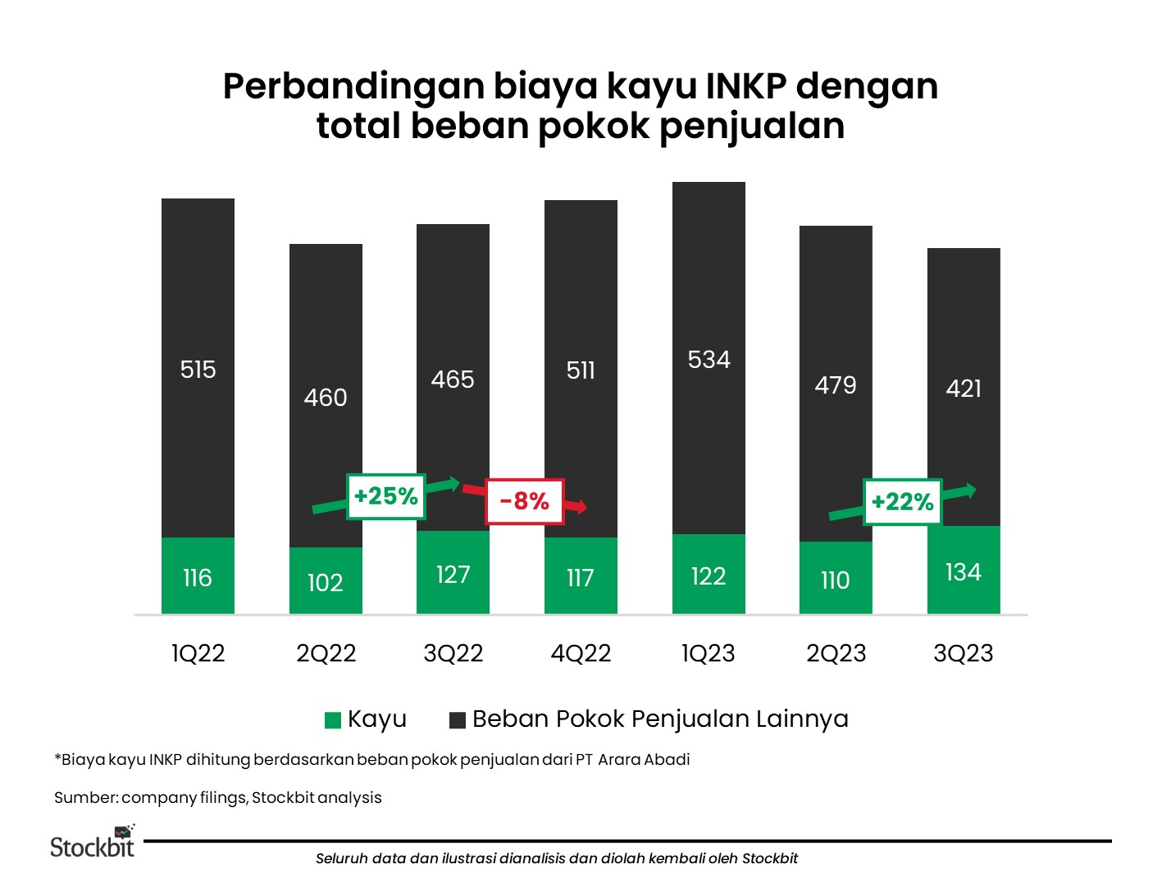

Biaya kayu INKP – yang kami asumsikan sebagian besar berasal dari pihak berelasi bernama PT Arara Abadi – mengalami peningkatan sebesar +22% QoQ pada 3Q23, kendati beban pokok penjualan turun -6% QoQ. Meski demikian, kami mengekspektasikan bahwa biaya bahan baku kayu INKP pada 4Q22 akan stabil atau cenderung menurun dari level 3Q23. Sebab, berdasarkan tren beban pokok penjualan INKP sejak 2022, kenaikan biaya kayu yang naik tajam (>15%) umumnya diikuti dengan penurunan biaya kayu pada kuartal berikutnya, seperti yang digambarkan grafik di bawah ini.

Deskripsi: Perbandingan biaya kayu INKP dengan total beban pokok penjualan.Sumber: INKP, Stockbit analysis________________

Penulis:

Theodorus Melvin, Investment Analyst

Editor:

Vivi Handoyo Lie, Head of Investment Research

Edi Chandren, Investment Analyst Lead

Rahmanto Tyas Raharja, Investment Analyst Lead

Aulia Rahman Nugraha, Sr. Investment Journalist

Copyright 2024 Stockbit, all rights reserved.

Disclaimer:

Semua konten dalam artikel ini dibuat untuk tujuan informasional dan bukan merupakan rekomendasi untuk membeli/menjual saham tertentu. Always do your own research.

Informasi ini dimiliki oleh PT Stockbit Sekuritas Digital (“Stockbit”), Perusahaan efek yang berizin dan diawasi oleh Otoritas Jasa Keuangan.

Selanjutnya, semua keputusan investasi nasabah mengandung risiko dan adanya kemungkinan kerugian atas investasi tersebut. Seluruh risiko investasi bukan merupakan tanggung jawab Stockbit melainkan menjadi tanggung jawab masing-masing nasabah.

Domain resmi Stockbit adalah “https://stockbit.com/” dan semua informasi yang dikirimkan oleh kami akan menggunakan platform resmi aplikasi Stockbit dan/atau alamat email yang diakhiri “@Stockbit.com” Semua pemberian Informasi Rahasia kepada pihak-pihak yang mengatasnamakan Stockbit namun tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit merupakan tanggung jawab pribadi pihak pemilik Informasi Rahasia dan kami tidak bertanggung jawab atas setiap penyalahgunaan Informasi Rahasia yang dilakukan oleh pihak-pihak yang mengatasnamakan Stockbit yang tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit.