👋 Stockbitor!

Harga saham Bank BTPN Syariah ($BTPS) telah mengalami penurunan signifikan sejak pandemi, dengan koreksi sebesar -59% dari titik tertingginya di Rp5.125/saham pada 27 Januari 2020. Padahal, secara kinerja, laba bersihnya berhasil pulih dengan cepat dengan tumbuh +71,4% YoY dan +21,5% YoY pada 2021 dan 2022 dan bahkan telah melebihi level pra-pandemi (2019).

Penurunan harga saham BTPS sejak awal 2020 secara umum disebabkan oleh pandemi Covid-19 dan lonjakan inflasi sepanjang tahun lalu, yang menekan ekonomi segmen ultra-mikro selaku target pasar BTPS sehingga menurunkan kualitas aset kredit perseroan. Selama 1H23, BTPS mencatatkan penurunan laba bersih sebesar -12,1% YoY akibat kenaikan beban provisi.

Meski demikian, kami memprediksi bahwa kinerja BTPS berpotensi pulih ke depannya, seiring perbaikan kualitas aset yang akan didorong oleh pemulihan ekonomi segmen ultra-mikro serta upaya perseroan untuk meningkatkan repayment rate. Adapun risiko utama BTPS ke depan adalah tetap tingginya beban provisi yang berpotensi menekan laba bersih. Selain itu, BTPS juga menghadapi persaingan yang semakin ketat di segmen ultra-mikro, dengan kompetitor terdekat adalah PNM Mekaar milik Bank Rakyat Indonesia ($BBRI).

Namun, jika dilihat dari segi valuasi, saham BTPS yang saat ini diperdagangkan dengan PBV 1,91x, sudah berada di level terendah sejak perseroan pertama kali IPO. Dibandingkan dengan bank lain yang memiliki ROE setara dengan perseroan dan potensi perbaikan kualitas aset ke depan, kami menilai valuasi ini menarik.

Bank Ultra-mikro dengan Profitabilitas Tinggi yang sedang Pulih

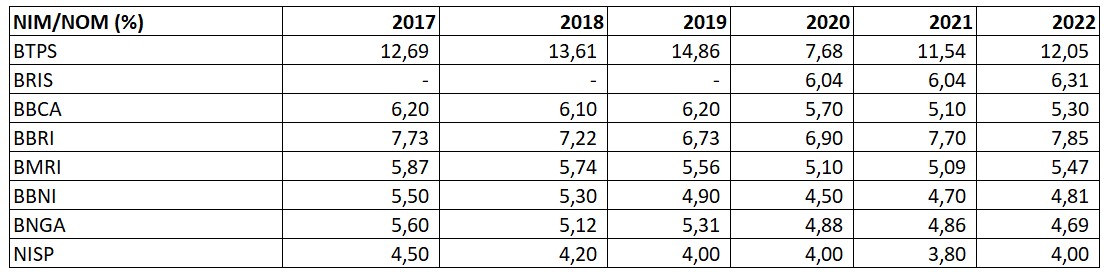

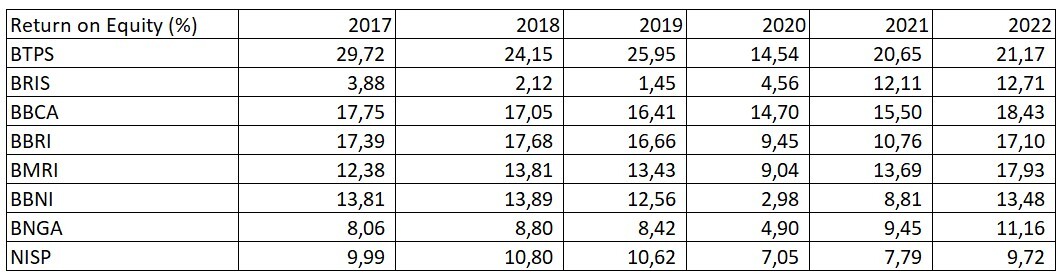

Dengan bermain di segmen yang berisiko tinggi, BTPS memiliki tingkat profitabilitas yang lebih tinggi dibandingkan peers-nya. Hal ini terlihat dari Net Operating Margin (NOM) perseroan – biasa disebut Net Interest Margin (NIM) di bank konvensional – yang mencapai 7,7–13,6% selama 2017–2022 (vs. NIM bank konvensional: 3,8–7,9%). NIM yang tinggi ini, ditambah dengan level NPF yang rendah sebelum pandemi, membuat profitabilitas BTPS dari sisi Return-on-Equity (ROE) jauh melampaui bank-bank lainnya.

Pic: Net Interest Margin dan Net Operating Margin bank besar yang tercatat di BEI pada 2017–2022.

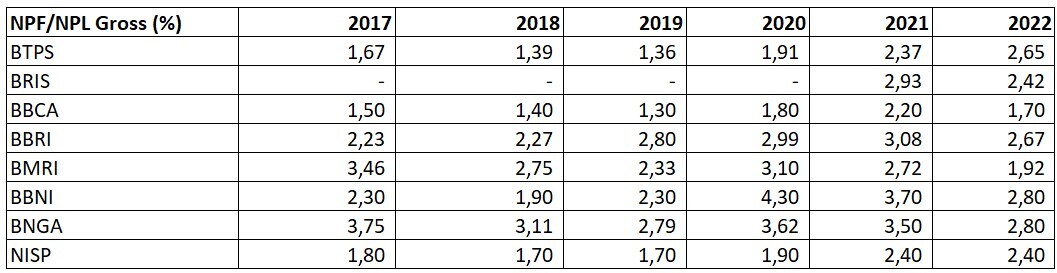

Source: Company data, Stockbit analysisPic: Non Performing Financing (NPF) dan Non Performing Loan (NPL) bank besar yang tercatat di BEI pada 2017–2022.

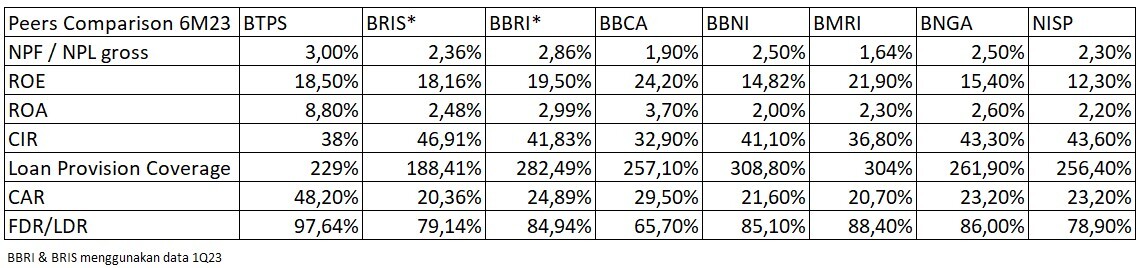

Source: Company data, Stockbit analysisPic: Return on Equity (ROE) bank besar yang tercatat di BEI pada 2017–2022.Source: Company data, Stockbit analysisPic: Profitabilitas bank besar yang tercatat di BEI per 1H23.Source: Company data, Stockbit analysisPenurunan Kualitas Aset saat Pandemi dikompensasi Dengan Efisiensi sehingga Laba Bersih Tetap Tumbuh

Pandemi Covid-19 pada 2020 membuat industri perbankan, termasuk BTPS, mengalami permasalahan kredit macet (Non Performing Loan/NPF). Akibatnya, emiten perbankan ramai-ramai menaikkan beban provisi mereka.

Tren tersebut berubah pada 2022, ketika industri perbankan mulai mengurangi beban provisi mereka. Bank besar seperti $BBCA, $BBRI, $BBNI, dan $BMRI telah mencatatkan penurunan beban provisi sebesar 17,5–51,5% YoY pada FY22. Sementara itu, BTPS justru menaikkan beban pencadangan pada 2022 sebesar +30% YoY, kendati pada 2021 mencatatkan penurunan beban provisi sebesar -14,3% YoY. Manajemen BTPS juga memberikan guidance bahwa beban provisi pada 2023 naik +37,6% YoY menjadi Rp1,3 T, sehingga menimbulkan pertanyaan dari para investor terkait kualitas dari portofolio pinjaman perseroan ke depannya.

Kendati mengalami kenaikan beban provisi yang signifikan, BTPS tetap dapat membukukan kenaikan laba bersih. Pada 2022, laba bersih BTPS mencapai Rp1,78 T, yang menandai level tertinggi sejak IPO pada 2017. Dalam 3 tahun terakhir (2019–2022), BTPS mencatat rata-rata pertumbuhan penyaluran dana sebesar +6,4% (CAGR 3Y), sementara bagi hasil untuk pemilik dana investasi mengalami penurunan sebesar -13% (CAGR 3Y), sehingga pendapatan setelah distribusi bagi hasil tumbuh sebesar +8,5% (CAGR 3Y).

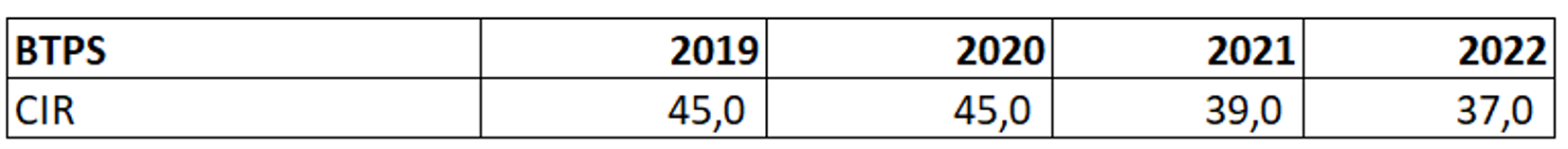

Selain itu, penurunan biaya operasional yang dilakukan oleh BTPS menciptakan efisiensi yang lebih baik. Hal tersebut terlihat dari Cost to Income Ratio (CIR) yang terus menurun. CIR sendiri dihitung dengan membagi semua biaya operasional di luar CKPN dengan total pendapatan.

Pic: Profitabilitas bank besar yang tercatat di BEI per 1H23.

Source: Company data, Stockbit analysisPerbaikan kualitas aset menjadi kunci

Inisiatif perusahaan: meningkatkan repayment rate

Pada 2023, BTPS akan berfokus pada peningkatan kualitas aset mereka, terutama pada portofolio piutang yang diberikan pasca-pandemi. Manajemen BTPS juga memberikan guidance pertumbuhan yang lebih konservatif pada 2023, meski tidak merinci detailnya lebih lanjut.

Pada 1H23, BTPS membukukan laba bersih sebesar Rp752,5 M, turun -12,1% YoY dari Rp856,3 M pada 6M22. Meskipun pendapatan margin mengalami peningkatan sebesar +10% YoY, penurunan laba bersih disebabkan oleh kenaikan beban provisi sebesar +76% YoY menjadi Rp681 M.

Meskipun write off telah mengalami peningkatan sebesar +48,8% YoY menjadi Rp625 M pada 1H23, namun BTPS masih mencatatkan kenaikan Gross NPF sebesar 50 bps YoY ke level 3% (vs. FY22: 2,6%; vs. FY19: 1,36%). Hal ini menunjukan walaupun BTPS telah melakukan write off yang signifikan, kualitas aset BTPS (yang digambarkan dengan kenaikan NPF Gross) masih mengalami penurunan.

Pertumbuhan laba bersih BTPS ke depan akan dipengaruhi oleh tren beban provisi perseroan. Pada 1H23, beban provisi merepresentasikan 32,1% dari total beban BTPS, sehingga penurunan beban provisi ke depan dapat memperbaiki pertumbuhan laba bersih.

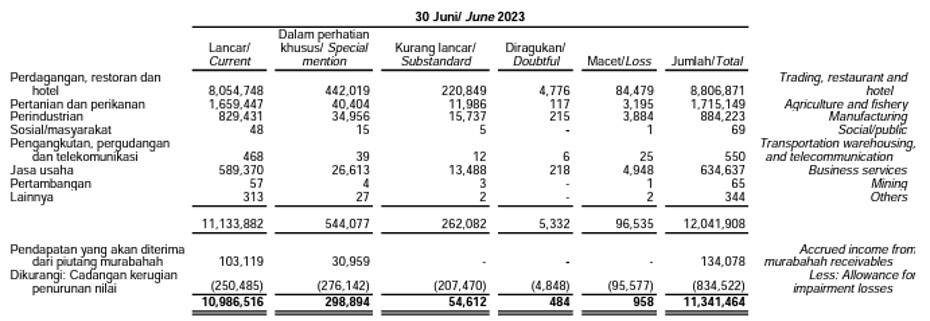

Pic: Portfolio financing BTPS per 1H23.

Source: LK BTPS 1H23Pic: Repayment rate BTPS pada 2018–2Q23.Source: Company data BTPSBerdasarkan laporan keuangan pada 1H23, BTPS masih mengalami penurunan kinerja yang disebabkan oleh turunnya kualitas aset pada piutang murabahah. Manajemen BTPS mengatakan dalam analyst meeting bahwa penurunan piutang ini disebabkan oleh rendahnya tingkat pembayaran kembali (repayment rate), terutama dari customer yang diakuisisi perseroan selama 3 tahun terakhir atau sejak pandemi Covid-19. Per 2Q23, BTPS hanya mencatatkan repayment rate sebesar 92,8%, terendah sejak 2018.

Penurunan tingkat repayment rate disebabkan oleh rendahnya tingkat kehadiran customer dalam meeting 2 mingguan sejak pasca-pandemi. Kebiasaan meeting online semasa pandemi telah membuat customer merasa nyaman dengan meeting online, sehingga BTPS mengalami kesulitan untuk mendisiplinkan customer untuk hadir dalam meeting tersebut. Dengan rendahnya tingkat kehadiran customer, sanksi sosial ketika customer tidak membayar pembiayaan yang diberikan oleh BTPS menjadi lemah dan berujung pada rendahnya tingkat pembayaran kembali.

Untuk mengatasi masalah tersebut, manajemen BTPS berencana untuk kembali mendisiplinkan customer untuk hadir dalam meeting 2 mingguan. BTPS juga bermaksud untuk menjadikan tingkat kehadiran customer dalam meeting 2 mingguan sebagai salah satu indikator dalam menganalisis kelayakan customer yang ingin mengajukan kredit baru ataupun kenaikan plafon pinjaman. Dengan strategi ini, tingkat repayment rate berpotensi kembali meningkat. Pada 2Q23 sendiri tingkat kehadiran customer telah meningkat ke level 65–67% (vs. 1Q23: 62–65%).

Pic: Tingkat kehadiran customer BTPS dalam meeting 2 mingguan pada 2019–2Q23.

Source: Company data BTPS

Selain itu, BTPS juga berencana menambah jumlah community officer (CO) serta melakukan pelatihan tentang bisnis model perusahaan. Hal tersebut dilakukan untuk memastikan kedisiplinan dari para customer yang bersifat kelompok, sehingga pada akhirnya dapat menaikan tingkat repayment rate. Pada 2023, BTPS berencana menambah 57 tim CO, dengan realisasi per 1H23 telah mencapai 98%.

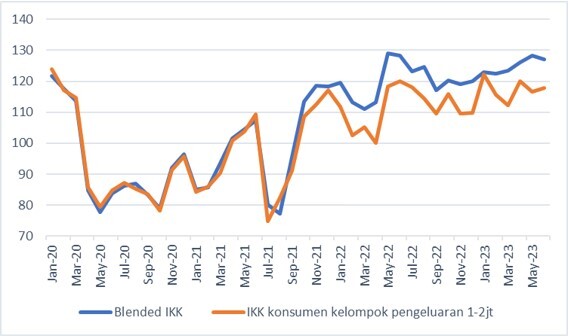

Tren inflasi yang melandai

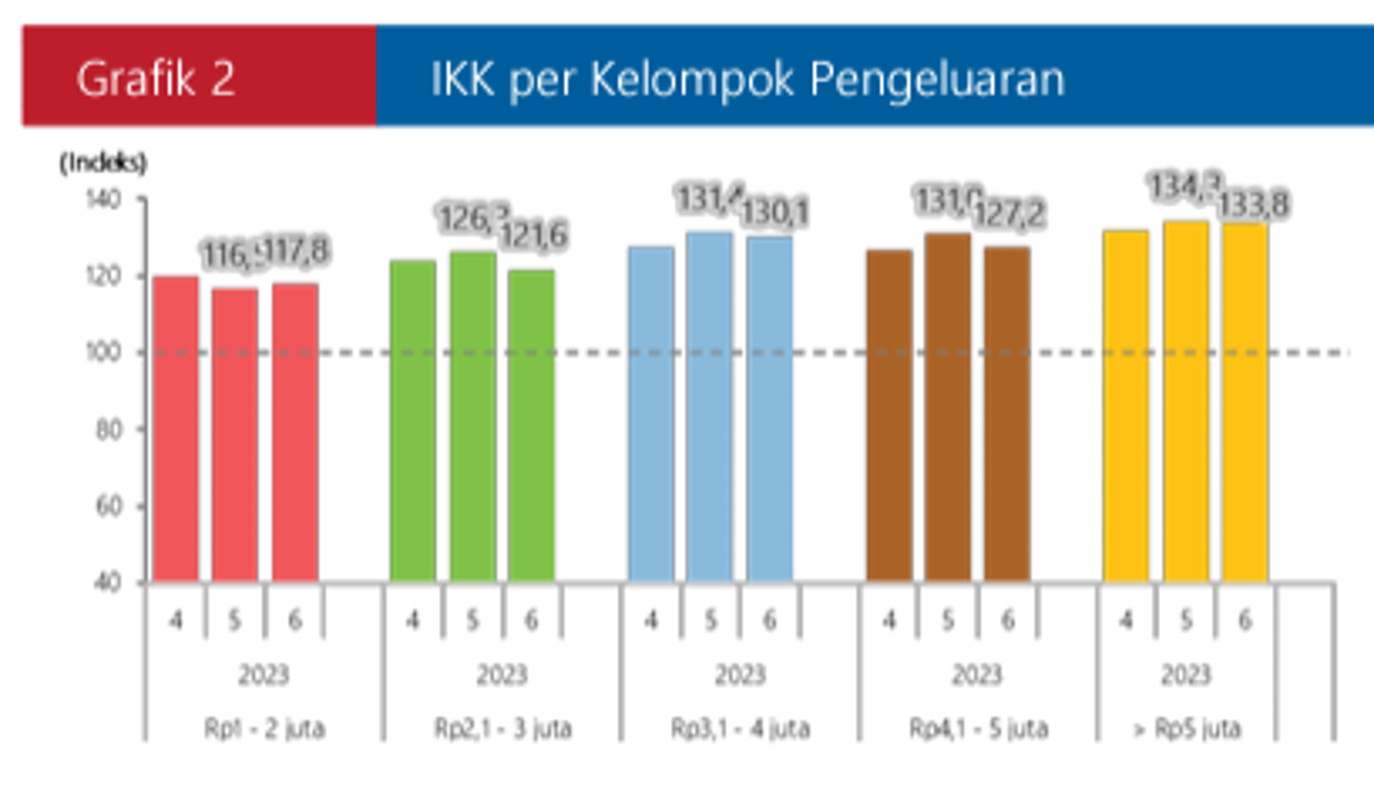

Hal lain yang memengaruhi tingkat repayment rate dari customer BTPS adalah rendahnya daya beli masyarakat kelas menengah ke bawah pasca-pandemi dan lonjakan inflasi dalam setahun terakhir. Meskipun ekonomi Indonesia telah mengalami pemulihan ekonomi pasca-pandemi dan tren inflasi yang sudah mulai melandai belakangan ini, pemulihan di segmen menengah ke bawah masih tergolong lemah mengingat segmen inilah yang paling terdampak ketika situasi ekonomi sedang sulit. Hal ini juga terlihat dari Indeks keyakinan konsumen (IKK) pada kelompok pengeluaran 1–2 juta, yang notabene merupakan segmen customer BTPS, masih lebih rendah dibandingkan dengan rata-rata IKK sejak 2022. Per Juni 2023, IKK untuk kelompok pengeluaran 1–2 juta berada di level 117,8, terendah jika dibandingkan dengan kelompok pengeluaran lain yang lebih tinggi.

Seiring terus melandainya inflasi dan potensi pertumbuhan konsumsi sebelum pemilu 2024, pemulihan pada segmen menengah ke bawah termasuk ultra-mikro akan lebih cepat dan dapat menjadi sentimen positif bagi BTPS.

Pic: IKK Konsumen kelompok pengeluaran 1-2jt vs blended IKK Jan’20-Jun’23

Source: Badan Pusat Statistik (BPS), stockbit researchPic: IKK per kelompok pengeluaran pada Juni 2023.

Source: Badan Pusat Statistik (BPS)Risiko: Persaingan semakin intensif dan rencana pemberian kredit 0% dari pemerintah

Selain faktor internal seperti kenaikan NPF yang menyebabkan peningkatan biaya provisi, tantangan lain yang perlu dihadapi oleh BTPS adalah persaingan dengan perusahaan pembiayaan lain di kategori ultra-mikro. Kami mengesampingkan Bank Syariah Indonesia ($BRIS) sebagai kompetitor BTPS, mengingat BRIS berfokus pada segmen mikro (UMKM) dan bukan ultra-mikro. Keduanya merupakan segmen yang berbeda.

Menurut Kementerian Keuangan Republik Indonesia (Kemenkeu), segmen ultra mikro merupakan segmen yang berada di lapisan terbawah, yang belum bisa difasilitasi perbankan melalui program Kredit Usaha Rakyat (KUR). Segmen ini mendapatkan fasilitas pembiayaan maksimal Rp10 juta per nasabah, dengan mayoritas pemberi fasilitas kredit terdiri dari Lembaga Keuangan Bukan Bank (LKBB) seperti PT Pegadaian (Persero), serta PT Bahana Artha Ventura.

Selain ketiga nama diatas, pemain di segmen pembiayaan ultra-mikro juga diisi oleh PT Permodalan Nasional Madani (PNM), yang merupakan perusahaan pembiayaan syariah milik Bank Rakyat Indonesia ($BBRI). Di dalam PNM sendiri, terdapat program pemberdayaan Mekaar dan ULaMM, serta PT AMAAN Indonesia Sejahtera (AMAAN).

Setiap proyek pembiayaan ultra-mikro milik BBRI memiliki perbedaan bisnis model. Misalnya, PNM ULaMM menyasar segmen ultra mikro yang usahanya minimal telah berjalan selama 1 tahun dan tidak memperhatikan jenis kelamin, asalkan berada pada usia 21–65 tahun. Sementara itu, PT Pegadaian yang mewajibkan agunan berupa BPKB Kendaraan Bermotor. Adapun PT AMAAN berfokus pada platform digital dalam proses peminjaman dan tidak terbatas pada laki-laki ataupun perempuan.

Program pembiayaan milik BBRI yang memiliki bisnis model mendekati BTPS adalah PNM Mekaar. Sama seperti BTPS, PNM Mekaar juga menyasar pemberdayaan ibu rumah tangga dan menyalurkan kredit secara tanggung renteng

PNM Mekaar diluncurkan pada 2015 dengan target nasabah perempuan pelaku usaha mikro dengan kondisi keluarga dengan pendapatan per kapita maksimal sebesar Rp800 ribu per bulan. Hingga akhir 2022, PNM Mekaar telah memiliki 9,9 juta nasabah dengan total number of account (NoA) sebanyak 13,8 juta nasabah (vs. BTPS per 1H23: 4,3 juta active customer dengan jumlah total 6 juta customer). Kami menilai bahwa dengan masih besarnya potensi pasar ultra-mikro yang dapat dilayani, BTPS dan PNM Mekaar dapat hadir dan tumbuh bersama. Tentunya, perkembangan kompetisi di segmen ini perlu terus diperhatikan oleh investor.

Selain potensi persaingan yang semakin ketat tersebut, BTPS juga menghadapi tantangan berupa rencana pemerintah yang hendak memberikan kredit 0% bagi UMKM dalam negeri yang sempat diusulkan oleh Kementerian BUMN pada awal 2023. Rencana tersebut membuat banyak Stockbitor berpendapat bahwa pemberian kredit 0% bagi UMKM dapat membuat calon nasabah dan nasabah BTPS berpindah ke bank yang menawarkan kredit 0%, sehingga menggerus pertumbuhan BTPS. Meski demikian, rencana kredit 0% tersebut masih wacana dan belum jelas skemanya.

Valuasi

Per 4 Agustus 2023, BTPS ditutup di harga Rp2.090/saham, sehingga mengimplikasikan PBV 1,91x atau mendekati level -2x PBV Std. Deviation Band-nya. Ini merupakan level PBV terendah dalam sejarah BTPS. Padahal, jika dibandingkan dengan peers-nya, BTPS memiliki tingkat profitabilitas (ROE) yang lebih tinggi dengan valuasi yang tergolong murah.

Pic: BTPS 5Y PBV Deviation band

Source: stockbit Pic: Perbandingan PBV dan ROE bank besar di Indonesia per 4 Agustus 2023Source: Stockbit analysisLantas, dengan prospek dan risiko yang akan dihadapi ke depan, apakah saham BTPS menarik untuk dikoleksi di tengah valuasinya yang murah saat ini? We provide, you decide.

________________

Penulis:

Hendriko Gani, Investment Analyst

Editor:

Edi Chandren, Investment Analyst Lead

Aulia Rahman Nugraha, Sr. Investment Journalist

Copyright 2023 Stockbit, all rights reserved.

Disclaimer:

Semua konten dalam artikel ini dibuat untuk tujuan informasional dan bukan merupakan rekomendasi untuk membeli/menjual saham tertentu. Always do your own research.

PT Stockbit Sekuritas Digital (“Stockbit”), Perusahaan efek yang berizin dan diawasi oleh Otoritas Jasa Keuangan.

Selanjutnya, semua keputusan investasi nasabah mengandung risiko dan adanya kemungkinan kerugian atas investasi tersebut. Seluruh risiko investasi bukan merupakan tanggung jawab Stockbit melainkan menjadi tanggung jawab masing-masing nasabah.

Domain resmi Stockbit adalah “https://stockbit.com/” dan semua informasi yang dikirimkan oleh kami akan menggunakan platform resmi aplikasi Stockbit dan/atau alamat email yang diakhiri “@Stockbit.com” Semua pemberian Informasi Rahasia kepada pihak-pihak yang mengatasnamakan Stockbit namun tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit merupakan tanggung jawab pribadi pihak pemilik Informasi Rahasia dan kami tidak bertanggung jawab atas setiap penyalahgunaan Informasi Rahasia yang dilakukan oleh pihak-pihak yang mengatasnamakan Stockbit yang tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit.

.jpg)