👋 Stockbitor!

Nusantara Sejahtera Raya ($CNMA) siap menjadi 'blockbuster' baru di BEI. Operator Cinema XXI ini merupakan pemain terbesar di industri bioskop di Indonesia, dengan jumlah layar bioskop yang lebih banyak dibandingkan gabungan 4 pemain terbesar lainnya. Pada 2022, perseroan telah kembali mencatatkan laba bersih sebesar Rp460 M (vs. 2021: rugi Rp351 M), bahkan ketika pendapatan dari segmen film baru pulih ~61% dari realisasi pra-pandemi.

Dengan status market leader dan model bisnis yang unik (high operating leverage dan margin yang stabil), kinerja CNMA berpotensi tumbuh pesat seiring pemulihan penjualan tiket dan produksi film pasca-pandemi. Selain itu, keberadaan afiliasi GIC sebagai pemegang saham perseroan dan potensi munculnya investor strategis dapat menjadi sentimen positif IPO CNMA. Meski demikian, CNMA memiliki risiko berupa sensitivitas yang besar terhadap kinerja pendapatan dan meningkatnya penggunaan layanan streaming film.

CNMA dan Pemulihan Industri Film

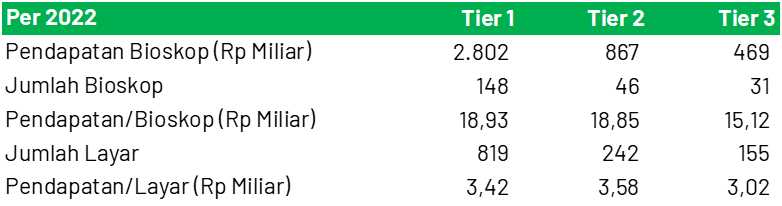

Pemulihan industri film dan bioskop pasca-pandemi berpotensi menguntungkan CNMA yang merupakan market leader di Indonesia. Per 2021, CNMA memiliki pangsa pasar gross box office sebesar 69,7%, dengan pangsa pasar tiket dan layar masing-masing sebesar 68,8% dan 57,7%.

Per akhir 2022 sendiri, CNMA mengoperasikan 225 bioskop dengan total 1.216 layar di 55 kota di seluruh Indonesia. Sebagian besar bioskop tersebut berlokasi di kota Tier 1 seperti Jakarta, Surabaya, Bandung, dan kota-kota besar lain.

Dalam rantai pasok industri film, bioskop berperan sebagai penghubung antara rumah produksi dan konsumen. Oleh karena itu, kinerja industri bioskop akan bergantung dan sejalan dengan kinerja industri film.

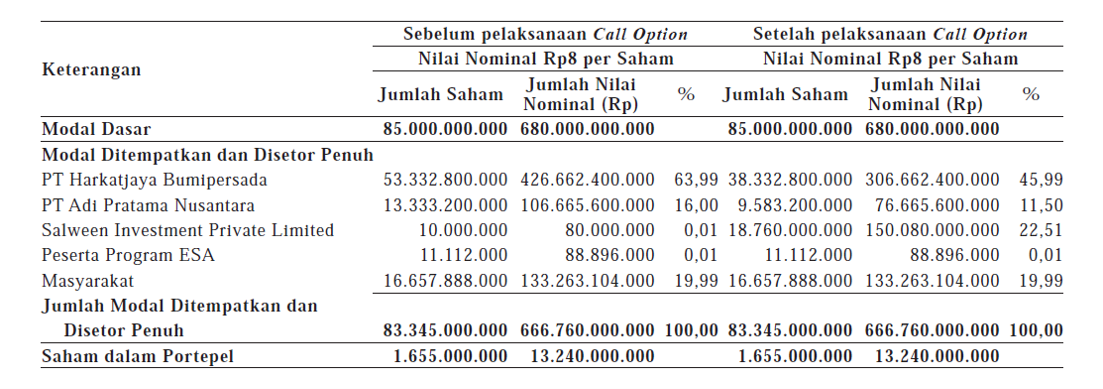

Sebelum pandemi, industri film di Indonesia terus mengalami peningkatan. Jumlah film domestik mencapai 130 film pada 2019 (vs. 2017: 114 film), sementara jumlah tiket terjual naik dari 134,8 juta pada 2017 menjadi 163,9 juta pada 2019. Kinerja industri film kemudian anjlok saat pandemi pada 2020–2021, di mana produksi film domestik turun menjadi masing-masing 35 (2020) dan 36 (2021), dengan jumlah penjualan tiket menyusut menjadi 29,8 juta (2020) dan 32,5 juta (2021).

Pic: Perbandingan 5 pemain terbesar industri bioskop di Indonesia per 2021

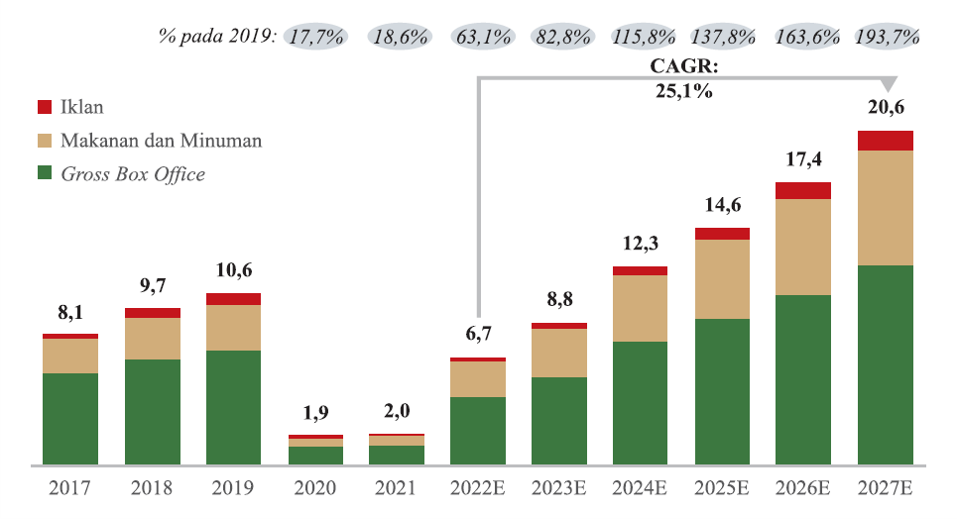

Sumber: Prospektus IPO CNMAPic: Jumlah penjualan tiket film di Indonesia pada 2017–2027E

Sumber: Prospektus IPO CNMAPada 2022, kinerja industri film dan bioskop perlahan mulai bangkit, meskipun belum sepenuhnya kembali ke level pra-pandemi. Berdasarkan prospektus IPO dari CNMA, omzet bruto industri bioskop pada 2022 diperkirakan baru mencapai 63% dari realisasi pada 2019.

Omzet industri bioskop diperkirakan baru akan melampaui level pra-pandemi pada 2024, lebih cepat dibandingkan pemulihan penjualan tiket yang diestimasikan baru akan terjadi pada 2025. Pada 2027, omzet diperkirakan mencapai Rp20,6 T atau tumbuh dengan CAGR +25,1% pada 2022–2027, salah satunya didorong oleh pendapatan gross box office yang diperkirakan akan tumbuh dengan CAGR +23,7%. Sementara itu, pendapatan F&B diperkirakan akan melampaui level pra-pandemi pada 2023, dengan CAGR +26,3% pada 2022–2027.

Pic: Omzet bruto industri bioskop di Indonesia pada 2017–2027E

Sumber: Prospektus IPO CNMAModel Bisnis Bioskop: ‘High Fixed Costs with Stable Margin’

Model bisnis CNMA dapat dikatakan mirip dengan model bisnis perusahaan ritel dalam hal struktur biaya dan key driver pendapatan. Perbedaannya, CNMA memiliki tingkat inventory yang relatif kecil (Rp96 M dari total aset Rp6,76 T per 2022), sehingga risiko inventory – seperti stok tidak laku, kerusakan barang, dan beban pengelolaan persediaan – jauh lebih kecil dibandingkan dengan perusahaan ritel. Inventory CNMA kemungkinan berasal dari segmen F&B, sementara segmen film tidak memerlukan inventory karena perseroan hanya membeli lisensi pemutaran film selama masa penayangan saja.

Struktur biaya CNMA didominasi oleh beban operasional (opex) seperti gaji karyawan, repair and maintenance, utilitas, sewa ruangan dan beban depresiasi. Opex dan depresiasi bersifat tetap (fixed costs) dan masing-masing berkontribusi rata-rata 34% dan 25% terhadap total beban.

Besarnya proporsi fixed costs terhadap total beban menandakan bahwa CNMA merupakan perusahaan dengan operating leverage yang tinggi. Artinya, besar kecilnya pendapatan akan memainkan peran penting bagi profitabilitas perseroan.

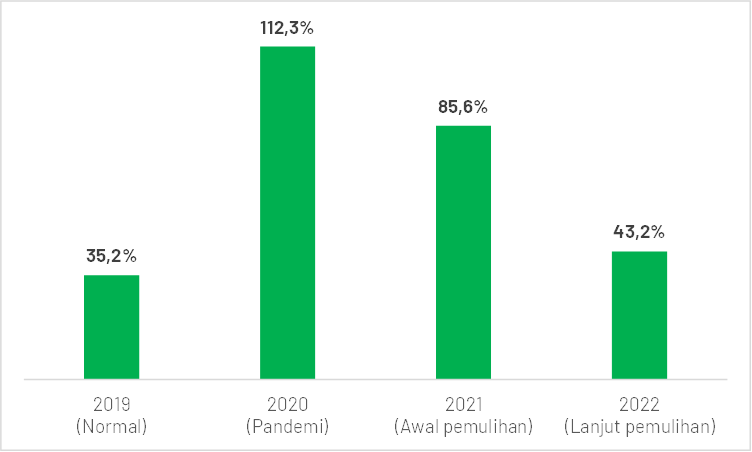

Dalam kondisi normal dan bisnis berjalan lancar seperti pada 2019, porsi fixed costs terhadap pendapatan CNMA hanya 35%. Artinya, perseroan dapat menghasilkan pendapatan yang cukup untuk menutupi biaya operasional minimum dan mencetak laba. Namun, tidak demikian duduk perkaranya saat kondisi sedang sulit seperti saat pandemi pada 2020, di mana pendapatan CNMA turun -82% YoY sehingga porsi fixed costs terhadap pendapatan melonjak hingga 112,3% (alias melebihi pendapatan dan merugi).

Pic: Porsi fixed costs dari pendapatan CNMA pada 2019–2022

Sumber: Stockbit analysisSebagai contoh, segmen film CNMA masih mencatatkan kerugian pada 2022, kendati secara keseluruhan perseroan telah mencatat laba bersih. Segmen film CNMA sebenarnya memiliki margin laba kotor yang sangat stabil di level 50% karena model bagi hasil antara rumah produksi dan operator bioskop dibagi rata sebesar 50:50. Namun, pendapatan segmen film pada 2022 baru mencapai ~61% dari realisasi pada 2019, sehingga besarnya porsi fixed costs menyebabkan kerugian.

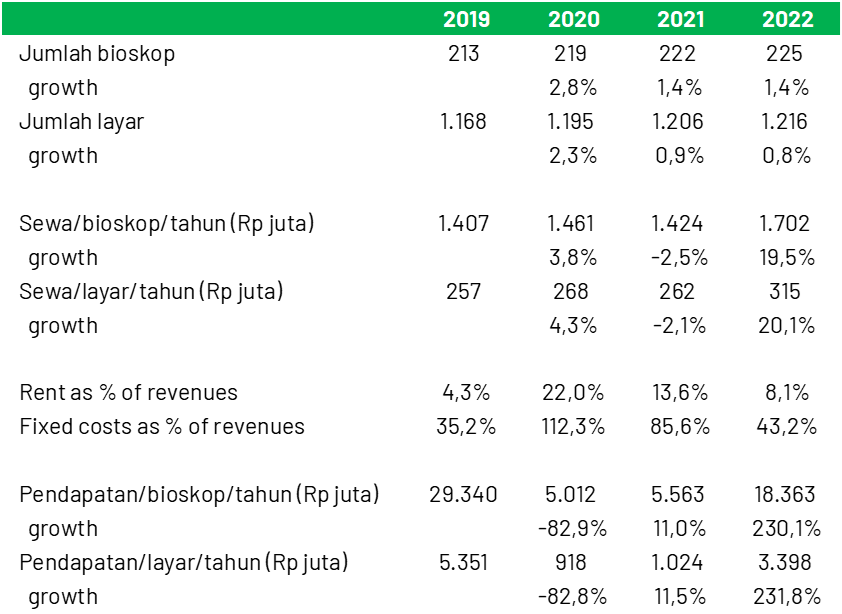

Oleh karena itu, penting bagi investor untuk memperhatikan metrik terkait top line ketika menganalisis perusahaan dengan operating leverage tinggi. Di sini, kami menggunakan metrik pendapatan per bioskop dan pendapatan per layar untuk menilai kinerja CNMA dari tahun ke tahun.

Berdasarkan kedua metrik tersebut, CNMA mencatatkan pertumbuhan kinerja sebesar ~230% pada 2022 seiring pelonggaran mobilitas. Walaupun naik signifikan, realisasi segmen film pada 2022 masih belum kembali ke level 2019 (pra-pandemi). Ini berarti kinerja CNMA masih berpotensi tumbuh besar ke depan, mengingat omzet industri bioskop diproyeksikan akan melampaui level pra-pendemi pada 2024.

Pic: Financial metrics CNMA pada 2019–2022

Sumber: Prospektus IPO CNMA, Stockbit analysis

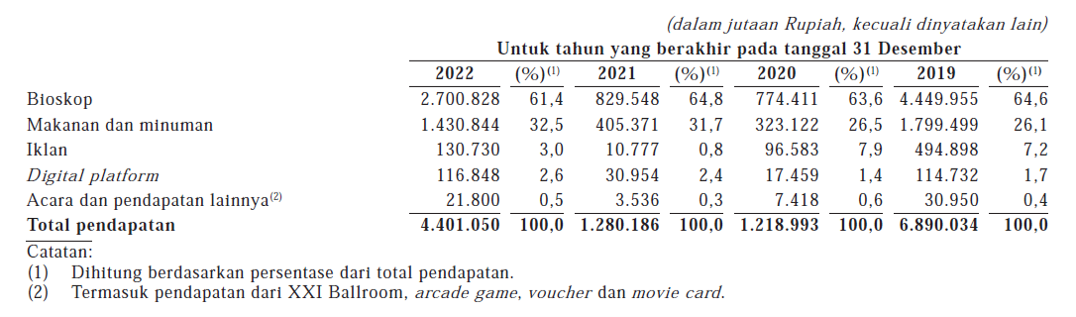

Selain pendapatan bioskop, pertumbuhan jumlah penonton akan memberikan multiplier effect bagi CNMA melalui lini bisnis lain, yakni makanan dan minuman (F&B). Cinema XXI melarang penontonnya untuk membawa makanan dan minuman dari luar, sehingga jumlah penonton merupakan faktor utama yang akan mempengaruhi kinerja segmen F&B CNMA.

Pada 2022, segmen F&B hanya berkontribusi ~32% dari total pendapatan CNMA (vs. segmen film: ~61%). Meski demikian, segmen F&B merupakan penopang laba bersih CNMA karena profitabilitasnya lebih tinggi, dengan margin laba kotor (GPM) berkisar 65–72%.

Secara historis, belanja F&B rata-rata per penonton CNMA menunjukkan tren kenaikan dari Rp17.615 pada 2019 menjadi Rp23.447 pada 2022. Rasio jumlah transaksi F&B terhadap jumlah penonton bioskop juga meningkat dari 19,7% pada 2019 menjadi 22,9% pada 2022. Artinya, semakin banyak penonton yang membeli makanan dan minuman ketika menonton film.

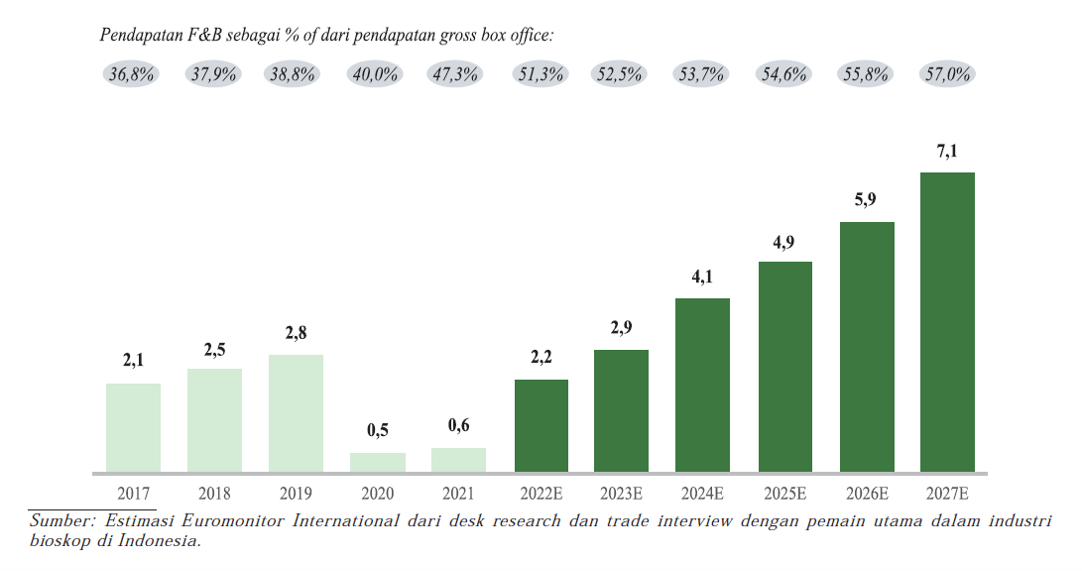

Secara industri, pendapatan F&B diperkirakan terus meningkat ke depan dengan CAGR +26,3% per tahun menjadi Rp7,1 T pada 2027. Porsi pendapatan F&B terhadap pendapatan gross box office juga diperkirakan meningkat dari 51,3% pada 2022 menjadi 57% pada 2027.

Pic: Segmen bisnis CNMA dan kontribusinya terhadap pendapatan 2019–2022Sumber: Prospektus IPO CNMAPic: Pendapatan F&B industri bioskop pada 2017–2027ESumber: Prospektus IPO CNMAProspek dan Risiko Industri Bioskop ke Depan

Penetrasi Bioskop di Indonesia Masih Rendah

Sebesar 65% dari dana hasil IPO CNMA akan digunakan untuk ekspansi jaringan bioskop, terutama di kota Tier 2 dan 3. Kota-kota tersebut dapat menjadi pendorong pertumbuhan CNMA ke depan, khususnya jika melihat penetrasi bioskop yang masih rendah di Indonesia.

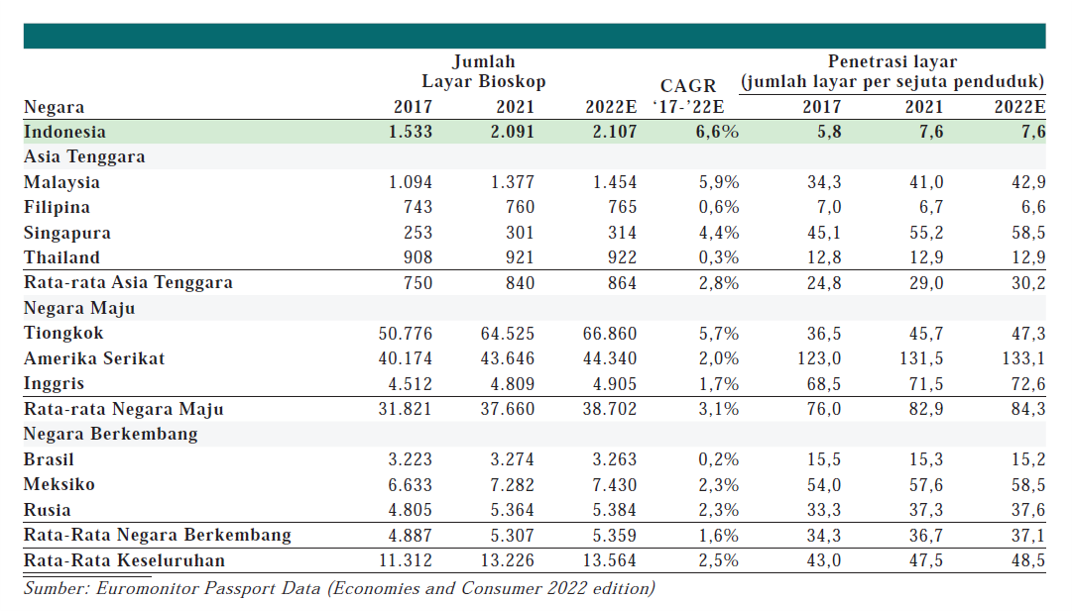

Dalam jangka panjang, besarnya demand dalam industri bioskop masih belum sepadan dengan supply-nya. Hal ini terlihat dari penetrasi layar bioskop per satu juta penduduk di Indonesia yang diperkirakan baru mencapai 7,6 pada 2022. Jumlah tersebut masih relatif rendah dibandingkan dengan regional maupun global peers.

Menurut Gabungan Pengelola Bioskop Seluruh Indonesia (GPBSI), jumlah ideal bioskop di Indonesia sekurang-kurangnya 15 ribu layar, sedangkan per 2022 baru ada sekitar 2.100 layar. Artinya jumlah layar bioskop baru sekitar 14% dari jumlah kebutuhan ideal.

Untuk menciptakan lingkungan yang lebih kondusif bagi pertumbuhan industri bioskop, pemerintah telah membatasi tarif pajak hiburan yang dikenakan pada bioskop dari 35% menjadi maksimum 10%. Hal ini diharapkan dapat membantu meningkatkan industri dengan mengurangi biaya pajak dan menyederhanakan negosiasi operasional.

Pic: Penetrasi bioskop di Indonesia vs. peers pada 2017, 2021, dan 2022E

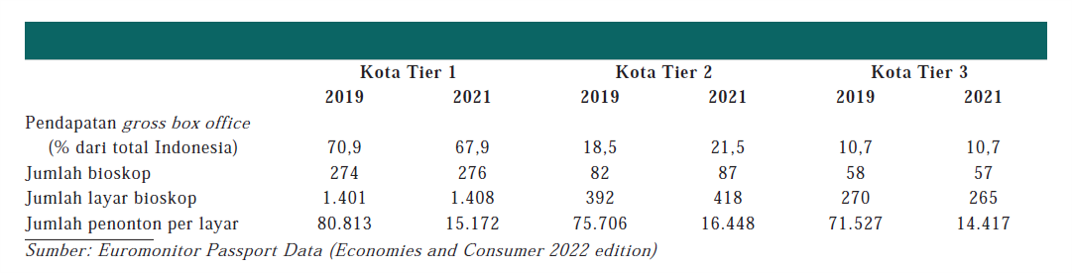

Sumber: Prospektus IPO CNMAPic: Sebaran bioskop dan layar bioskop per tier kotaSumber: Prospektus IPO CNMASelain potensi pertumbuhan penonton dari kota-kota Tier 1, prospek CNMA ke depan juga akan dipacu oleh pertumbuhan penonton di kota-kota Tier 2 dan 3 yang masih kurang terpenetrasi. Secara industri, porsi bioskop di kota-kota Tier 2 dan 3 hanya setara 20,7% dan 13,6% dari total bioskop di Indonesia per 2021.

Sementara itu, Euromonitor memproyeksikan bahwa 4 dari 6 kota kunci pertumbuhan disposable income – yakni, pendapatan yang siap dibelanjakan – selama 2022–2027 adalah kota-kota Tier 2 dan 3 seperti Batam, Denpasar, Banjarmasin, dan Tasikmalaya. Pertumbuhan disposable income yang tinggi berpotensi mendorong pengembangan mal baru di kota-kota Tier 2 dan 3, sehingga dapat membuka peluang ekspansi lebih lanjut bagi operator bioskop di Indonesia.

Saat ini, 67% dari jumlah bioskop, layar, dan pendapatan bioskop CNMA berasal dari kota Tier 1, terutama di Jakarta dan kota-kota besar lain di Pulau Jawa. Ke depannya CNMA berencana memperkuat penetrasinya di kota Tier 2 dan 3. Pada 2023 dan 2024, CNMA berencana menambah masing-masing 34 (+14%) dan 50 (+18%) layar baru di kota Tier 2, sedangkan di kota Tier 3 rencana penambahannya sebanyak 8 (+5%) dan 42 (+26%) layar baru. Dengan demikian, porsi layar di kota Tier 2 dan 3 akan naik menjadi 37% (vs. 2022: 33%).

Pic: Rencana penambahan layar CNMA per tier kota pada 2023–2024

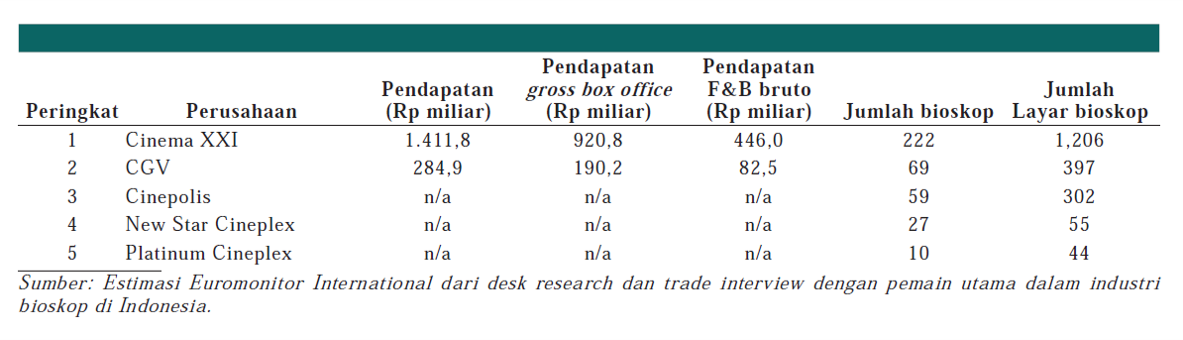

Sumber: Prospektus IPO CNMAPic: Perbandingan metrik bioskop CNMA per tier kotaSumber: Stockbit analysisJika dihitung menggunakan metrik jumlah bioskop dan layar, memang terdapat perbedaan tingkat pendapatan operasional bioskop dan layar antara kota Tier 1 dan Tier 3. Pendapatan per bioskop di kota Tier 1 mencapai Rp18,93 M/tahun pada 2022, tidak berbeda jauh dengan kota Tier 2 sebesar Rp18,85 M/tahun. Namun, dibandingkan dengan kota Tier 3 sebesar Rp15,12 M/tahun, terdapat perbedaan sekitar 25%.

Euromonitor mencatat bahwa harga tiket bioskop di kota-kota Tier 3 cenderung lebih murah karena menyesuaikan kecenderungan segmen konsumen pendapatan rendah dalam membayar tiket bioskop. Selain itu, jumlah penonton per layar di kota Tier 3 masih lebih rendah dibandingkan kota Tier 1 dan 2. Jadi, meski peluang pertumbuhannya lebih besar dibanding pertumbuhan kota Tier 1, ekspansi jaringan bioskop ke kota Tier 2 dan 3 mengandung risiko dari segi sensitivitas penetapan harga tiket dan jumlah penonton.

Apalagi, pengembangan jaringan layar memerlukan investasi yang besar pada tahap awal. Sebagai gambaran, dengan asumsi belanja modal rata-rata per layar adalah sekitar US$500.000 (Rp7,5 M) dan laba tunai tahunan per layar sekitar US$100.000, artinya dibutuhkan waktu 5 tahun untuk sebuah layar bioskop mencapai breakeven.

Risiko dari Layanan Streaming, Kawan atau Lawan?

Peningkatan penggunaan saluran distribusi film alternatif dan hiburan lain dapat menurunkan kunjungan ke bioskop, membatasi harga tiket, dan berdampak negatif pada pendapatan CNMA.

Persaingan yang semakin ketat berasal dari saluran over-the-top (OTT) yang menawarkan film langsung kepada penonton maupun penayangan konten original. Misalnya, Netflix dan Disney+ memfasilitasi rilis film tidak lama setelah dirilis di bioskop, sehingga penggemar film dapat memilih untuk menunggu rilis film di platform streaming daripada menonton di bioskop.

Selain itu, bioskop juga bersaing dengan bentuk hiburan lainnya untuk memperebutkan waktu dan disposable income pelanggan, seperti konser, acara olahraga, taman hiburan, dan media sosial.

IPO CNMA dan Jejak GIC Singapura

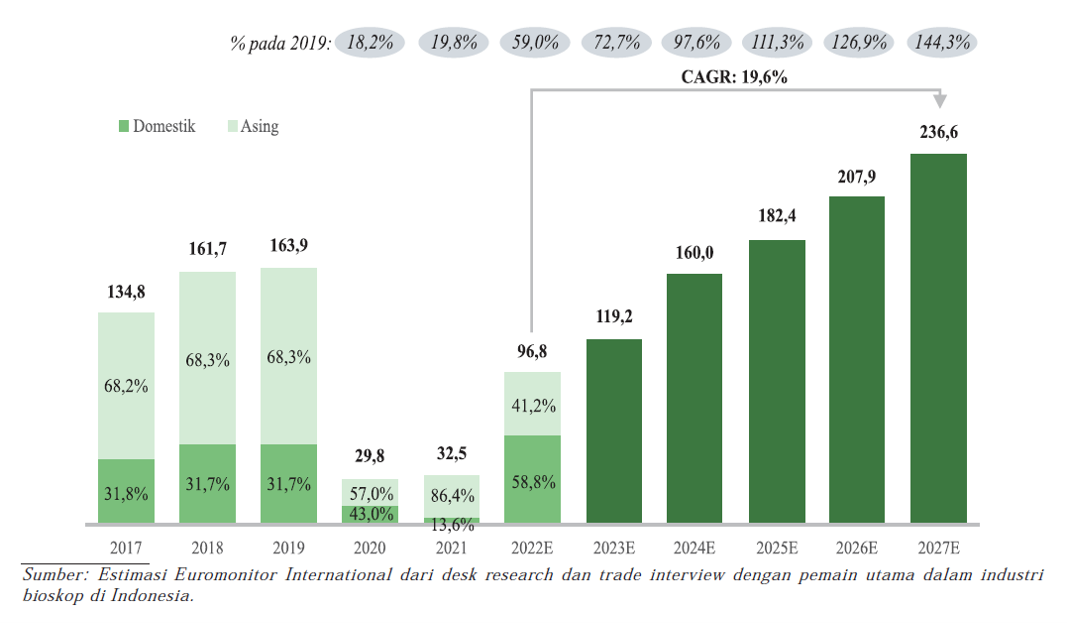

Selain prospek kinerja ke depan, IPO saham CNMA juga berpotensi mendapatkan sentimen positif dari keberadaan afiliasi Government of Singapore Investment Corporation (GIC) dalam susunan pemegang saham dan potensi masuknya investor strategis melalui private placement sebesar 10%. Sebab, investor besar seperti GIC biasanya berinvestasi untuk jangka panjang, yang mengindikasikan bahwa CNMA memiliki potensi pertumbuhan ke depannya.

Saat IPO, Salween Investment Private Limited (SIP) – yang merupakan afiliasi GIC – memiliki opsi untuk membeli total 18,75 miliar saham yang dimiliki pengendali CNMA, PT Harkatjaya Bumipersada, dan PT Adi Pratama Nusantara. Jika opsi pembelian dilakukan seluruhnya, SIP akan membelinya dengan harga Rp270/saham dan kepemilikannya akan bertambah dari 0,01% menjadi 22,51%.

Jejak GIC dalam struktur pemegang saham CNMA bermula pada Desember 2016. Ketika itu, GIC menandatangani kerja sama strategis senilai US$265 juta (Rp3,5 T) untuk mendukung ekspansi jaringan bioskop CNMA di seluruh Indonesia.

Pic: Struktur kepemilikan CNMA setelah IPO, ESA, Private Placement, dan Call Option

Sumber: Prospektus IPO CNMAValuation: Is CNMA a Regular, Deluxe, or Premiere?

Sejauh ini, terdapat 3 emiten di BEI yang bergerak di industri film, yakni $BLTZ (pengelola jaringan bioskop CGV), $FILM (rumah produksi), dan $RAAM (rumah produksi dan pengelola jaringan bioskop Platinum Cineplex). Dari ketiganya, emiten yang head-to-head secara langsung dengan CNMA adalah BLTZ, yang merupakan pemain terbesar ke-2 di industri bioskop.

Pada 2022, pendapatan BLTZ telah mencapai ~75% dari realisasi pada 2019. Namun, BLTZ masih membukukan rugi baik pada 2022 (Rp59 M) maupun sepanjang 1Q23 TTM (Rp29 M), sehingga komparasi menggunakan PE Ratio tidak dapat digunakan.

Secara EV/EBITDA per 1Q23 (TTM), valuasi CNMA (16,5x) lebih premium dibandingkan BLTZ (5,8x). Hal tersebut dapat dijustifikasi mengingat market share CNMA jauh melampaui baik BLTZ maupun kombinasi 4 pemain terbesar lain di industri bioskop, termasuk RAAM.

Lini bisnis bioskop RAAM, dengan 10 jaringan dan 44 layar, berkontribusi ~13,6% terhadap pendapatan RAAM per 2022. Dengan kontribusi bisnis bioskop yang lebih kecil, valuasi PE Ratio RAAM mencapai 47,2x.

Yang perlu diingat adalah bahwa pendapatan CNMA pada 2022 baru mencapai ~64% dari level 2019. Menurut proyeksi Euromonitor, omzet industri bioskop diperkirakan pulih secara perlahan dibandingkan level pada 2019, yakni mencapai 82,8% pada 2023 dan 115,8% pada 2024.

Dengan asumsi pendapatan dan laba bersih CNMA kembali ke level pra-pandemi pada 2024 (sejalan dengan industri), maka mengimplikasikan valuasi PE Ratio sebesar 22,6x pada 2023 dan 16,2x pada 2024 (vs. 1Q23 TTM: 46,5x). Nilai tersebut kurang lebih setara dengan median valuasi global peers.

Namun, dengan dominasi market share CNMA yang begitu besar dan potensi pertumbuhan industri bioskop di Indonesia, CNMA layak jika ke depannya dihargai premium dibandingkan global peers. Sebagai perbandingan, AMC yang merupakan jaringan bioskop terbesar di AS memiliki sekitar 8.000 layar (market share ~20%), sementara Cineworld di Inggris memiliki market share sekitar 23%.

Pic: Perbandingan valuasi CNMA dengan global peers

Source: Bloomberg, Stockbit analysis (CNMA)Dengan statusnya sebagai pengelola jaringan bioskop terbesar di Indonesia, valuasinya, serta potensi dan risiko industri bioskop ke depan, apakah menurutmu IPO CNMA menarik untuk dilirik? We provide, you decide.

________________

Penulis:

Bayu Santoso, Investment Analyst

Editor:

Vivi Handoyo Lie, Head of Investment Research

Edi Chandren, Investment Analyst Lead

Aulia Rahman Nugraha, Sr. Investment Journalist

Copyright 2023 Stockbit, all rights reserved.

Disclaimer:

Semua konten dalam artikel ini dibuat untuk tujuan informasional dan bukan merupakan rekomendasi untuk membeli/menjual saham tertentu. Always do your own research.

PT Stockbit Sekuritas Digital (“Stockbit”), Perusahaan efek yang berizin dan diawasi oleh Otoritas Jasa Keuangan.

Selanjutnya, semua keputusan investasi nasabah mengandung risiko dan adanya kemungkinan kerugian atas investasi tersebut. Seluruh risiko investasi bukan merupakan tanggung jawab Stockbit melainkan menjadi tanggung jawab masing-masing nasabah.

Domain resmi Stockbit adalah “https://stockbit.com/” dan semua informasi yang dikirimkan oleh kami akan menggunakan platform resmi aplikasi Stockbit dan/atau alamat email yang diakhiri “@Stockbit.com” Semua pemberian Informasi Rahasia kepada pihak-pihak yang mengatasnamakan Stockbit namun tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit merupakan tanggung jawab pribadi pihak pemilik Informasi Rahasia dan kami tidak bertanggung jawab atas setiap penyalahgunaan Informasi Rahasia yang dilakukan oleh pihak-pihak yang mengatasnamakan Stockbit yang tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit.

.png)