👋 Stockbitor!

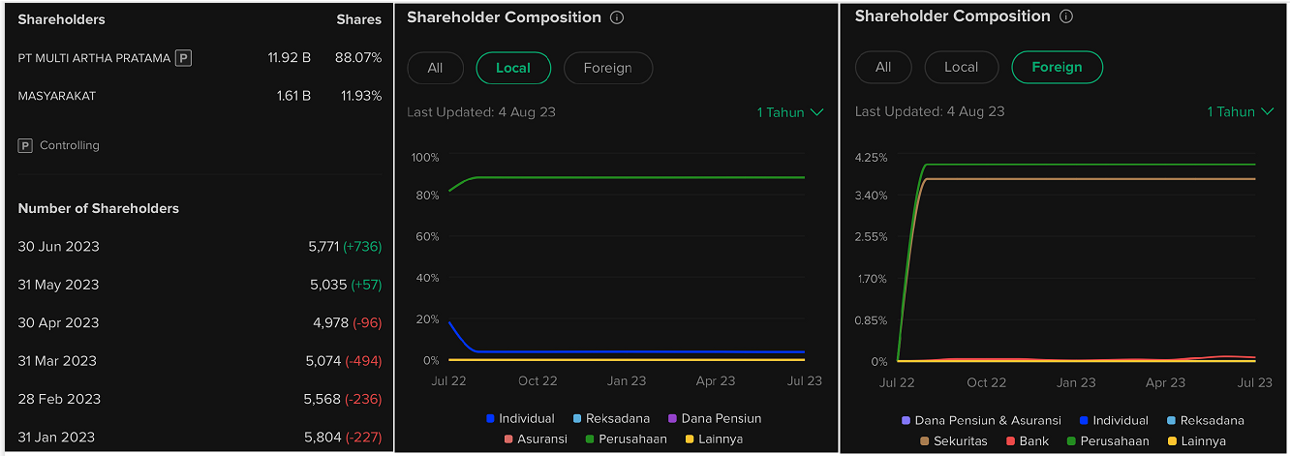

Walaupun baru resmi berganti nama, manajemen, dan lini usaha ke bisnis properti sejak RUPS pada 19 Juni 2023, harga saham PANI sudah naik +88% YTD per 4 Agustus 2023. Kenaikan harga tersebut membuat PANI menjadi emiten properti dengan market cap terbesar ke-2 di IHSG, hanya di belakang BSDE. Jumlah pemegang saham dan porsi kepemilikan publik (free float) di PANI masih jauh lebih rendah dibandingkan perusahaan properti besar lainnya, namun minat dan diskusi investor terus meningkat dan terfokus pada potensi proyek real estate PIK 2. Apalagi, 88% saham PANI dimiliki oleh PT Multi Artha Pratama (MAP), yang merupakan joint venture antara Agung Sedayu Group (ASG) dan PT Tunas Mekar Jaya (Salim Group).

Tulisan ini mencoba menjawab beberapa pertanyaan terkait:

Bagaimana memvaluasi lahan PIK 2?

Katalis PANI ke depan dan faktor-faktor penting apa yang perlu diperhatikan?

Apa saja keunikan PANI dan proyek PIK 2 ini dibandingkan dengan developer dan proyek lain?

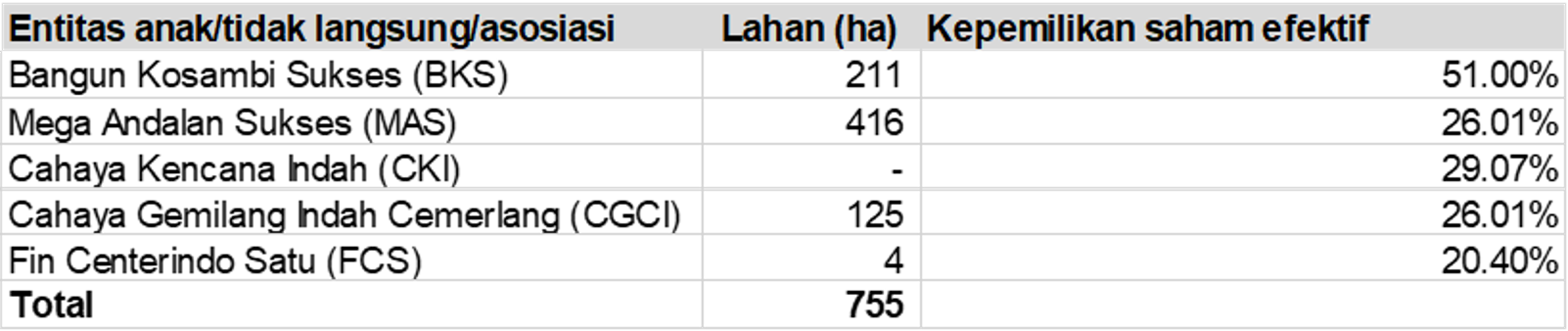

Meningkatnya minat investor terhadap PANI memang tak lepas dari seksinya prospek proyek PIK 2, yang merupakan kelanjutan dari kesuksesan proyek PIK 1. Pada Agustus 2022, PANI menuntaskan rights issue sebesar ~Rp6,5 T, yang digunakan untuk mengakuisisi 755 hektare lahan PIK 2 melalui anak dan cucu usaha (lihat apendiks di akhir artikel).

Berdasarkan presentasi perusahaan edisi Juli 2023, total luas lahan proyek PIK 2 berada di kisaran ~6.000 hektare. Artinya, masih terdapat lebih dari 5.000 hektare lahan tambahan yang bisa dibawa ke dalam buku PANI, yang akan meningkatkan nilai perusahaan (value unlocking). Inilah yang menjadi daya tarik sekaligus risiko utama PANI.

Secara singkat: Apabila progres proyek PIK 2 berjalan lancar dan akuisisi lahan tambahan dilakukan pada harga yang wajar, harga saham berpotensi akan bergerak positif dan sebaliknya. Penjelasan mengenai harga akuisisi wajar akan dibahas lebih lanjut. Read on!

Perhitungan Valuasi Lahan PIK 2 (NAV)

Nilai perusahaan properti terletak pada nilai bersih aset (lahan) yang dimilikinya, yang biasa disebut sebagai Net Asset Value (NAV). Dalam kasus PANI, NAV-nya adalah nilai bersih 755 hektare lahan yang telah dimiliki perusahaan. Selain itu, terdapat potensi NAV tambahan dari lahan yang masih akan diakuisisi ke depannya. Perhitungan NAV dari lahan tambahan ini dapat mengacu kepada perhitungan NAV lahan existing.

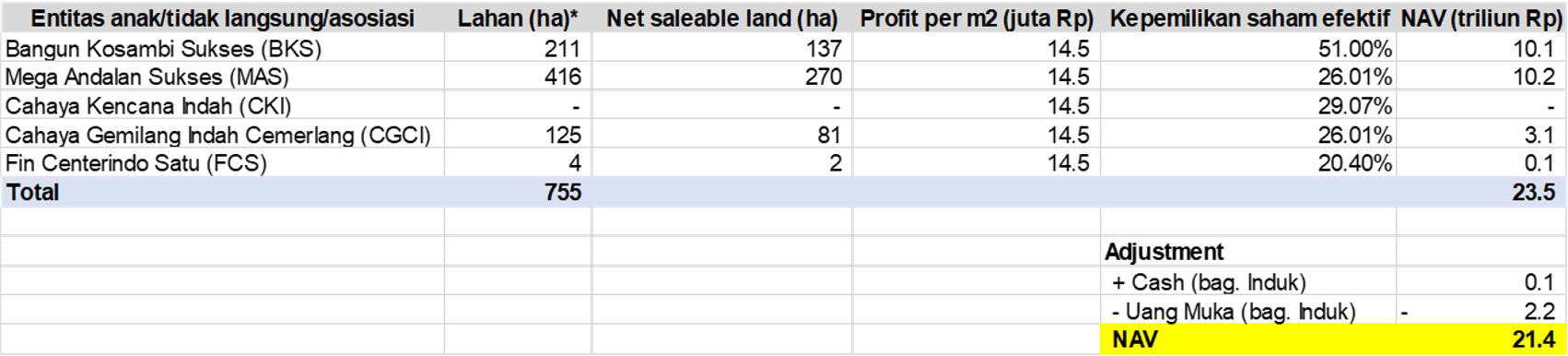

Berdasarkan estimasi kami, NAV lahan existing (755 hektare) mencapai ~Rp23,5 T. Angka ini lalu kami adjust dengan kas milik perusahaan dan uang muka pelanggan yang sejatinya bukan merupakan hak perusahaan, agar menghasilkan perhitungan yang lebih konservatif. Setelah di-adjust, maka estimasi NAV final adalah Rp21,4 T. Asumsi utama dalam perhitungan NAV ini adalah profit per meter persegi sebesar Rp14,5 juta yang terdiri dari:

Harga jual lahan sebesar Rp30 juta per meter persegi, berdasarkan survei harga properti di PIK 2 pada sejumlah website penjualan properti.

Margin laba kotor penjualan lahan sebesar 53,8%, berdasarkan hasil segmen pada LK 1Q23.

Biaya operasional sebesar 3% dari penjualan, berdasarkan realisasi pada LK 1Q23.

Pajak final penjualan lahan sebesar 2,5%, berdasarkan peraturan yang berlaku.

Pic: Perhitungan profit penjualan lahan per meter persegi PANI.

Sumber: Sesuai keteranganPic: Perhitungan NAV PANI. Lahan milik FCS tidak terkonsolidasi ke dalam buku perseroan, sehingga total lahan yang terkonsolidasi hanya 751 hektare. Angka ini sedikit berbeda dengan 743 ha yang tercatat pada presentasi perusahaan edisi Juli 2023, yang mungkin disebabkan oleh perbedaan definisi. Net saleable land menggunakan asumsi 65% dari gross area. Perhitungan kepemilikan saham efektif dapat dilihat pada apendiks di akhir artikel.

Sumber: Prospektus rights issue PANI, Stockbit analysisEstimasi NAV sebesar Rp21,4T tersebut lebih kecil jika dibandingkan dengan market cap PANI yang mencapai Rp24,4T, per 4 Agustus 2023. Artinya, pasar sudah sepenuhnya menghargai lahan existing (fully valued) dan mulai memperhitungkan potensi nilai lahan tambahan.

Berdasarkan perhitungan di atas, lahan existing seluas 755 hektare yang dimiliki PANI menghasilkan NAV sebesar Rp23,5 T. Ini berarti setiap 100 hektare lahan memiliki nilai sebesar Rp3,1T, setara 12,7% dari market cap PANI.

Katalis PANI ke Depan: Akuisisi Lahan dengan Harga Wajar

Penambahan NAV…

Nilai lahan sebesar Rp3,1 T per 100 hektare di atas dapat kita jadikan acuan estimasi NAV tambahan dari lahan yang akan diakuisisi PANI. Namun, perlu diperhatikan bahwa asumsi utama untuk menggunakan estimasi ini adalah:

Profit per meter persegi yang sama di angka Rp14,5 juta. Perubahan harga jual properti akibat perkembangan pasar dan/atau perbedaan margin akan mengubah estimasi ini. Mengenai harga jual, kami menilai bahwa seiring dengan progres pembangunan tol baru (dibahas lebih lanjut di bawah), harga memiliki tendensi untuk naik dibandingkan turun. Sedangkan untuk margin, faktor utama yang mempengaruhinya adalah harga perolehan tanah (cost).

Kepemilikan efektif yang sama pada setiap lahan yang diakuisisi. Sebagai pengingat, lahan yang terkonsolidasi ke dalam buku perusahaan dimiliki oleh entitas anak (baik langsung maupun tidak langsung), di mana perseroan memiliki tingkat kepemilikan yang berbeda-beda. Sehingga, kepemilikan yang lebih besar akan meningkatkan NAV per hektare dan sebaliknya.

Pic: Perhitungan kepemilikan lahan efektif perusahaan

Sumber: Prospektus rights issue PANI…vs. Potensi Dilusi

Potensi penambahan NAV di atas memerlukan pendanaan akuisisi lahan yang kami prediksi akan dilakukan menggunakan ekuitas via rights issue. Ini berarti investor harus menambah modal untuk mendapatkan NAV tambahan dari lahan yang akan diakuisisi, sehingga menimbulkan potensi dilusi kepemilikan. Untuk mengukur seberapa besar potensi dilusi, investor perlu memperhatikan detail transaksi akuisisi yang akan datang untuk menghitung harga akuisisi lahan. Semakin rendah harga akuisisi, akan semakin kecil pendanaan yang dibutuhkan, sehingga semakin kecil potensi dilusi. Ini adalah faktor penting lainnya dalam menilai saham PANI, menurut pandangan kami.

Bagaimana Menilai Kewajaran Harga Akuisisi Berikutnya?

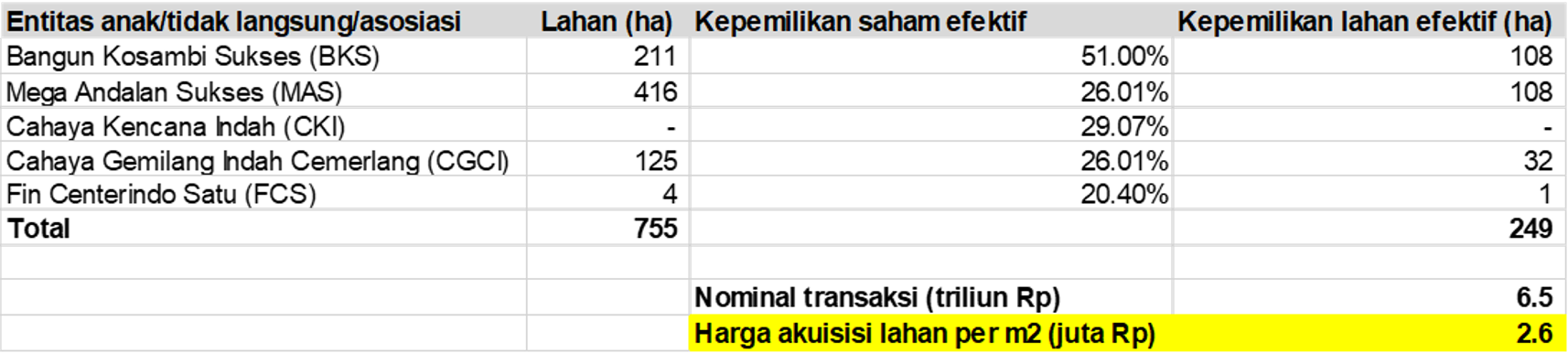

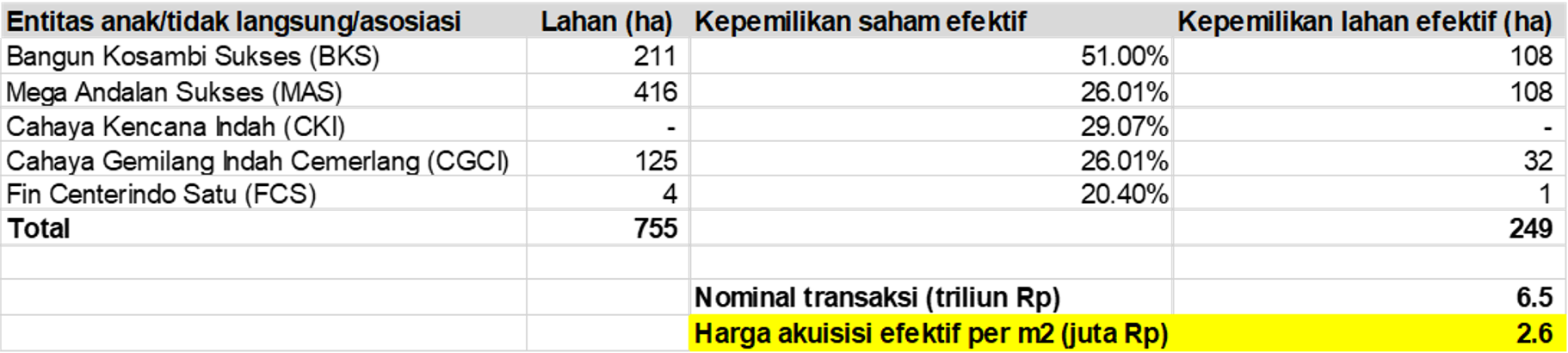

Perlu diingat, kita perlu menghitung harga akuisisi lahan per meter persegi dengan mempertimbangkan kepemilikan efektifnya. Sebagai contoh, pada transaksi sebelumnya, kami menghitung bahwa, secara efektif, perseroan mengakuisisi lahan dengan harga Rp2,6 juta per meter persegi.

Pic: Perhitungan harga akuisisi lahan efektif.

Sumber: Prospektus rights issue PANI, Stockbit analysisApabila terdapat perbedaan kepemilikan efektif pada transaksi akuisisi berikutnya, kita perlu membandingkan harga akuisisi efektif per meter persegi dengan yang sebelumnya. Namun, apabila tidak terdapat perbedaan kepemilikan efektif, kita bisa langsung membandingkan harga headline akuisisi yang baru dengan harga akuisisi pada transaksi sebelumnya. Harga headline sendiri adalah nominal total transaksi dibagi dengan total luas lahan yang diakuisisi.

Apabila terdapat kenaikan harga akuisisi lahan, namun harga tersebut masih dapat dianggap wajar menimbang kondisi lahan dan potensi profit dari penjualan yang bisa didapatkan ke depannya, kami menilai pasar akan bereaksi positif dan sebaliknya.

Keunikan dan Keunggulan Proyek PIK 2

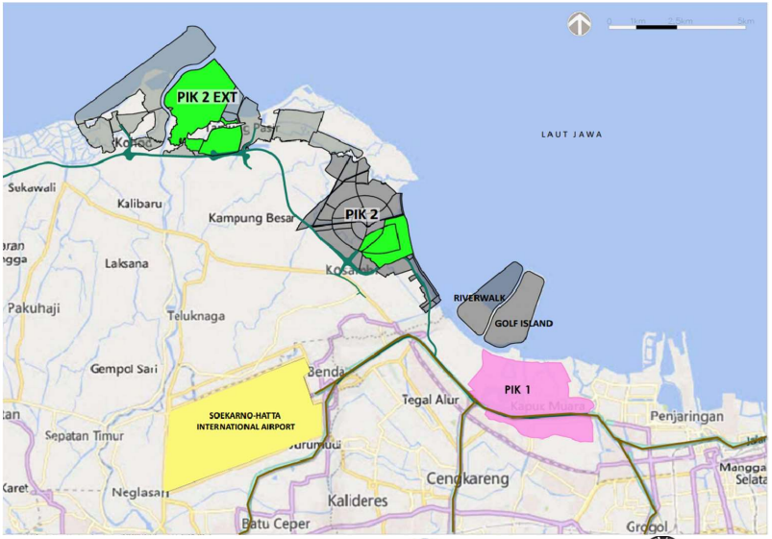

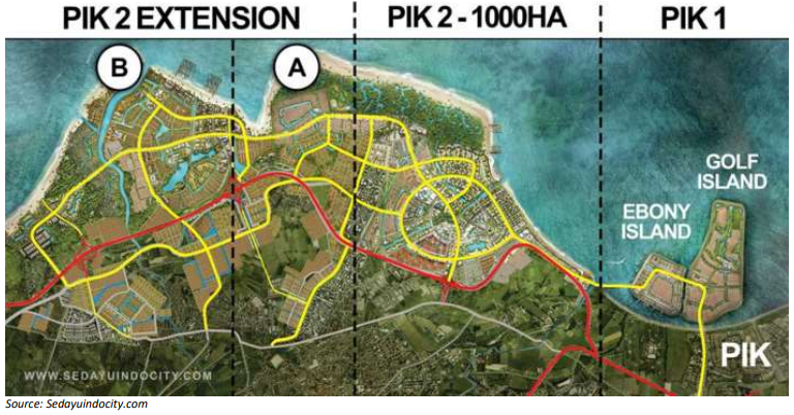

Meningkatnya minat investor terhadap PANI memang tak lepas dari seksinya prospek proyek PIK 2, yang merupakan kelanjutan dari kesuksesan PIK 1. Kota mandiri yang terletak di kawasan Jakarta Utara tersebut telah menjelma menjadi salah satu kawasan elit di Jakarta. Harga tanah pada kawasan PIK 1 merupakan salah satu yang tertinggi di Jakarta. Sebagai kelanjutan dari PIK 1, PIK 2 akan dikembangkan menjadi dua area – yakni PIK2 dan PIK2 Extension (EXT) – dengan total luas lahan berkisar 6.000 hektare, berdasarkan presentasi perusahaan edisi Juli 2023.

Pic: Daftar area dengan harga tanah termahal di Jakarta.

Sumber: Dekoruma.com, Jendela360.com, rumah.com,Stockbit analysisPic: Peta pengembangan PIK 1 dan PIK 2.

Sumber: Presentasi PANI edisi Juli 2023PANI dan PIK 2: Proyek Tunggal dengan ‘Continuous Landbank’ yang Besar

Kami menilai bahwa PANI dan proyek PIK 2 memiliki keunikan jika dibandingkan emiten properti dan proyek lain yang sejenis. Pertama, PANI merupakan pengembang dengan proyek tunggal (single project) karena hanya fokus menggarap PIK 2. Di sisi lain, emiten properti lain di IHSG memiliki banyak proyek (multi projects) yang tersebar di berbagai lokasi di seluruh Indonesia. Bagai pisau bermata dua, karakteristik ini membuat prospek dan risiko utama PANI terletak pada kesuksesan proyek PIK2.

Jika kita melihat lebih dekat ke proyeknya sendiri, proyek PIK 1 dan PIK 2 sama-sama tidak melewati daerah pemukiman lain yang bukan merupakan bagian dari proyek. Eksklusivitas jalan dan akses ini membuat lahan proyek menjadi terkoneksi dan menyatu karena setiap area baru yang dikembangkan adalah kelanjutan dari area existing. Ditambah dengan skala proyek PIK 2 (~6.000 hektare), ini akan menjadikan PANI sebagai developer dengan landbank continuous yang besar, suatu profil yang tidak banyak ditemui pada developer-developer lain.

Keunggulan ‘Continuous Land’ dibandingkan ‘Scattered Land’

Profil lahan berkelanjutan (continuous land) memiliki beberapa keunggulan dibandingkan dengan lahan yang tersebar (scattered land)

Konsep pembangunan yang lebih fleksibel

Lahan yang luas dan berkelanjutan memiliki keunggulan dalam hal fleksibilitas dan kelengkapan konsep pembangunan. Selain itu, developer juga dapat melakukan pengembangan konsep di area pembangunan berikutnya berdasarkan hasil yang sudah berjalan dan/atau tren ke depan.

Integrasi dan sharing fasilitas yang akan meningkatkan daya tarik

Area pengembangan baru dalam proyek continuous land dapat menikmati fasilitas-fasilitas – seperti jalan tol, mall, hingga taman, – yang telah dimiliki oleh area pengembangan existing. Sebaliknya, pembangunan fasilitas-fasilitas pada area pengembangan baru juga bisa diintegrasikan dengan fasilitas-fasilitas yang sudah ada di area pengembangan existing. Fasilitas yang terintegrasi ini dapat meningkatkan daya tarik khususnya area pengembangan baru, sehingga berdampak positif terhadap keunggulan proyek secara keseluruhan.Efisiensi meningkatkan tingkat pengembalian proyek

Selain menambah daya tarik, integrasi dan sharing fasilitas juga membuat kebutuhan investasi fasilitas relatif lebih sedikit. Biaya yang lebih efisien ini akan meningkatkan return proyek secara keseluruhan bagi perusahaan.Mendongkrak harga jual area baru (premiumisasi)

Harga pasar di area existing bisa menjadi acuan bagi area pengembangan baru, sehingga membantu mendongkrak harga jual lahan baru. Dari sisi psikologis, konsumen memiliki persepsi nilai yang baik terhadap area pengembangan baru karena area tersebut adalah kelanjutan pengembangan area existing.Meningkatkan daya tarik bagi tenant

Penyewa (tenant) akan lebih tertarik dan berani berinvestasi karena prospek populasi yang akan dilayani lebih besar, yang mencakup area pengembangan existing dan baru. Dengan meningkatnya pilihan, developer kemudian dapat menghadirkan tenant-tenant yang berkualitas sehingga semakin menaikkan daya tarik proyek bagi konsumen.

Akses Lahan Baru yang Mudah

Permasalahan akuisisi lahan dapat meningkatkan ketidakpastian terhadap prospek pertumbuhan kedepannya. Umumnya, developer lain memiliki tantangan terkait akuisisi lahan baik dari ketersediaan, spesifikasi yang diinginkan, lokasi, hingga harga akuisisi lahan. Tantangan tersebut tidak dihadapi oleh PANI karena perseroan merupakan pihak yang memiliki akses eksklusif terhadap lahan PIK 2, walaupun harga akuisisi lahan tetap perlu menjadi perhatian investor.

Daya Tarik Utama Proyek PIK 2 bagi Konsumen

Konsep Fasilitas yang Unik dan Tenant Ternama

Minat konsumen untuk pembelian properti di kawasan PIK tidak hanya didorong oleh akses yang sangat baik – seperti terhubung dengan tol dalam kota, tol lingkar luar Jakarta, hingga bandara – tetapi juga didorong oleh fasilitas dan tenant ternama yang hadir di kawasan tersebut dengan konsep yang unik dan menarik. Berikut adalah beberapa daftar fasilitas dan tenant yang telah dibangun atau beroperasi:

Pic: Beberapa fasilitas dan tenant di PIK 2.

Sumber: Presentasi PANI

Berdasarkan informasi dari channel marketing PIK 2, developer masih akan mengembangkan berbagai fasilitas dan tenant ternama, seperti Universitas Pelita Harapan (UPH) dan Universitas Prasetiya Mulya. RANS Entertainment milik Raffi Ahmad dan Prestige Motors milik Rudy Salim juga dikabarkan akan meramaikan tenant di PIK 2.

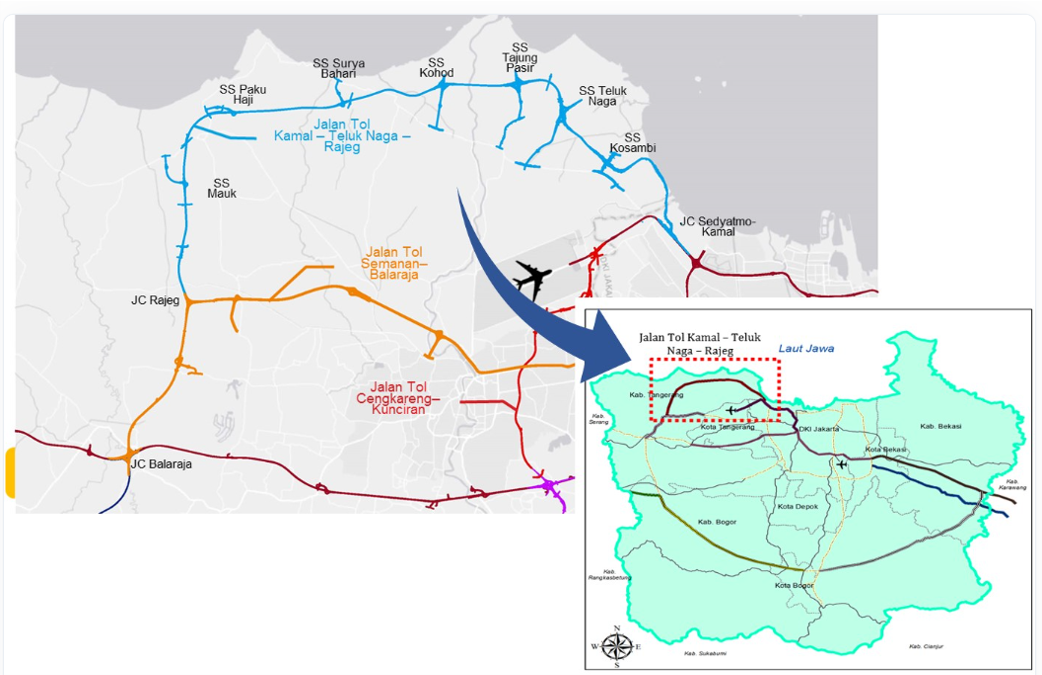

Peningkatan Konektivitas dan Akses via Tol Kamal-Teluknaga-Rajeg

Pada aspek konektivitas dan akses, Badan Pengatur Jalan Tol Kementerian PUPR mengumumkan bahwa pembangunan Jalan Tol Kamal-Teluknaga-Rajeg – tol yang akan terhubung dengan proyek PIK 2 – akan segera dimulai dan ditargetkan rampung pada 2026.

Jalan Tol Kamal-Teluknaga-Rajeg akan digarap oleh PT Duta Graha Karya, konsorsium bentukan Salim Group dan Agung Sedayu, dengan nilai investasi sebesar 23,22 triliun rupiah. Jalan tol tersebut akan membentang sepanjang 38,6 km dan terdiri dari 8 seksi. Seksi 1 hingga 4 (tol Sedyatmo hingga Kohod) ditargetkan selesai pada 2025, sementara seksi 5 hingga 8 (tol Kohod hingga Rajeg) direncanakan rampung pada 2026.

Kami menilai, pembangunan jalan tol ini sebagai bentuk keseriusan dan komitmen kedua grup tersebut pada proyek PIK 2.

Pic: Rencana pengembangan jalan Tol Kamal–Teluknaga–Rajeg.

Sumber: Situs web Kementerian PUPRPic: Jalan Tol Kamal–Teluknaga–Rajeg yang melewati proyek PIK (garis merah).

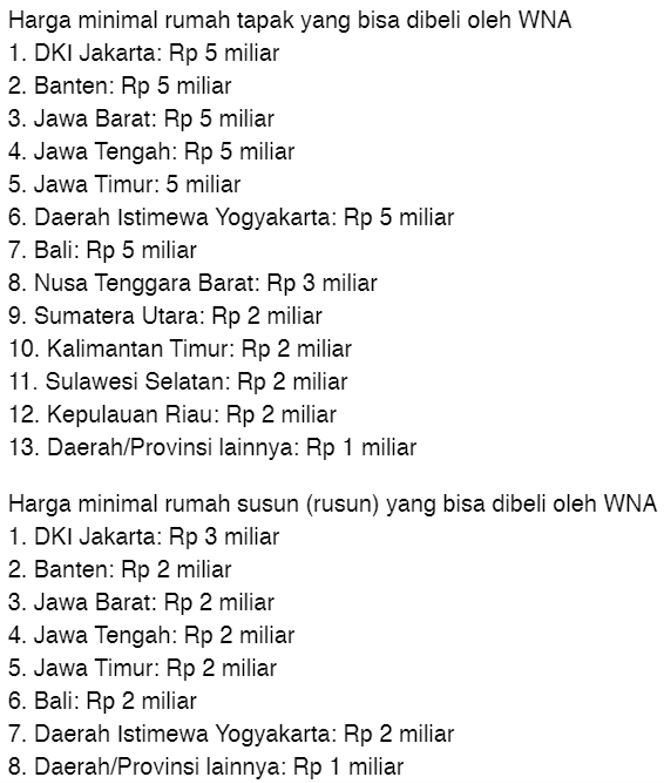

Sumber: sedayuindocity.comPotensi Peningkatan Permintaan dari Pelonggaran Kepemilikan Properti bagi WNA

Pemerintah juga baru saja memperlonggar aturan kepemilikan rumah bagi WNA, yang berpotensi meningkatkan permintaan hunian. Dalam peraturan terbaru ini, WNA tidak perlu lagi memiliki izin tinggal terbatas (KITAS) atau izin tinggal tetap (KITAP) untuk membeli rumah di Indonesia. WNA hanya perlu menunjukkan paspor untuk membeli rumah atau unit tempat tinggal di Indonesia.

Hunian yang dibeli oleh WNA tidak boleh disewakan serta nilai minimumnya dibatasi berdasarkan jenis dan wilayah. Di Jakarta, misalnya, harga minimum rumah tapak yang dapat dibeli WNA adalah Rp5 M, dengan harga rumah susun bernilai minimum Rp3 M.

Pic: Harga minimal rumah tapak dan rumah susun yang bisa dibeli oleh WNA per wilayah.

Sumber: detik.comMenimbang harga pasar PIK 2 dan harga minimal per wilayah di atas, kami menilai PANI akan merasakan dampak positif dari aturan tersebut.

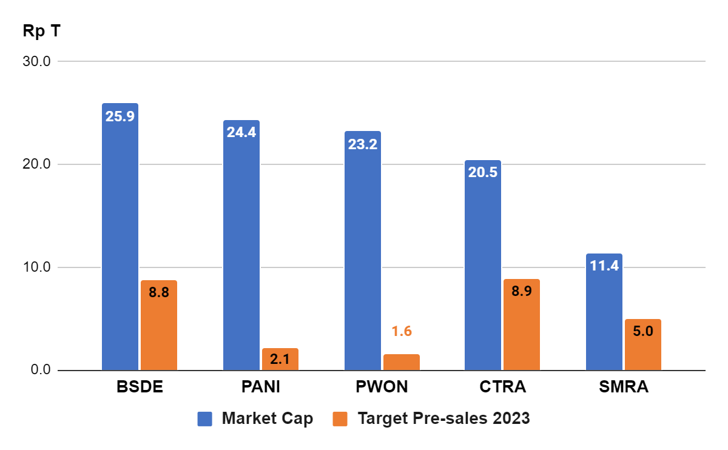

PANI Berpotensi Menjadi Emiten Properti Terbesar di IHSG

Dilihat dari angka operasional, dalam kasus ini marketing sales, PANI masih jauh lebih kecil dibandingkan dengan emiten properti ternama di IHSG. Target marketing sales PANI yang sebesar Rp2,1 T pada tahun ini masih jauh tertinggal dari BSDE, CTRA dan SMRA. Namun, kami menilai investor perlu mencermati PANI dari aspek lainnya, yaitu market cap. Dengan skala proyek PIK 2 yang masif, PANI berpotensi menjadi emiten properti terbesar di IHSG. Market cap PANI saat ini yang sudah mencapai Rp24,4 T, per 4 Agustus 2023, menjadikan perseroan sebagai emiten properti terbesar ke-2 di IHSG secara market cap setelah BSDE. Potensi peningkatan NAV dari lahan tambahan akan semakin memperbesar market cap PANI dan menjadikannya emiten properti terbesar.

Dengan menjadi salah satu emiten properti terbesar di IHSG, ke depannya PANI berpeluang untuk dimasukkan ke dalam indeks saham, yang mana akan meningkatkan daya tarik perseroan bagi investor. Selain market cap, tentunya terdapat kriteria penilaian lain dalam perhitungan indeks, yakni likuiditas saham, free float, dan fundamental perusahaan.

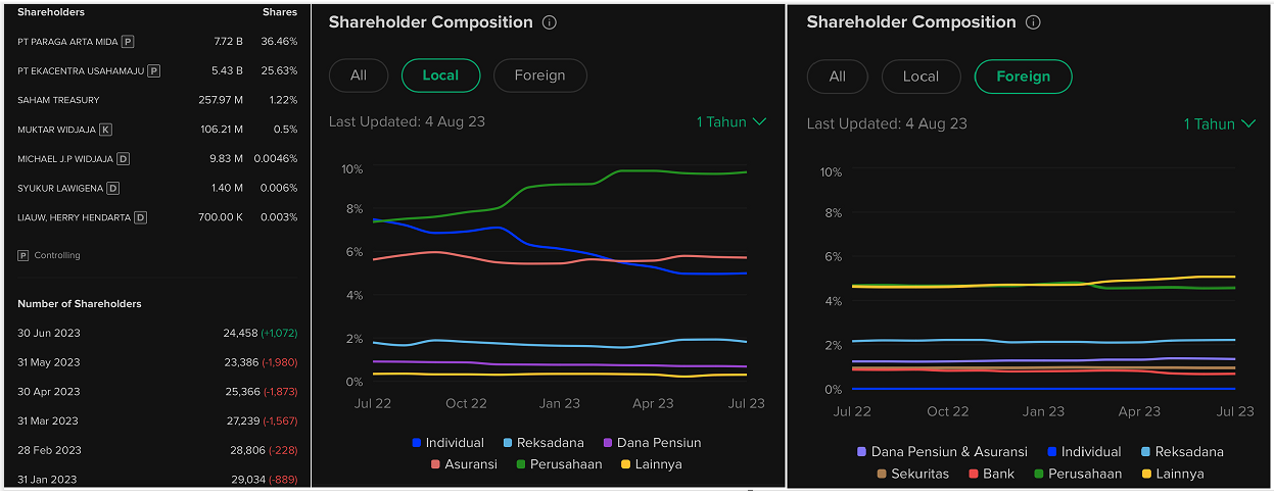

Saat ini, tidak ada satupun emiten properti yang masuk ke dalam indeks utama seperti LQ45, IDX30, dan MSCI Indonesia. Sebelumnya, BSDE dan PWON sempat menghuni indeks LQ45, tetapi kemudian dikeluarkan sejak Februari 2022. PANI sendiri saat ini masih memiliki likuiditas, free float, dan partisipasi investor publik – baik individual maupun institusi – yang lebih rendah dibandingkan peers-nya. Sebagai contoh, PANI saat ini hanya memiliki ~6.000 pemegang saham dibandingkan ~24.000 pada BSDE. Seiring meningkatnya optimisme investor dari peningkatan value perusahaan, aspek-aspek kepemilikan di atas dapat membaik, sehingga meningkatkan peluang PANI dimasukan ke dalam indeks.

Dari sisi fundamental perusahaan, seiring meningkatnya kinerja perusahaan ke depan, hal tersebut juga berpotensi memperluas opsi pendanaan perusahaan seperti penerbitan obligasi atau pinjaman perbankan yang dapat meningkatkan return (ROE) kepada investor.

Pic: Market cap per 4 Agustus 2023 dan target marketing sales 2023 emiten properti.

Sumber: Company, Stockbit analysisPic: Kepemilikan saham PANI berdasarkan jenis investor.

Sumber: StockbitPic: Kepemilikan saham BSDE berdasarkan jenis investor.Sumber: StockbitDengan prospek dan risiko yang ada, apakah saham PANI layak dibeli? We provide, you decide

Apendiks: Detail Mengenai Right Issue

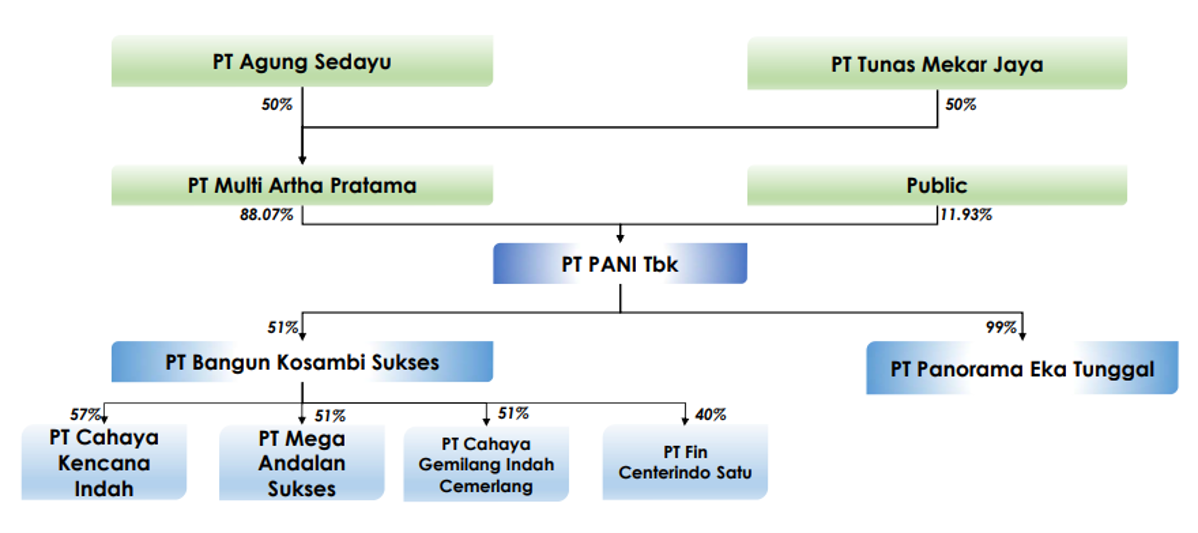

Pada 20 Agustus 2022, perusahaan menuntaskan right issue dengan total pendanaan sebesar Rp 6,56 T. Sebagian besar dana tersebut digunakan untuk mengakuisisi 755 hektare lahan PIK 2 melalui penyertaan atas 104.082 (51%) saham baru yang diterbitkan oleh PT Bangun Kosambi Sukses (BKS), perusahaan terafiliasi di bidang usaha real estate. Selanjutnya BKS akan melakukan investasi dan pengembangan bisnis melalui MAS, CKI, CGIC dan FCS, masing-masing sebesar 51%. Lahan 755 hektare tersebut tersebar di antara entitas-entitas ini.

Setelah transaksi, berikut adalah struktur kepemilikan PANI:

Pic: Struktur kepemilikan PANI dan entitas anakSumber: Presentasi perusahaan, Stockbit analysis________________

Penulis:

Edi Chandren, Lead Investment Analyst

Arvin Lienardi, Research Associate

Editor:

Vivi Handoyo Lie, Head of Investment Research

Aulia Rahman Nugraha, Sr. Investment Journalist

Copyright 2023 Stockbit, all rights reserved.

Disclaimer:

Semua konten dalam artikel ini dibuat untuk tujuan informasional dan bukan merupakan rekomendasi untuk membeli/menjual saham tertentu. Always do your own research.

PT Stockbit Sekuritas Digital (“Stockbit”), Perusahaan efek yang berizin dan diawasi oleh Otoritas Jasa Keuangan.

Selanjutnya, semua keputusan investasi nasabah mengandung risiko dan adanya kemungkinan kerugian atas investasi tersebut. Seluruh risiko investasi bukan merupakan tanggung jawab Stockbit melainkan menjadi tanggung jawab masing-masing nasabah.

Domain resmi Stockbit adalah “https://stockbit.com/” dan semua informasi yang dikirimkan oleh kami akan menggunakan platform resmi aplikasi Stockbit dan/atau alamat email yang diakhiri “@Stockbit.com” Semua pemberian Informasi Rahasia kepada pihak-pihak yang mengatasnamakan Stockbit namun tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit merupakan tanggung jawab pribadi pihak pemilik Informasi Rahasia dan kami tidak bertanggung jawab atas setiap penyalahgunaan Informasi Rahasia yang dilakukan oleh pihak-pihak yang mengatasnamakan Stockbit yang tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit.