Penulis: Edi Chandren | Editor: Aulia Rahman Nugraha, Rahmanto Tyas Raharja, Vivi Handoyo Lie

Published date: 16/2/2024

Dengan korelasi kinerja dan harga saham ICBP dan INDF yang tinggi, INDF berpotensi menyusul kenaikan ICBP belakangan ini (laggard).

Risiko downside tampak terbatas dengan valuasi terendah sepanjang masa, sementara laba bersih capai level tertinggi sepanjang masa.

INDF juga menawarkan dividen yield yang cukup menarik sebesar 5–6%.

Deskripsi: Pergerakan harga saham INDF (biru) dan ICBP (hijau) dalam 5 tahun terakhir.

Sumber: Charbit StockbitExecutive Summary

Dengan kontribusi laba Indofood Sukses Makmur ($INDF) yang didominasi (~80%) dari Indofood CBP Sukses Makmur ($ICBP), INDF secara fundamental semakin menjadi proxy dari saham ICBP. Apalagi, tren kontribusi ini juga cenderung meningkat dari waktu ke waktu.

Namun, kami melihat terdapat anomali saat ini. Ketika harga saham ICBP telah pulih dan naik sekitar +16% dari titik terendahnya pada 1 November 2023 hingga penutupan 15 Feb 2024, pergerakan harga saham INDF justru masih cenderung flat. Dari aspek valuasi, INDF kini diperdagangkan pada 5,5x 1-Year Forward P/E, sementara ICBP pada 13,8x. Diskon P/E INDF terhadap ICBP mencapai 60%, level tertinggi sejak 2018.

Kami menilai, anomali valuasi dan pergerakan harga saham di atas membuka peluang bagi investor untuk mengakumulasi INDF. Dengan korelasi kinerja dan harga saham yang tinggi secara historis, kami menilai INDF berpotensi menyusul pergerakan saham ICBP (laggard).

Secara valuasi, kami menilai, baik secara nominal (5,5x P/E dan 0,80x P/BV) maupun relatif (60% diskon terhadap ICBP), valuasi INDF saat ini telah mencapai mencapai level yang murah, bahkan terendah sepanjang masa (all-time low). Padahal, kinerja laba bersih INDF per 2023 mencapai level tertinggi sepanjang masa (all-time high), berdasarkan estimasi kami. Oleh karena itu, kami menilai risiko downside lanjutan tampak terbatas, sekaligus memberikan peluang upside yang menarik jika level diskon mengecil.

INDF juga menawarkan dividen yang cukup menarik, dengan yield sebesar 5–6% per tahun dari tahun buku 2023 dan 2024, berdasarkan estimasi konservatif kami. Dari aspek prospek kinerja, kami memprediksi pertumbuhan laba bersih 2024 sebesar +5%, didorong masih akan solidnya kinerja ICBP seiring peningkatan daya beli pada tahun politik serta prediksi biaya bahan baku (gandum) dan nilai tukar rupiah yang stabil.

Risiko utama yang kami lihat adalah 1) kembali naiknya harga gandum; 2) melemahnya nilai tukar rupiah terhadap dolar AS; 3) anjloknya harga CPO, dan 4) tidak berhasilnya saham INDF untuk menyusul kenaikan ICBP (diskon valuasi INDF terhadap ICBP yang tetap tinggi atau bahkan terus meningkat).

INDF: Semakin Menjadi Proxy ICBP

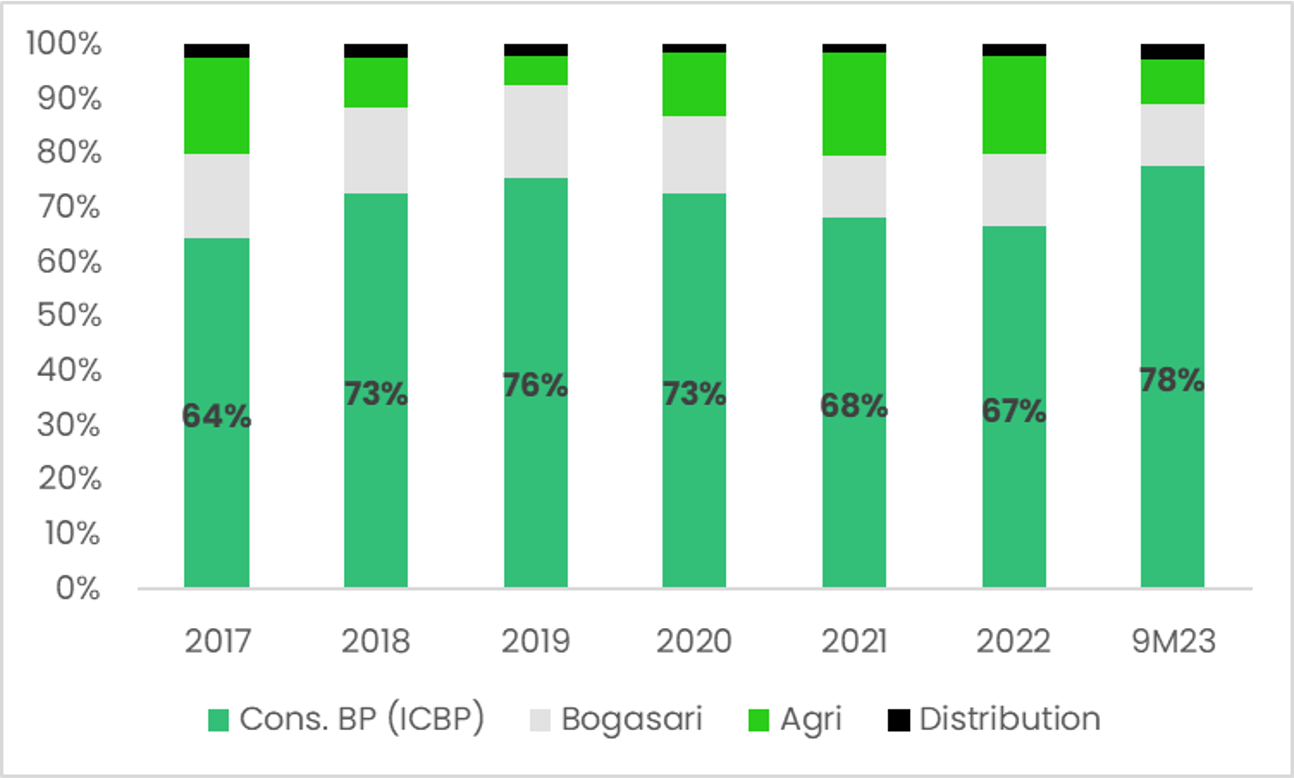

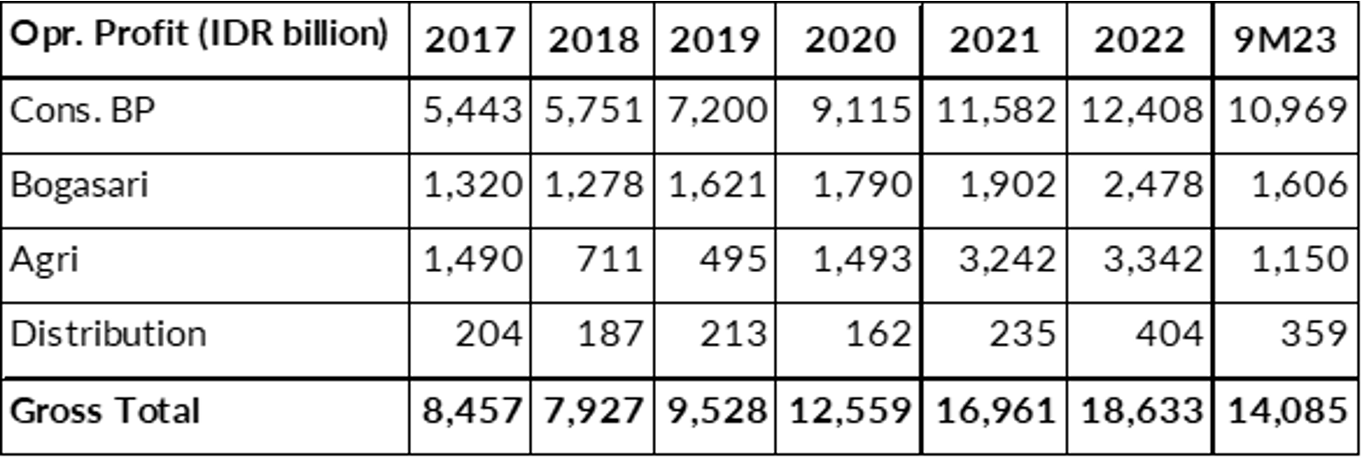

Secara fundamental, INDF semakin menjadi proxy dari anak usaha utamanya, ICBP. Hal ini karena kontribusi ICBP yang semakin dominan pada kinerja keseluruhan INDF. Sebagai ilustrasi, pada 2017, kontribusi ICBP hanya mencapai ~64% dari total laba usaha INDF. Per 9M23, kontribusi ini telah naik menjadi ~78%, yang mana kami prediksi akan semakin meningkat menjadi ~79% pada 2024.

Secara tren, kontribusi ICBP pada keseluruhan laba INDF cenderung meningkat sejak 2017. Penurunan kontribusi ICBP pada 2021–2022 lebih disebabkan oleh performa segmen Agribisnis yang sangat baik akibat tingginya harga CPO, dan bukan karena menurunnya kinerja ICBP. Ketika harga CPO kembali ke level yang lebih normal pada 2023, kontribusi ICBP terhadap INDF pun kembali ke atas 75%.

Deskripsi: Kontribusi laba usaha INDF berdasarkan segmen dari 2017–9M23.Sumber: Laporan KeuanganDeskripsi: Laba usaha INDF berdasarkan segmen dari 2017–9M23.Sumber: Laporan KeuanganDeskripsi: Kontribusi laba usaha INDF berdasarkan segmen (9M23).Sumber: Laporan KeuanganProspek 2024: Pertumbuhan Positif Moderat, Didukung Kenaikan Daya Beli

Secara prospek kinerja, kami memprediksi pertumbuhan positif yang dicatatkan INDF pada 2023 akan berlanjut pada 2024, walaupun dengan level pertumbuhan yang jauh lebih moderat. Pada 2023, pertumbuhan laba bersih yang signifikan disebabkan oleh pembalikan dari rugi kurs yang signifikan pada 2022.

Pertumbuhan laba bersih tahun ini kami prediksikan masih akan ditopang sebagian besar oleh segmen consumer branded products (ICBP), di mana penjualan berpotensi terdongkrak oleh daya beli yang meningkat seiring pembelanjaan terkait kampanye pemilu, kenaikan alokasi anggaran perlindungan sosial, dan inflasi yang kembali ke level rendah di 2–3%.

Sementara itu, margin laba usaha INDF kami estimasikan akan stabil. Harga gandum dan nilai tukar rupiah yang lebih bersahabat akan mengkompensasi penurunan harga CPO pada 2024.

Berdasarkan segmen, Agribisnis menjadi satu-satunya segmen yang kami prediksikan mengalami penurunan kinerja akibat ekspektasi penurunan produksi karena El-Nino dan harga CPO yang sedikit lebih rendah pada 2024.

Sebagai perbandingan, estimasi laba bersih INDF pada 2024 dari kami lebih rendah -3,8% dibandingkan estimasi konsensus per 12 Februari 2024, atau lebih konservatif. Berikut estimasi kami atas kinerja berdasarkan segmen beserta asumsi-asumsi utamanya:

Deskripsi: Estimasi kinerja segmen dan keseluruhan INDF beserta asumsi-asumsi utama.

Sumber: Laporan Keuangan, Stockbit analysisDeskripsi: Harga gandum pada Januari 2021–Januari 2024.

Sumber: BloombergDeskripsi: Harga CPO pada Januari 2021–Januari 2024.Sumber: BloombergValuation: All-Time Low, Too Cheap To Ignore

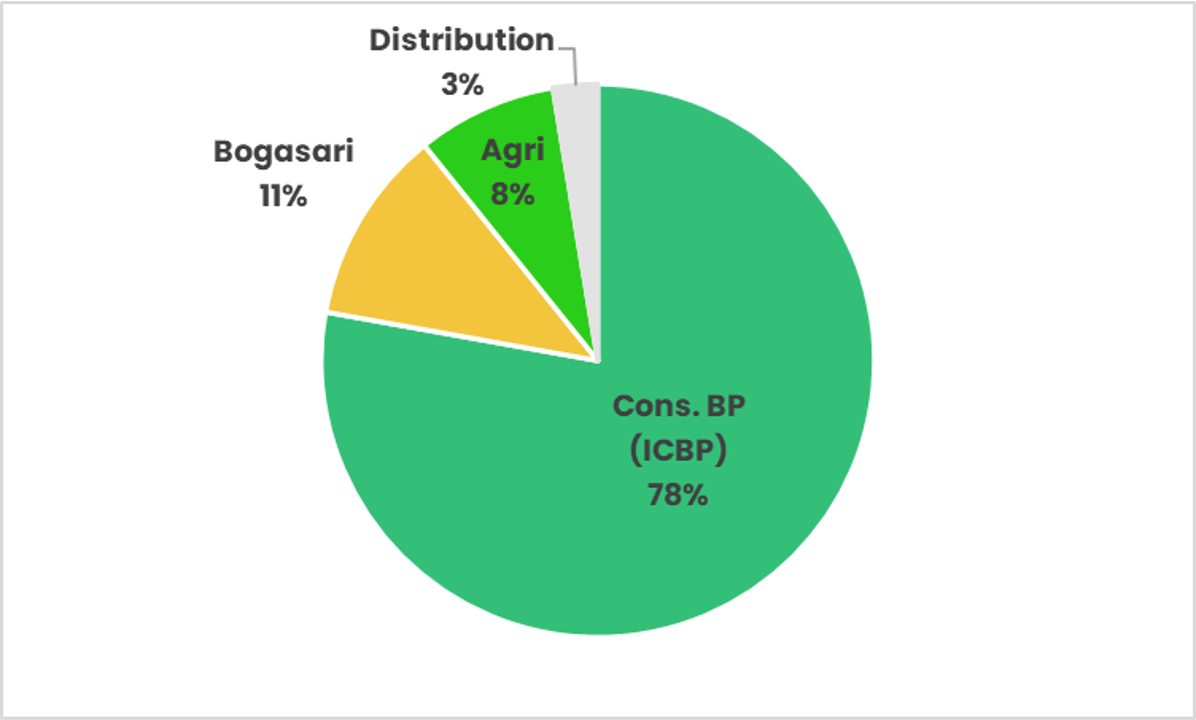

Walaupun kontribusi ICBP mendominasi kinerja keseluruhan INDF, terdapat gap valuasi yang besar di antara keduanya. Per 15 Februari 2024, INDF diperdagangkan dengan valuasi 5,5x 1-Year Forward P/E, sementara ICBP diperdagangkan dengan valuasi 13,8x 1-Year Forward P/E. Ini berarti diskon valuasi INDF terhadap ICBP mencapai 60%, level tertinggi sejak 2018 dan jauh di atas rata-rata diskonnya di level 48%.

Menurut kami, terdapat beberapa alasan yang dapat menjelaskan peningkatan diskon valuasi INDF terhadap ICBP sejak 2H22:

Dengan segmen consumer branded products yang semakin mendominasi kinerja keseluruhan INDF, terdapat persepsi bahwa investor dapat langsung membeli saham ICBP untuk berinvestasi pada bisnis konsumer Indofood ketimbang membeli saham INDF. Namun, seperti yang kami jelaskan di atas, dengan kontribusi ICBP yang meningkat terhadap kinerja INDF, secara teoritis INDF semakin menjadi proxy dari ICBP, sehingga diskon valuasi yang melebar menjadi sebuah mismatch, menurut kami.

Adanya faktor ESG pada saham INDF karena segmen Agribisnis. Sebagai pengingat, beberapa sektor dianggap tidak memenuhi kriteria ESG seperti batu bara, CPO, dan rokok. Namun, kami menilai bahwa isu mengenai ESG sudah terjadi sejak 5 tahun yang lalu, sehingga kurang menjelaskan dinamika meningkatnya diskon valuasi dalam 1,5 tahun terakhir.

Sentimen negatif dari sektor komoditas akibat tren harga komoditas yang cenderung lemah. Namun, dengan semakin kecilnya kontribusi segmen Agribisnis terhadap kinerja INDF, kami menilai bahwa faktor ini menjadi semakin berkurang relevansinya.

Sentimen investor yang masih lemah terhadap sektor konsumer akibat daya beli yang belum begitu baik. Pada kondisi ini, likuiditas dana investor yang terbatas berpotensi terkonsentrasi pada beberapa perusahaan konsumer saja.

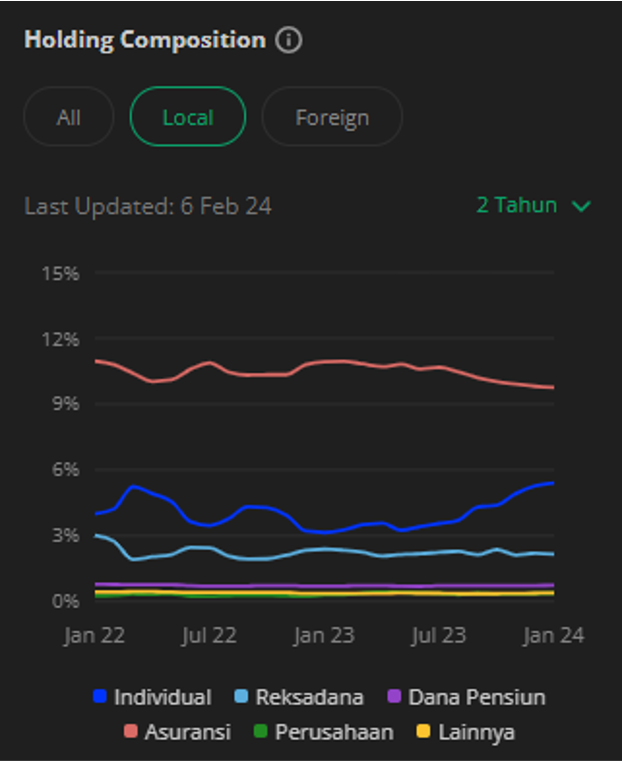

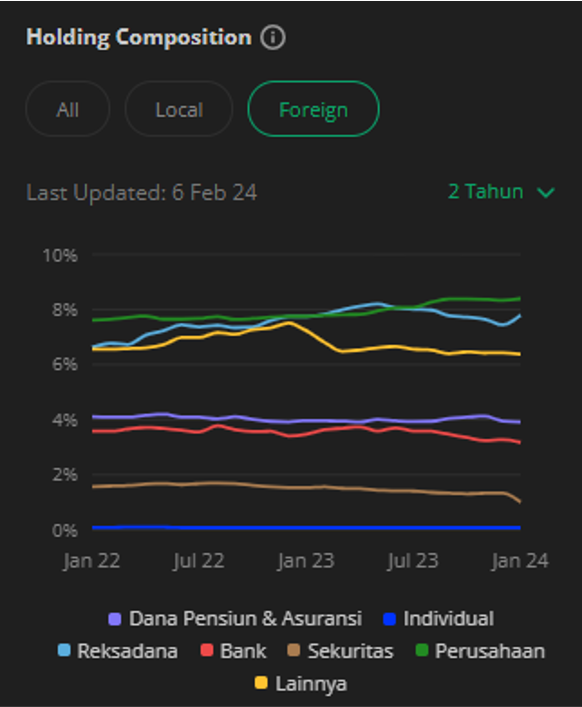

Keluarnya investor ‘asuransi lokal’ dan ‘reksa dana asing’ sejak awal 2023. Namun, sejak awal 2024, investor ‘reksa dana asing’ terlihat telah mulai kembali mengakumulasi saham INDF (lihat grafik ‘Tren Kepemilikan saham INDF’ di bawah).

Sementara itu, dari valuasi P/BV, INDF kini diperdagangkan pada 0,80x per 15 Februari 2024, di bawah nilai buku.

Kami menilai bahwa baik secara nominal maupun relatif (terhadap ICBP), valuasi INDF saat ini telah mencapai level yang murah, bahkan terendah sepanjang masa (all-time low). Padahal, kinerja laba bersih INDF pada 2023 mencapai level tertinggi sepanjang masa (all-time high), berdasarkan estimasi kami. Oleh karena itu, kami menilai risiko downside lanjutan tampak terbatas.

Jika diskon INDF terhadap ICBP mengecil, hal ini akan memberikan upside yang menarik bagi investor. Sebagai ilustrasi, jika diskon P/E menurun dari 60% menjadi 50%, ceteris paribus, maka upside bagi harga saham INDF mencapai +25%.

Deskripsi: Valuasi ICBP dan INDF 1-Year Forward P/E serta besaran diskon valuasi INDF terhadap ICBP.

Sumber: Bloomberg, Stockbit analysisDeskripsi: Tren kepemilikan saham investor lokal dan asing di INDF.

Sumber: StockbitDeskripsi: 1-Year Forward P/BV saham INDF 5 tahun terakhir.Sumber: BloombergDividen Minimum ~5% per Tahun dengan Peluang Terbuka hingga ~6%

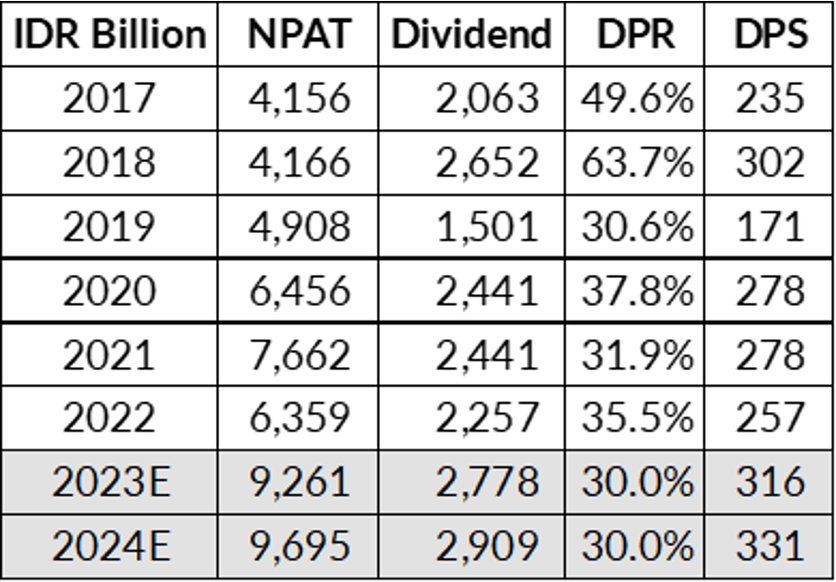

Bahkan jika saham INDF tidak menyusul kenaikan saham INDF, kami menilai INDF masih menawarkan peluang dividen yang cukup menarik. Dengan estimasi laba bersih dan payout ratio yang konservatif, estimasi dividend yield INDF dari tahun buku 2023 dan 2024 masing-masing mencapai 5% dan 5,3% berdasarkan harga saham saat ini di level Rp6.300/lembar.

Seperti yang dapat dilihat melalui tabel di bawah, INDF rutin membayar dividen dengan payout ratio minimal 30% sejak 2017. Perhitungan estimasi dividend yield kami di atas menggunakan asumsi payout ratio sebesar 30%, sehingga kami menilai angka tersebut sebagai asumsi yang konservatif. Dalam kasus yang lebih bullish, jika payout ratio naik dari 30% ke 35%, maka dividend yield dari tahun buku 2023 dan 2024 dapat meningkat menjadi 5,9% dan 6,1%.

INDF sempat menurunkan payout ratio ke level 30,6% pada 2019, di mana kami meyakini bahwa langkah tersebut disebabkan oleh kebutuhan dana untuk mengakuisisi Pinehill. Sementara itu, dari aspek nominal dividen, besaran dividen per saham INDF pada tahun buku 2022 turun seiring penurunan kinerja laba bersih akibat kerugian kurs.

Dengan tren kinerja yang kembali tumbuh positif, outlook nilai tukar yang stabil dan asumsi tidak adanya kebutuhan kas yang sangat besar untuk keperluan akuisisi atau investasi yang mayor, kami meyakini estimasi dividen kami di atas dapat tercapai.

Deskripsi: Laba bersih INDF dan pembayaran dividen.

Sumber: Laporan Keuangan, Stockbit analysisRisiko

Risiko utama yang kami lihat adalah 1) kembali naiknya harga gandum; 2) melemahnya nilai tukar rupiah terhadap dolar AS; 3) anjloknya harga CPO; dan 4) tidak berhasilnya saham INDF untuk menyusul kenaikan ICBP (diskon valuasi INDF terhadap ICBP yang tetap tinggi atau bahkan terus meningkat)

Kembali naiknya harga gandum atau turunnya harga CPO akan menekan profitabilitas perusahaan. Sementara itu, melemahnya nilai tukar rupiah terhadap dolar AS akan kembali menimbulkan rugi kurs seperti yang terjadi pada 2022.

Selain itu, tidak ada jaminan bahwa INDF akan berhasil menyusul kenaikan ICBP. Sebaliknya, diskon valuasi INDF terhadap ICBP dapat bertahan di level yang tinggi saat ini, atau bahkan semakin meningkat.

________________

Penulis:

Edi Chandren, Investment Analyst Lead

Editor:

Vivi Handoyo Lie, Head of Investment Research

Rahmanto Tyas Raharja, Investment Analyst Lead

Aulia Rahman Nugraha, Sr. Investment Journalist

Copyright 2024 Stockbit, all rights reserved.

Disclaimer:

Semua konten dalam artikel ini dibuat untuk tujuan informasional dan bukan merupakan rekomendasi untuk membeli/menjual saham tertentu. Always do your own research.

Informasi ini dimiliki oleh PT Stockbit Sekuritas Digital (“Stockbit”), Perusahaan efek yang berizin dan diawasi oleh Otoritas Jasa Keuangan.

Selanjutnya, semua keputusan investasi nasabah mengandung risiko dan adanya kemungkinan kerugian atas investasi tersebut. Seluruh risiko investasi bukan merupakan tanggung jawab Stockbit melainkan menjadi tanggung jawab masing-masing nasabah.

Domain resmi Stockbit adalah “https://stockbit.com/” dan semua informasi yang dikirimkan oleh kami akan menggunakan platform resmi aplikasi Stockbit dan/atau alamat email yang diakhiri “@Stockbit.com” Semua pemberian Informasi Rahasia kepada pihak-pihak yang mengatasnamakan Stockbit namun tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit merupakan tanggung jawab pribadi pihak pemilik Informasi Rahasia dan kami tidak bertanggung jawab atas setiap penyalahgunaan Informasi Rahasia yang dilakukan oleh pihak-pihak yang mengatasnamakan Stockbit yang tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit.