👋 Stockbitor!

Koreksi harga saham sejak awal Oktober 2023 membuat risk-reward saham PANI menjadi menarik

Dengan diskon 60% terhadap NAV – yang menurut kami wajar – masih terdapat ~24% upside

PANI masih memiliki beberapa katalis: persetujuan OJK (kepastian right issue), potensi kenaikan marketing sales pada 2024, dan peluang untuk masuk ke indeks LQ45 & IDX30

Executive Summary

Sejak mengumumkan rencana right issue untuk mengakuisisi lahan tambahan di PIK 2 pada 9 Agustus 2023, harga saham Pantai Indah Kapuk Dua ($PANI) melesat +150% dalam 2 bulan dan resmi menjadi emiten properti dengan market cap terbesar di BEI. Namun, koreksi harga saham sejak awal Oktober 2023 membuat risk-reward saham PANI menjadi menarik.

Dengan total lahan sebesar ~1.569 ha nantinya (efektif: ~1.008 ha), kami mengestimasikan NAV PANI dapat mencapai ~Rp219 T. Asumsi utama dalam estimasi ini adalah: 1) ASP lahan di kisaran Rp29–51 juta/m2 (bergantung lokasi lahan); 2) Land direct cost sebesar Rp1,7 juta/m2; dan 3) 60% Net Saleable Area.

Kami menilai diskon 60% terhadap NAV sebagai angka yang wajar, yang menghasilkan valuasi sebesar ~Rp88 T. Angka ini mencerminkan ~24% upside dari valuasi PANI saat ini di Rp70,8 T, yang merupakan gabungan dari market cap sebesar Rp61,3 T (per 24 Oktober 2023) dan asumsi rights issue untuk akuisisi lahan senilai Rp9,5 T.

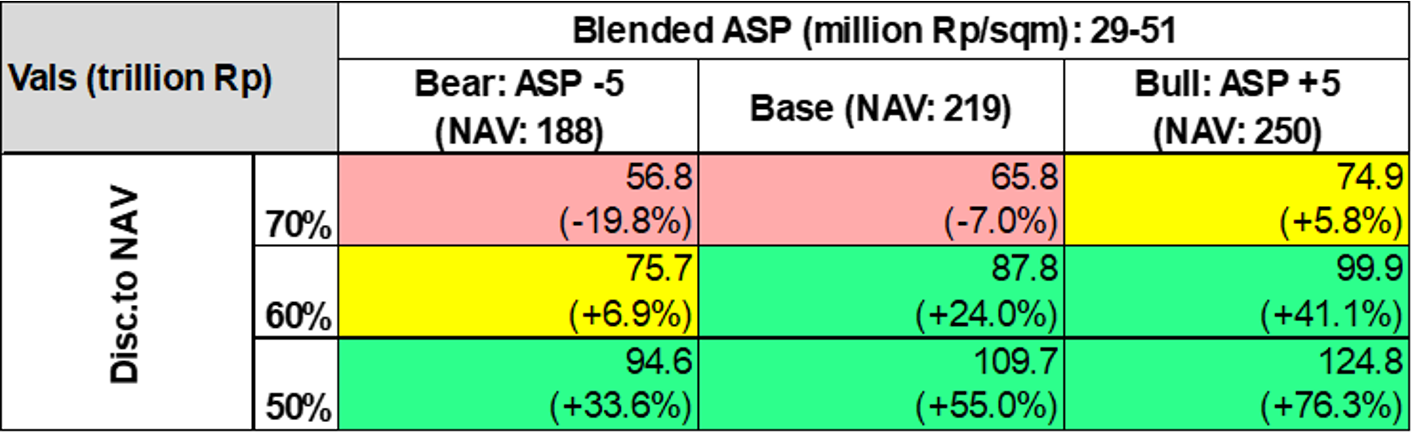

Valuasi sebesar ~Rp88 T di atas adalah skenario base-case kami. Perbedaan asumsi blended ASP dan diskon terhadap NAV akan mengubah estimasi valuasi PANI yang dapat dilihat pada tabel di bawah ini.

Pic: Sensitivitas valuasi berdasarkan ASP dan diskon terhadap NAV beserta downside/upside dibandingkan valuasi saat ini.

Sumber: Stockbit analysisBeberapa katalis positif bagi PANI, menurut kami, adalah:

Certainty: persetujuan OJK atas rencana rights issue

Growth: kami memperkirakan target marketing sales pada 2024 akan naik signifikan dibandingkan target 2023, didorong oleh penambahan lahan dan tingkat intensitas launching yang meningkat

Index inclusion: PANI berpeluang masuk ke indeks LQ45 dan IDX30 pada review terdekat (Januari 2024) berdasarkan estimasi kami.

Sementara itu, risiko bagi PANI adalah:

Tren permintaan di bawah ekspektasi yang akan terefleksi pada angka marketing sales; dan

Keterlambatan progres pembangunan.

NAV PANI Pasca Akuisisi hingga ~Rp219 T

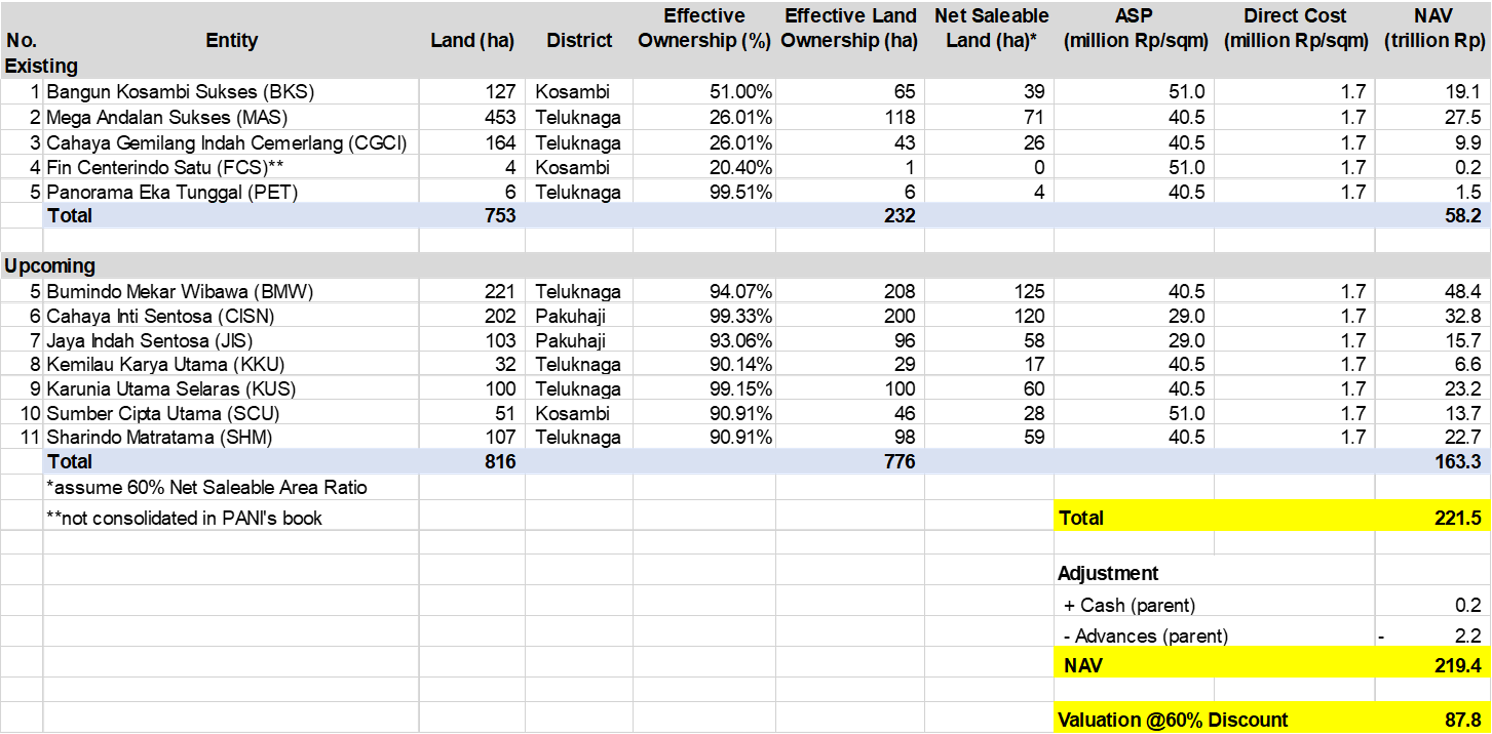

Dengan tambahan lahan sebesar 816 ha (efektif: 777ha) melalui akuisisi ini, total lahan yang dimiliki PANI akan meningkat menjadi ~1.569 ha (efektif: ~1.008 ha). Kami mengestimasikan bahwa NAV dari total lahan tersebut mencapai ~Rp222 T, yang kemudian kami adjust dengan utang bersih perseroan dan uang muka pelanggan sehingga menghasilkan estimasi final NAV di angka ~Rp219 T.

Pic: Perhitungan estimasi NAV PANI.

Sumber: Stockbit analysisBerikut adalah beberapa asumsi utama dalam perhitungan estimasi NAV beserta penjelasan dan perbedaan pada perhitungan estimasi sebelumnya:

1. Harga jual lahan rata-rata (ASP)*

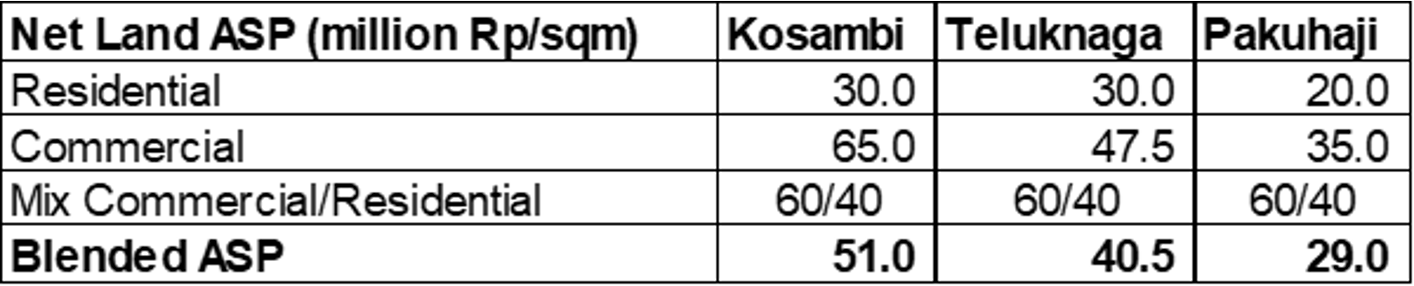

Kami menggunakan tiga asumsi ASP yang bergantung kepada lokasi (kecamatan) lahan

Kecamatan Kosambi: Rp51 juta/m2

Kecamatan Teluknaga: Rp40,5 juta/m2

Kecamatan Pakuhaji: Rp29 juta/m2

Di balik perhitungan ketiga ASP di atas, terdapat dua asumsi yang kami gunakan yakni: 1) komposisi produk komersial dan residensial sebesar 60/40% pada setiap lahan berdasarkan perencanaan umum pembangunan, dengan produk komersial memiliki harga jual yang lebih tinggi per m2 dibandingkan produk residensial; dan 2) semakin dekat lokasi (kecamatan) suatu lahan dengan PIK 1, maka semakin tinggi harga jual rata-rata yang dimiliki. Dengan begitu, kami mengasumsikan harga jual rata-rata2 lahan di Kecamatan Kosambi sebagai yang tertinggi dan Kecamatan Pakuhaji yang terendah.

Dalam perhitungan sebelumnya, kami hanya menggunakan angka Rp30 juta/m2 sebagai satu-satunya asumsi harga jual lahan rata-rata, yang didasarkan oleh survei harga penjualan properti di kawasan PIK 2 dari berbagai situs penjualan online. Angka ini kemudian kami gunakan sebagai asumsi bagi semua lahan perusahaan tanpa memandang lokasi (kecamatan) lahan dan komposisi produk (komersial/residensial) lahan.

Pic: Perhitungan ASP berdasarkan lokasi (kecamatan) dan komposisi produk. Detail perhitungan ASP residensial dan komersial dapat dilihat pada Appendix. Definisi harga jual lahan rata-rata (ASP) adalah harga penjualan bersih yang telah dipotong biaya bangunan (building cost) sebesar Rp9 juta/m2 untuk produk premium dan Rp6 juta/m2 untuk produk standar. Kami juga mengasumsikan perusahaan tidak mendapatkan profit dari bangunan, melainkan hanya sebagai sarana untuk menjual lahan. Informasi-informasi di atas ini adalah berdasarkan diskusi kami dengan tim Investor Relations PANI.

Sumber: Stockbit analysisPic: Asumsi harga jual bersih lahan per entitas.

Sumber: Company filings, Investor Relations PANI, Stockbit analysisPic: Kecamatan-kecamatan letak lahan PIK 2.

Sumber: Google Maps2. Biaya langsung perolehan lahan (land direct cost)

Kami menggunakan asumsi land direct cost sebesar Rp1,7 juta/m2 berdasarkan dua hal:

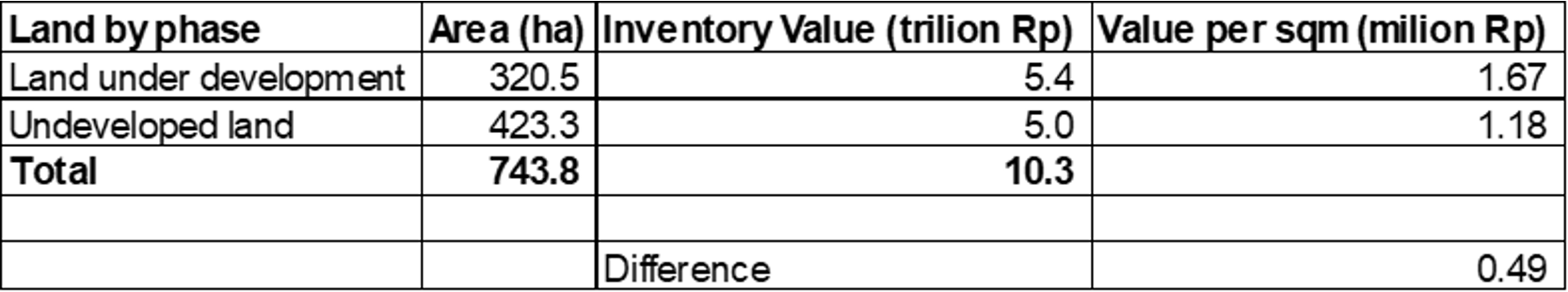

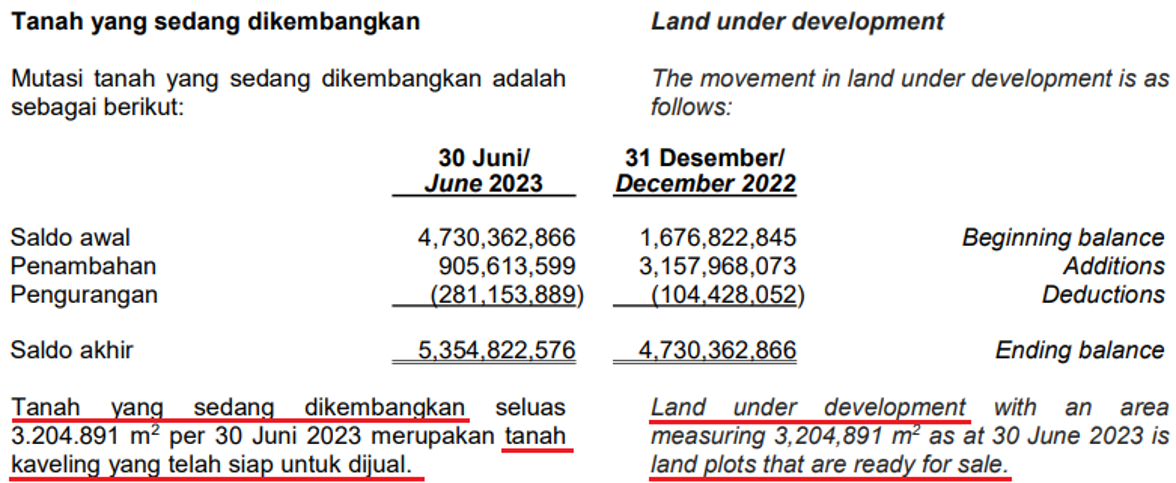

Catatan keuangan persediaan lahan (inventori) dalam laporan keuangan per Juni 2023, di mana lahan yang telah siap dijual memiliki nilai rata-rata sebesar Rp1,7 juta/m2.

Harga akuisisi lahan dalam rights issue pada 2023 sebesar Rp1,2 juta/m2 plus biaya pengembangan lahan Rp500.000/m2 hingga lahan siap dijual. Biaya pengembangan lahan sebesar Rp500.000/m2 ini kami ambil dari selisih nilai rata-rata lahan yang sedang dikembangkan (land under development) dan lahan yang belum dikembangkan (undeveloped land) pada catatan keuangan nilai persediaan lahan. Angka Rp500.000/m2 ini juga terlihat konsisten dengan informasi tim Investor Relations PANI yang menyebutkan bahwa lahan yang akan diakuisisi memiliki kondisi yang cukup baik, sehingga hanya membutuhkan sedikit biaya tambahan untuk mempersiapkannya hingga siap dijual.

Dalam perhitungan sebelumnya, kami menggunakan GPM sebesar 53,8%, berdasarkan informasi segmen real estate dalam laporan keuangan 1Q23, untuk mendapatkan nilai bersih lahan per m2. Berdasarkan diskusi kami dengan tim Investor Relations PANI, level GPM tersebut merefleksikan penjualan 3–4 tahun lalu, yang mana harga jual pada saat itu lebih rendah. Untuk merefleksikan margin yang lebih sesuai dengan kondisi saat ini, kami mengganti metode penggunaan asumsi land direct cost sesuai penjelasan di atas.

Pic: Nilai persediaan tanah per 30 Juni 2023.

Sumber: Laporan Keuangan PANI 2Q23Pic: Definisi ‘tanah yang sedang dikembangkan’ (land under development).

Sumber: Laporan Keuangan PANI 2Q23Pic: Lahan yang akan diakuisisi dan nilai transaksinya.

Sumber: Keterbukaan informasi mengenai Transaksi Material (September 2023)3. Net Saleable Area: 60%

Persentase ini adalah berdasarkan perencanaan pembangunan secara umum, menurut tim Investor Relations PANI.

Diskon 60% terhadap NAV: PANI Layak Premium

Kami menilai bahwa PANI layak diperdagangkan lebih premium dibandingkan emiten-emiten properti lain yang memiliki valuasi di kisaran ~70% terhadap NAV. Seperti yang telah kami jabarkan sebelumnya, dengan profil single big continuous landbank, PANI memiliki keunggulan karena setiap perkembangan positif yang dialami oleh sebagian lahan (daerah) proyek dapat membawa dampak positif bagi bagian lahan (daerah) proyek lainnya. Terdongkraknya pamor PIK 2 oleh keberhasilan PIK 1 adalah contoh nyata dari efek positif berantai ini. Oleh karena itu, kami menilai bahwa translasi landbank ke penjualan PANI akan menjadi lebih cepat dibandingkan developer dengan profil landbank yang terpencar-pencar (scattered). Selain itu, kami juga memprediksi PANI dapat bertumbuh lebih cepat dibanding emiten developer lain. Marketing sales PANI tumbuh berturut-turut secara kuartalan pada 1Q23 (Rp543 M), 2Q23 (Rp602 M) dan 3Q23 (Rp611 M). Dengan dua alasan ini, kami menggunakan diskon terhadap NAV yang lebih rendah, yakni sebesar 60%.

PANI Memiliki Rasio Market Cap/Marketing Sales yang Besar?

Mengenai kekhawatiran mengenai rasio market cap terhadap marketing sales PANI yang jauh lebih besar dibandingkan developer lain, kami berargumen bahwa marketing sales PANI memiliki ruang pertumbuhan yang besar ke depannya.

Pada 2024, kami memperkirakan bahwa marketing sales PANI dapat naik hingga 2x lipat ke kisaran ~Rp4 T dari target FY23 di ~Rp2,1 T. Peningkatan ini, menurut kami, akan didorong oleh tambahan 816 ha lahan setelah akuisisi kali ini. Berdasarkan informasi dari tim Investor Relations PANI, launching produk tidak perlu menunggu penyelesaian dari lahan existing, sehingga lahan yang akan diakuisisi juga bisa secara paralel dirilis oleh perseroan. Selain itu, kami juga memprediksi bahwa intensitas launching juga dapat ditingkatkan setelah pemerintah menerbitkan insentif PPN pemberian rumah.

Peluang Cukup Besar Bagi PANI untuk Masuk Indeks LQ45 dan IDX30

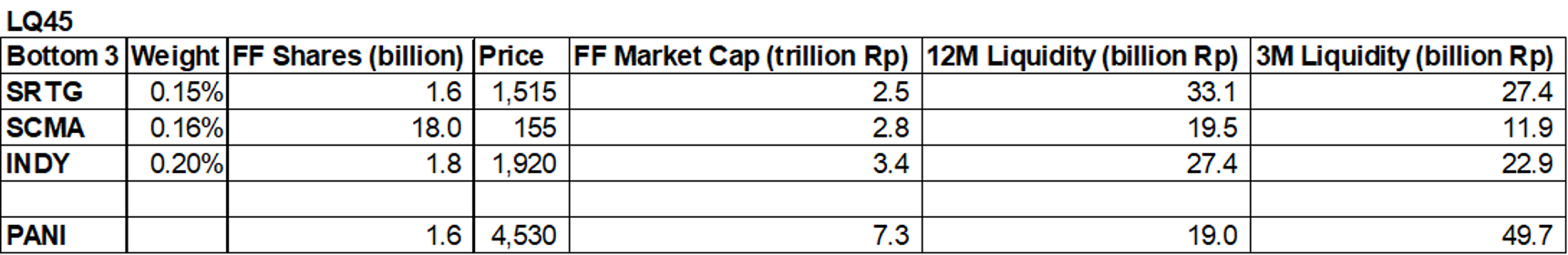

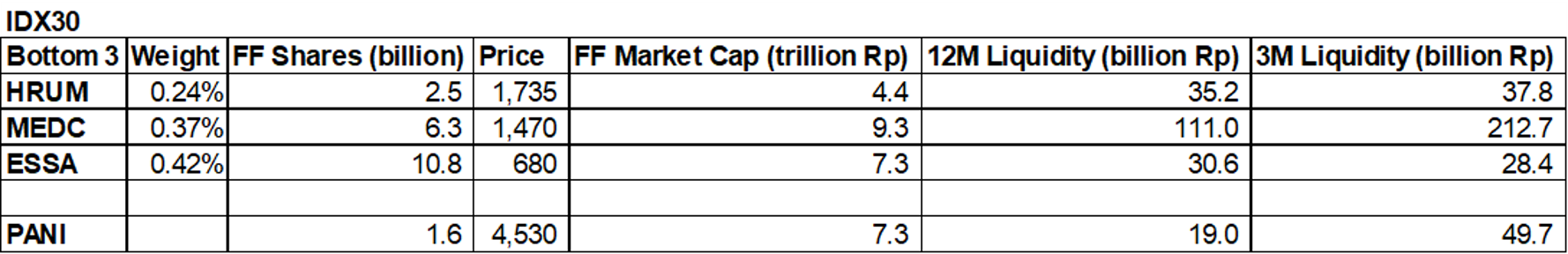

Kami menilai bahwa PANI memiliki peluang yang cukup besar untuk dimasukkan ke dalam beberapa indeks utama yakni LQ45 dan IDX30. Penilaian kami didasarkan oleh faktor-faktor berikut:

Market cap & liquidity – Per 24 Oktober 2023, PANI memiliki free float market cap sebesar Rp7,3 T dan likuiditas (rata-rata nilai transaksi harian) sebesar ~Rp19 T dalam 12 bulan terakhir. Dalam hal market cap, PANI sudah lebih besar dibandingkan beberapa anggota terkecil pada indeks LQ45 dan indeks IDX30, terkecuali MEDC. Namun, secara likuiditas dalam 12 bulan terakhir, PANI masih tertinggal. Walaupun demikian, PANI telah mengalami peningkatan likuiditas ke level ~Rp50 M dalam 3 bulan terakhir, sementara beberapa anggota terkecil justru mengalami penurunan likuiditas. Oleh karena itu, jika tren likuiditas yang kontras ini berlanjut hingga perhitungan indeks berikutnya pada Januari 2024, maka PANI berpotensi memiliki likuiditas transaksi yang lebih tinggi dibandingkan beberapa anggota terkecil di kedua indeks ini.

Sektor – Tidak adanya satupun saham dari sektor properti yang termasuk di dalam indeks LQ45 dan IDX30, walaupun PANI perlu mengganti kategori sektornya dalam anggaran dasar terlebih dahulu.

Pic: Free float market cap dan liquidity 3 ter bawah dalam indeks LQ45 dan IDX30 vs. PANI.

Sumber: IDX, Stockbit analysisSementara itu, untuk MSCI Indonesia, kami menilai PANI masih belum memiliki peluang yang cukup besar untuk dimasukkan ke indeks tersebut dalam waktu dekat. Sebab, free float market cap PANI kini masih belum memadai dengan gap di antara PANI dengan anggota terkecil di MSCI Indonesia masih berkisar ~Rp7 T.

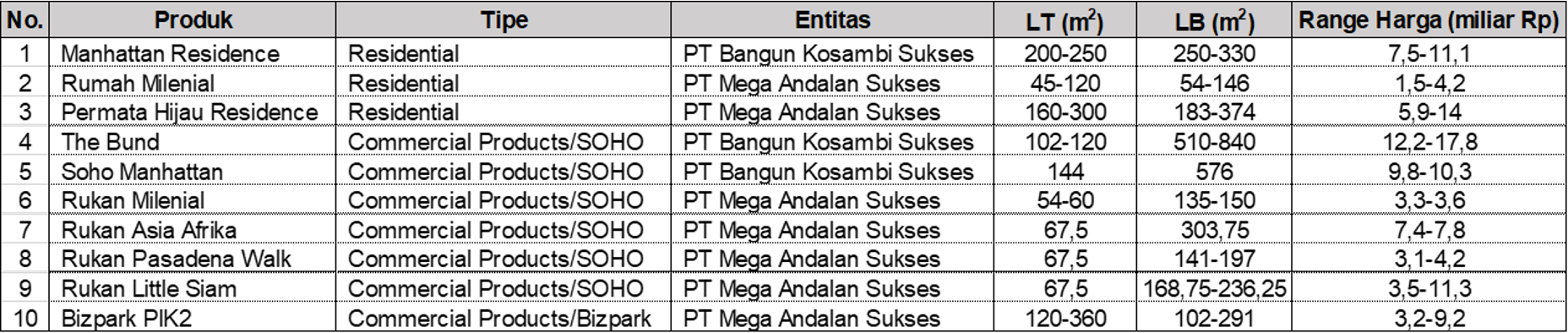

Appendix: Perhitungan ASP Produk Residensial dan Komersial

Pic: Pricelist produk

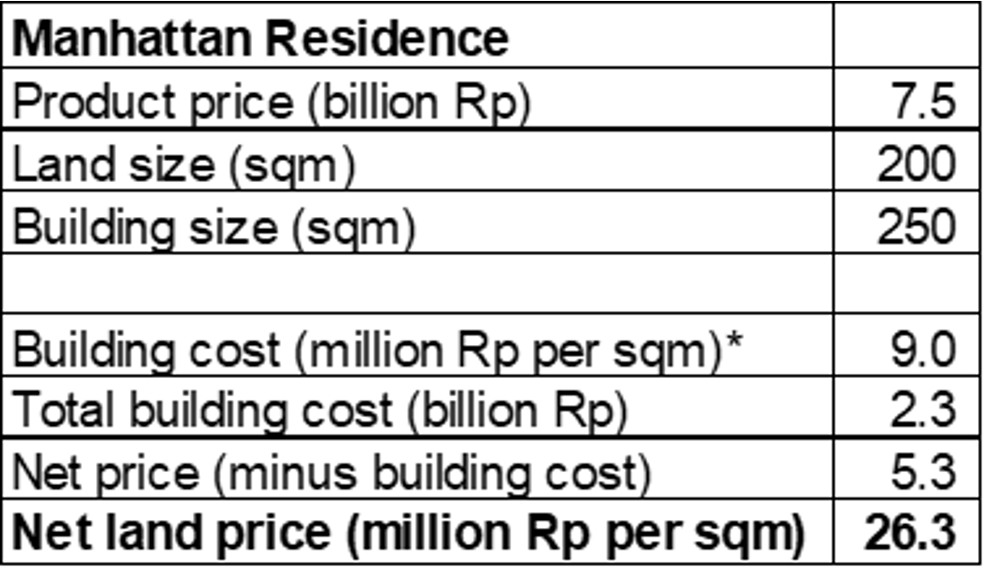

Sumber: tim Investor RelationsBerdasarkan pricelist produk oleh masing-masing entitas anak usaha PANI, yani PT Bangun Kosambi Sukses (BKS) dan PT Mega Andalan Sukses (MAS), kami menghitung harga jual lahan setelah dikurangi biaya bangunan. Menurut informasi dari tim Investor Relations PANI, biaya bangunan berkisar Rp9 juta/m2 untuk produk premium dan Rp6 juta/m2 untuk produk standar.

Pic: Contoh perhitungan harga jual lahan bersih. Keterangan * adalah asumsi yang kami gunakan untuk harga bangunan.

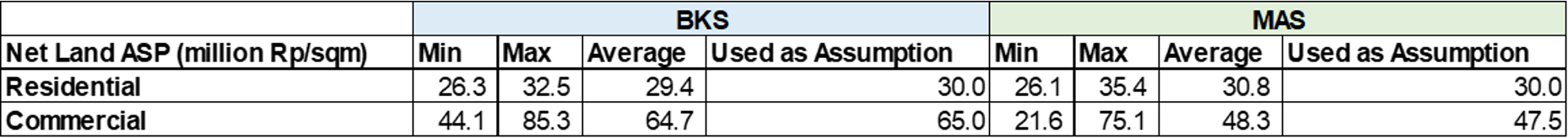

Sumber: PANI, Stockbit analysisBerikut adalah ringkasan ASP produk BKS dan MAS yang kemudian kami ambil rata-ratanya dan kami bulatkan sebagai asumsi ASP masing-masing produk dan entitas:

Pic: Kisaran harga jual bersih lahan BKS dan MAS berdasarkan pricelist produk dengan asumsi Rp.

Sumber: PANI, Stockbit analysis________________

Penulis:

Edi Chandren, Investment Analyst Lead

Editor:

Vivi Handoyo Lie, Head of Investment Research

Aulia Rahman Nugraha, Sr. Investment Journalist

Copyright 2023 Stockbit, all rights reserved.

Disclaimer:

Semua konten dalam artikel ini dibuat untuk tujuan informasional dan bukan merupakan rekomendasi untuk membeli/menjual saham tertentu. Always do your own research.

PT Stockbit Sekuritas Digital (“Stockbit”), Perusahaan efek yang berizin dan diawasi oleh Otoritas Jasa Keuangan.

Selanjutnya, semua keputusan investasi nasabah mengandung risiko dan adanya kemungkinan kerugian atas investasi tersebut. Seluruh risiko investasi bukan merupakan tanggung jawab Stockbit melainkan menjadi tanggung jawab masing-masing nasabah.

Domain resmi Stockbit adalah “https://stockbit.com/” dan semua informasi yang dikirimkan oleh kami akan menggunakan platform resmi aplikasi Stockbit dan/atau alamat email yang diakhiri “@Stockbit.com” Semua pemberian Informasi Rahasia kepada pihak-pihak yang mengatasnamakan Stockbit namun tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit merupakan tanggung jawab pribadi pihak pemilik Informasi Rahasia dan kami tidak bertanggung jawab atas setiap penyalahgunaan Informasi Rahasia yang dilakukan oleh pihak-pihak yang mengatasnamakan Stockbit yang tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit.

.png)