👋 Stockbitor!

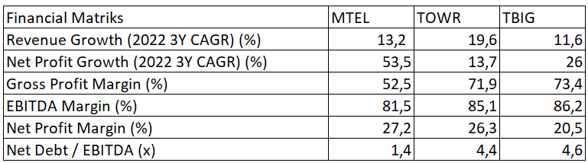

Masifnya pertumbuhan konsumsi internet di Indonesia khususnya pasca-pandemi dapat menjadi peluang bagi penyedia infrastruktur digital, salah satunya industri menara telekomunikasi. Meski demikian, 3 saham emiten menara telekomunikasi terbesar yang melantai di BEI – yakni Tower Bersama Infrastructure ($TBIG), Sarana Menara Nusantara ($TOWR), dan Dayamitra Telekomunikasi ($MTEL) – saat ini diperdagangkan dengan valuasi yang lebih rendah dari rata-rata Forecast EV/EBITDA mereka dalam 3 tahun terakhir.

Penurunan valuasi tersebut terjadi seiring efisiensi dan konsolidasi base transceiver station (BTS) milik Indosat ($ISAT) dan Hutchison 3 Indonesia yang merger pada awal 2022, yang mengakibatkan turunnya pertumbuhan penyewa (tenant) bagi emiten menara. Di sisi lain, pemain menara telekomunikasi memprediksi bahwa efisiensi dan konsolidasi yang dilakukan kedua provider telekomunikasi tersebut hanya akan berlangsung selama kurang lebih 2 tahun.

Terlepas dari tantangan tersebut, industri menara telekomunikasi masih memiliki berbagai karakteristik yang dapat menjadi daya tarik bagi investor dalam jangka panjang. Industri ini umumnya memiliki arus kas yang stabil dan mudah diprediksi, serta entry barrier dan tingkat profitabilitas yang tinggi. Selain memberikan keamanan dalam sisi keuangan, arus kas yang stabil juga membuat emiten menara telekomunikasi memiliki kemampuan untuk memperoleh pendanaan melalui utang yang besar dengan suku bunga yang bersaing, sehingga dapat meningkatkan Return on Equity (ROE) perseroan.

Industri menara telekomunikasi juga dihadapkan dengan potensi pertumbuhan rata-rata harga sewa yang lebih baik, seiring menurunnya tingkat perang harga pada sektor provider telekomunikasi dan kebutuhan struktur jaringan ke depan.

Dengan segala potensi serta tantangan yang dihadapi industri menara telekomunikasi saat ini, apakah saham emiten di dalamnya masih menarik untuk dikoleksi? Emiten mana yang masih memberikan potensi keuntungan ke depan?

Karakteristik Utama Sektor Menara Telekomunikasi

Industri menara telekomunikasi merupakan salah satu industri padat modal dengan entry barrier yang tinggi, mulai dari tingginya investasi awal yang harus dikeluarkan hingga perlunya pengalaman yang mendalam terkait izin serta negosiasi penyewaan tanah. Sebagai gambaran investasi awal yang harus dikeluarkan dalam industri ini, emiten menara telekomunikasi independen per 2021 membutuhkan modal sekitar 1,1 miliar rupiah untuk membangun 1 menara.

Perusahaan menara telekomunikasi sendiri memerlukan jumlah menara yang banyak agar dapat beroperasi secara maksimal. Sebab, pelanggan menara telekomunikasi biasanya menyewa menara dalam jumlah besar. Dalam hal ini, skala ekonomi yang kecil akan membuat perusahaan menara telekomunikasi kesulitan dalam menawarkan portofolio menaranya kepada pelanggan.

Selain entry barrier yang tinggi, emiten menara telekomunikasi existing juga memiliki return keuntungan yang cukup besar dengan arus kas yang relatif stabil.

Dari sisi pendapatan, biasanya emiten menara telekomunikasi akan menyewakan area menara mereka kepada pelanggannya – yakni operator telekomunikasi seperti $TLKM, $ISAT, $EXCL, dan $FREN – dalam kontrak jangka panjang sekitar 8–10 tahun yang tidak dapat dibatalkan. Mayoritas pelanggan pun umumnya akan melakukan perpanjangan kontrak di akhir masa sewa. Kondisi ini memberikan tingkat kepastian arus kas yang tinggi bagi perusahaan.

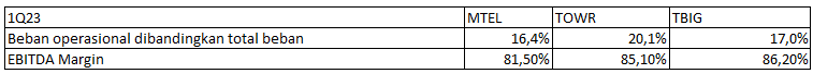

Dari sisi biaya, emiten menara telekomunikasi umumnya memiliki beban operasional yang relatif rendah. Per 1Q23, biaya operasional di luar depresiasi hanya mengisi sekitar 16,4–20,1% dari total biaya – yang terdiri dari beban operasi, beban penyusutan, beban keuangan, beban pajak dan pajak final, serta beban lainnya – sehingga emiten menara telekomunikasi dapat memiliki margin EBITDA yang relatif tinggi mencapai 81,5–86,2%.

Semakin tinggi margin EBITDA, berarti semakin besar arus kas dari aktivitas operasional yang dapat dihasilkan dari pendapatan perseroan. Hal ini juga yang membuat emiten menara telekomunikasi dapat menggalang dana dari utang lebih tinggi dari rata-rata industri lain.

Pic: Beban operasional dibandingkan total beban dan margin EBITDA dari MTEL, TOWR, dan TBIG.

Sumber: Stockbit analysis

Emiten menara telekomunikasi dapat meningkatan pendapatan hingga 2x lipat dengan biaya ekstra yang relatif kecil. Sebab, emiten bisa menyewakan menara secara kolokasi atau kepada lebih dari 1 pelanggan.

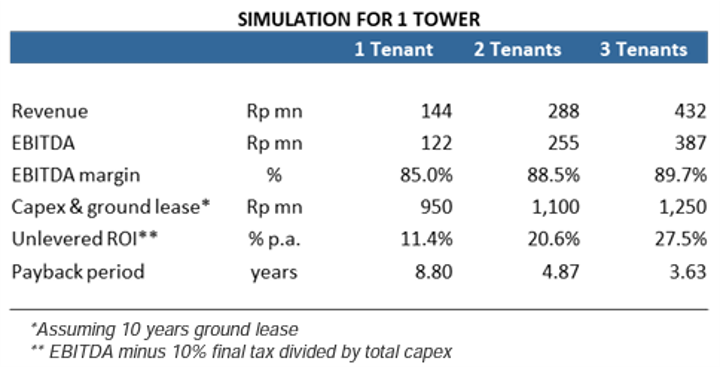

Berdasarkan perhitungan yang dirilis TOWR, jika tenant di sebuah menara bertambah dari 1 menjadi 2, maka pendapatan menara tersebut akan meningkat hingga 2x lipat dengan kenaikan margin EBITDA sebesar +3,5% dan durasi pengembalian modal (payback period) menurun hingga -50%.

Pic: Simulasi dampak kolokasi menara.

Sumber: TOWR analyst’s presentationSelain jumlah menara dan tenant, salah satu faktor penting lain yang perlu diperhatikan untuk menganalisis emiten menara telekomunikasi adalah lokasi persebaran menara milik perseroan. Jika perusahaan memiliki lokasi menara yang sesuai dengan minat ekspansi provider telekomunikasi, maka perusahaan tersebut berpotensi mendapatkan lebih banyak tenant ke depannya.

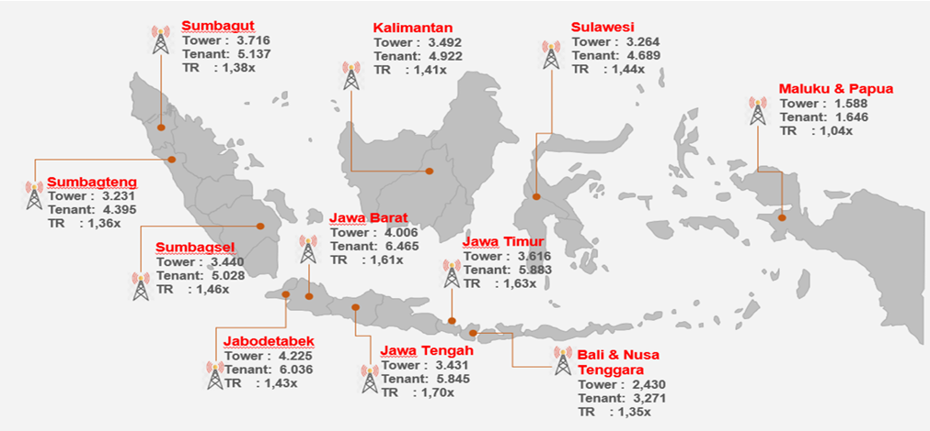

Per 1Q23, berikut data persebaran menara milik TOWR, TBIG, dan MTEL:

MTEL: 41,9% di Pulau Jawa dan 58,1% di luar Pulau Jawa.

TOWR: 53% di Pulau Jawa dan 47% di luar Pulau Jawa.

TBIG: Tidak menampilkan lokasi persebaran menara. Namun, berdasarkan wawancara dengan manajemen, 58% pendapatan TBIG berasal dari menara di Pulau Jawa dan Bali.

Pic: Persebaran menara telekomunikasi milik MTEL per 1Q23.

Sumber: Info memo MTEL 1Q23Tren dalam Industri Menara Telekomunikasi

Pertumbuhan Konsumsi Internet di Indonesia

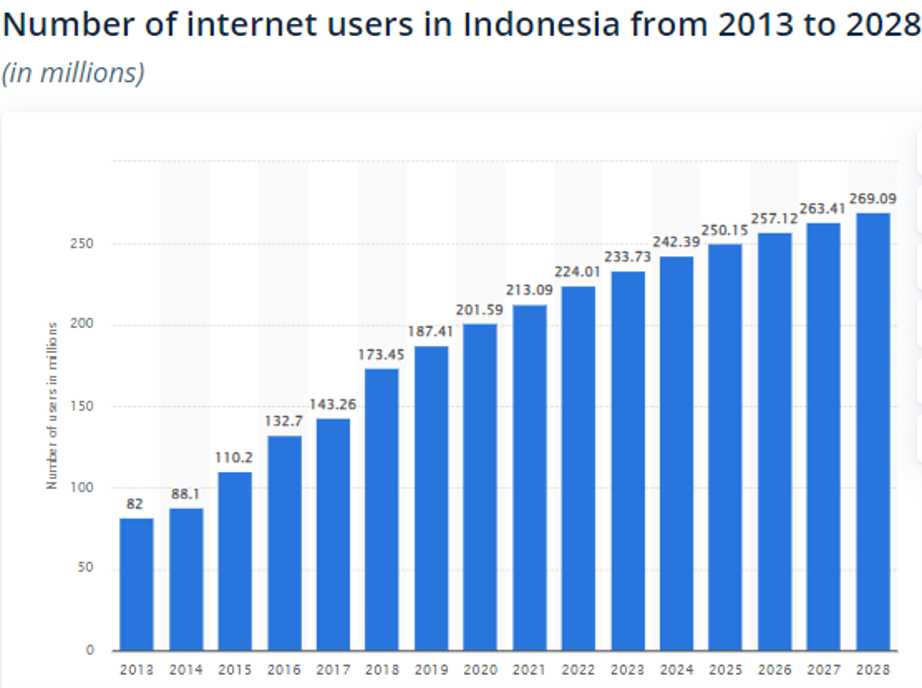

Menurut data dari Statista, jumlah pengguna internet di Indonesia mengalami pertumbuhan sebesar +154% dari 82 juta pada 2013 menjadi 224 juta pada 2022. Jumlah tersebut diprediksi meningkat menjadi 269 juta pengguna pada 2028.

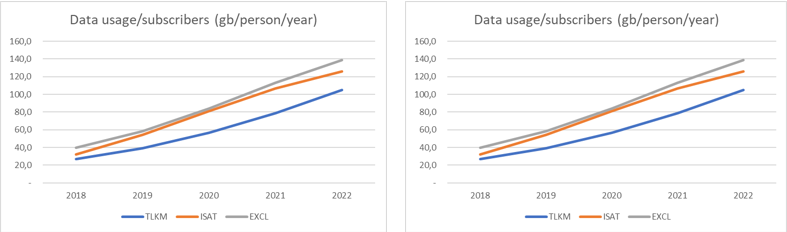

Adopsi internet yang kian masif di Indonesia juga terefleksi pada pertumbuhan konsumsi data internet. Jika melihat dari data yang disediakan oleh $ISAT, $TLKM, dan $EXCL, konsumsi data per pelanggan terus mengalami pertumbuhan yang signifikan sebesar +53% per tahun pada 2018–2022.

Pic: Pertumbuhan dan proyeksi pengguna internet di Indonesia.

Sumber: StatistaPic: Konsumsi data internet per pelanggan dan total penggunaan data.

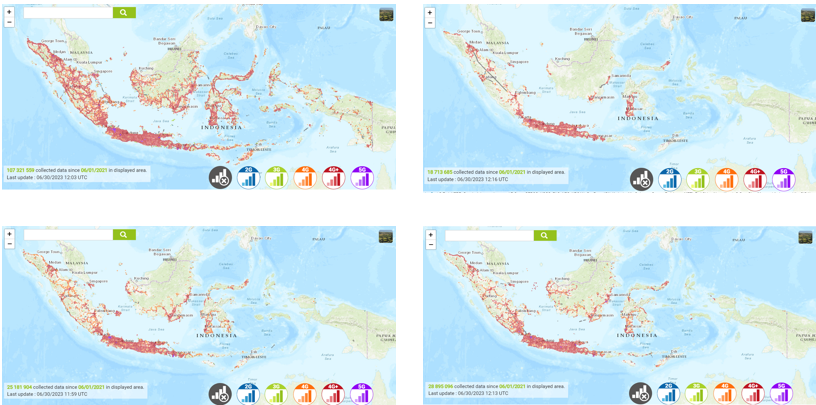

Sumber: Investor memo, Stockbit analysisSaat kini, cakupan internet milik provider di Indonesia belum merata dan masih berfokus di Pulau Jawa dan Bali (lihat gambar di bawah). Kondisi ini dapat menjadi keuntungan bagi pertumbuhan TOWR dan TBIG ke depan, di mana mayoritas persebaran menara kedua emiten berada di kedua pulau tersebut.

Meskipun penetrasi internet di Pulau Jawa terlihat sudah penuh, adopsi jaringan internet 5G di Indonesia sejak 2021 berpotensi meningkatkan permintaan penyewaan menara telekomunikasi. Apalagi, jaringan internet 5G membutuhkan transmisi antar-menara yang lebih rapat dibandingkan jaringan internet 4G.

Sementara itu, cakupan internet di luar Pulau Jawa sendiri didominasi oleh Telkomsel, yang mengindikasikan bahwa terdapat ruang besar bagi provider lain untuk melakukan penetrasi ke daerah-daerah di luar Pulau Jawa. Ekspansi provider ke luar Pulau Jawa berpotensi meningkatkan kebutuhan akan penyewaan menara telekomunikasi – khususnya bagi MTEL karena persebaran menaranya lebih merata.

Pic: Coverage 2G, 3G, 4G dan 5G milik Telkomsel (kiri atas), Smartfren (kanan atas), XL Axiata (kiri bawah), dan Indosat (kanan bawah) di Indonesia per 2021.

Sumber: nperf.comKompetisi Tarif Sewa Menara

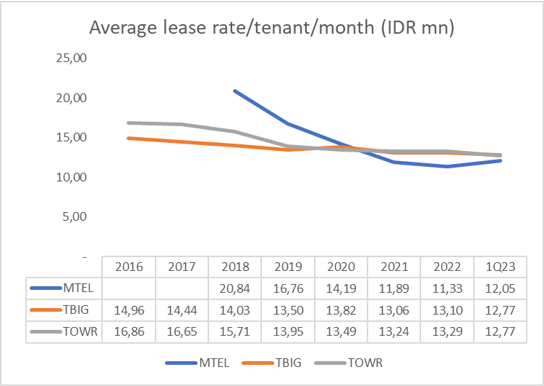

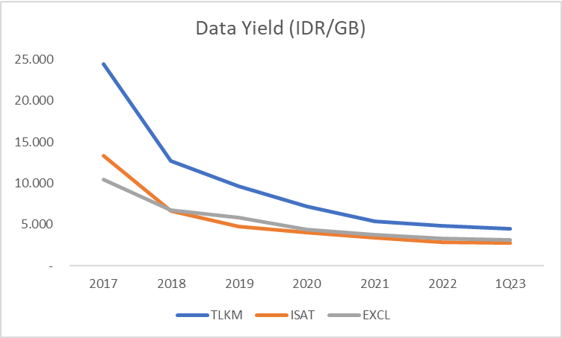

Di tengah pertumbuhan konsumsi internet di Indonesia, provider telekomunikasi mengalami persaingan harga data internet dalam beberapa tahun terakhir. Kondisi ini berdampak negatif bagi pemain di industri menara telekomunikasi berupa penurunan rata-rata tarif sewa menara (average lease rate).

Sebagai contoh, TOWR dan TBIG mengalami penurunan rata-rata harga sewa masing-masing sebesar -21,2% dan -12,4% pada 2016–2022. Sementara itu, MTEL mengalami penurunan sebesar -14,1% pada 2018–2022.

Namun, gap rata-rata tarif sewa menara telekomunikasi milik MTEL, TBIG, dan TOWR mulai menyusut dan masing-masing berada di kisaran 12 juta per bulan per 1Q23. Menipisnya gap tarif sewa antar-emiten menara dapat mengindikasikan bahwa tekanan pada penurunan harga tarif sewa mulai mengecil dan terdapat potensi untuk tarif sewa kembali meningkat ke depannya.

Di sektor provider telekomunikasi, perang harga data internet juga mulai berkurang, ditandai dengan melandainya gap dari yield data sejak 2018. Ditambah dengan tren merger provider yang memperkuat struktur industri telekomunikasi, hal ini berpotensi memberikan dampak positif bagi harga sewa menara telekomunikasi ke depannya.

Pic: Rata-rata harga sewa menara telekomunikasi milik MTEL, TBIG, dan TOWR. Rata-rata harga sewa menara TOWR pada 2021 disesuaikan dengan akuisisi SUPR pada 4Q21.Sumber: Info memo, Stockbit analysisPic: Yield data 3 operator penyedia jasa telekomunikasi. Rasio ini menunjukkan pendapatan perusahaan dari segmen data per gigabyte internet.Sumber: Stockbit analysisKonsolidasi ISAT dan Hutchison 3 Indonesia

Untuk menghadapi persaingan yang semakin ketat, sejumlah provider telekomunikasi melakukan merger guna memperluas pangsa pasar dan meningkatkan efisiensi operasional. Contoh terbaru adalah merger ISAT dan Hutchison 3 Indonesia menjadi Indosat Ooredoo Hutchison (IOH) pada awal 2022, yang mengakibatkan efisiensi dan konsolidasi portofolio BTS kedua provider tersebut. Efisiensi dan konsolidasi ini pada akhirnya mengakibatkan perlambatan pertumbuhan tenant bagi emiten menara telekomunikasi.

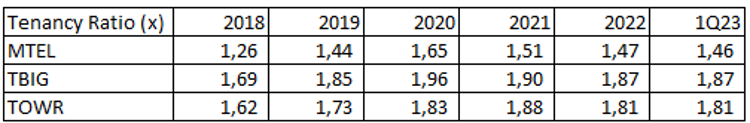

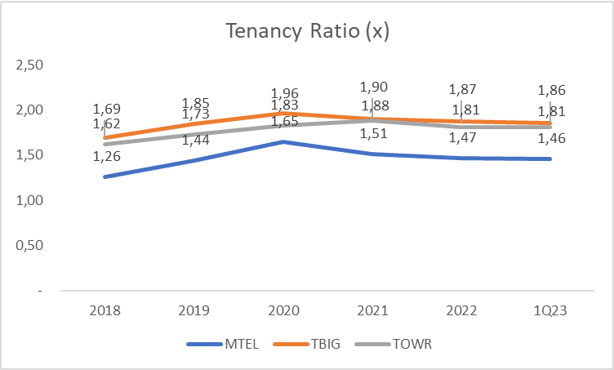

Sebagai contoh, TOWR – yang 37% dari total pendapatannya berasal dari IOH – mengalami penurunan jumlah tenant sebanyak 1.062 pada 4Q22. Akibatnya, tenancy ratio – yakni perbandingan antara jumlah pelanggan dibandingkan jumlah menara – mengalami penurunan dari 1,88x pada 2021 menjadi 1,81x pada 2022 dan 1Q23.

Hal serupa juga terjadi pada TBIG yang mengalami penurunan tenancy ratio sepanjang 2022. IOH sendiri merupakan salah satu pelanggan terbesar bagi TBIG, dengan kontribusi terhadap pendapatan sebesar 30,18% per 1Q23. Meski tidak mengalami penurunan tenancy ratio pada 1Q23, manajemen TBIG mengatakan dalam press release bahwa perseroan membukukan pertumbuhan jumlah tenant yang lebih rendah secara YoY akibat IOH tidak memperpanjang masa sewa di beberapa menara.

Berbeda dari TOWR dan TBIG, MTEL – yang mayoritas pelanggannya adalah Telkomsel – kurang terpapar oleh dampak efisensi dan konsolidasi BTS milik IOH. Per 1Q23, kontribusi IOH kepada pendapatan MTEL hanya sebesar 18,36%. MTEL memang mengalami penurunan tenancy ratio pada 3Q22, tetapi hal tersebut utamanya disebabkan oleh akusisi 6.000 menara dari Telkomsel pada Agustus 2022 yang rata-rata tenancy ratio-nya lebih rendah dari menara pada portfolio MTEL. Pada 1Q23, MTEL mencatatkan tambahan 1.021 menara dan 1.311 tenant, disokong oleh akuisisi menara Telkomsel sebanyak 997 menara.

Berdasarkan wawancara Stockbit dengan manajemen TOWR pada Juli 2023, perseroan memprediksi bahwa konsolidasi dan efisiensi BTS yang dilakukan IOH akan memakan waktu kurang lebih 2 tahun, sehingga berpotensi selesai dalam waktu dekat. Jika IOH telah mengakhiri periode efisiensi BTS-nya, hal tersebut dapat mendorong pemulihan pertumbuhan tenant dan menara telekomunikasi – khususnya bagi TOWR dan TBIG yang memiliki paparan besar terhadap IOH.

Pic: Tenancy ratio milik MTEL, TBIG, dan TOWR.

Source: Info memo, Stockbit analysisEkspansi Bisnis Fiber Optic

Seiring pertumbuhan konsumsi internet dan bandwidth yang terus meningkat, kebutuhan fiber optic sebagai infrastruktur penunjang menjadi semakin relevan. Baik TOWR, MTEL, dan TBIG juga tengah mengembangkan jaringan fiber optic sebagai salah satu sumber pertumbuhan.

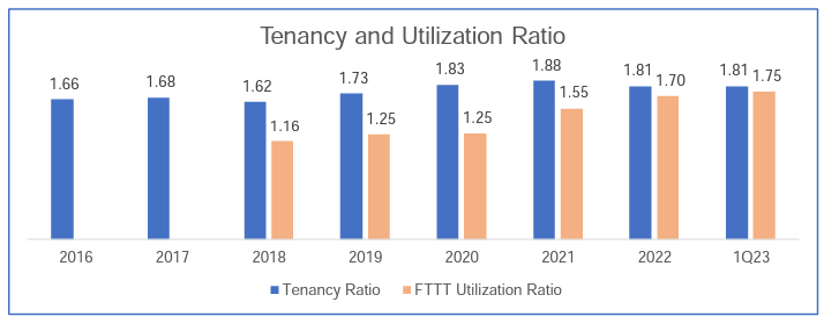

Dibanding MTEL dan TBIG, TOWR saat ini menjadi emiten yang terdepan untuk mengembangkan jaringan fiber optic, baik melalui fiber-to-the-tower (FTTT) yang menggunakan fiber optic ke menara dan fiber-to-the-home (FTTH) yang menggunakan fiber optic ke rumah. TOWR juga tengah mengembangkan bisnis FTTH mereka ke luar Pulau Jawa. Hal ini dapat menjadi sentimen positif bagi TOWR seiring pertumbuhan bisnis fixed mobile convergence (FMC) di Indonesia yang berpotensi untuk terus tumbuh ke depannya.

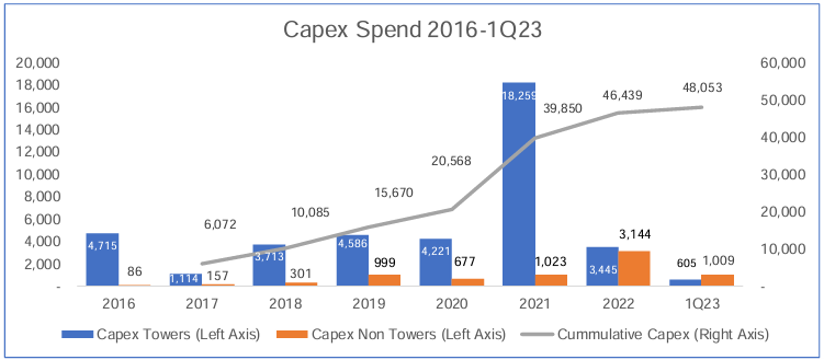

Pada 2022, TOWR menganggarkan 3,14 triliun rupiah untuk capex pengembangan bisnis fiber optic, meningkat 3x lipat dari ~1,02 triliun rupiah pada 2021 serta hampir menyamai jumlah capex bisnis menara pada 2022 yang sebesar ~3,45 triliun rupiah. Bahkan, capex TOWR untuk bisnis fiber optic telah mencapai 1 triliun rupiah pada 1Q23, lebih tinggi dari capex bisnis menara yang sebesar 605 miliar rupiah.

Pada 1Q23, jumlah fiber revenue generating dari bisnis FTTT milik TOWR telah mencapai 162.399 km dengan utilization ratio – yakni perbandingan jumlah fiber optic yang telah menghasilkan pendapatan dengan jumlah fiber optic yang terpasang – telah mencapai level 1,75x. Secara total, TOWR mencatatkan fiber optic – termasuk fiber optic pada FTTH dan wireline – sepanjang 179.155 km per 1Q23.

Berdasarkan laporan keuangan pada 1Q23, segmen FTTT berkontribusi terhadap 14,4% dari total pendapatan TOWR, dengan kontribusi segmen connectivity – yang di dalamnya terdapat sub-segmen bisnis FTTH – mencapai 13,6% dari total pendapatan.

Pic: Alokasi capex milik TOWR pada 2016–1Q23.Sumber: TOWR investor presentationPic: Tenancy ratio dan utilization ratio milik TOWR pada 2016–1Q23.

Sumber: TOWR investor presentationSelain TOWR, MTEL dan TBIG juga tengah menggarap bisnis fiber optic untuk memperkuat ekosistem bisnis mereka, kendati kontribusi terhadap pendapatan masih kecil.

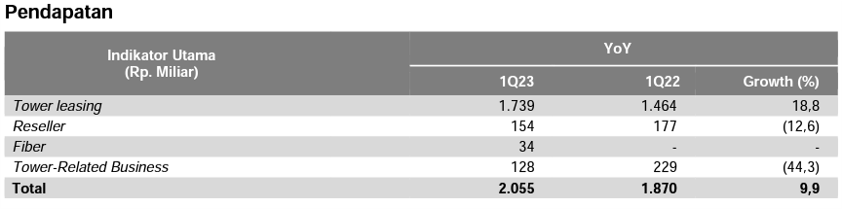

Pada 2022, MTEL mulai mengembangkan jaringan fiber optic mereka dan telah memiliki 10.629 km fiber optic yang dibangun sendiri serta mengakuisisi 6.012 km fiber optic. Pada 1Q23, MTEL telah membukukan pendapatan pertama dari segmen fiber optic sebesar 34 miliar rupiah atau setara 1,65% dari total pendapatan.

Sementara itu, segmen fiber optic TBIG berkontribusi sebesar 2,8% dari total pendapatan pada 1Q23.

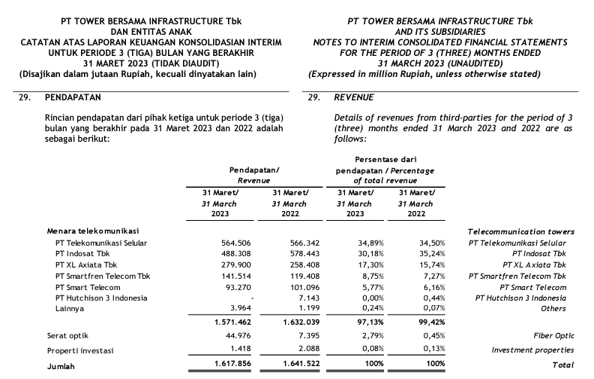

Pic: Breakdown pendapatan MTEL 1Q23.Source: MTEL memopic: Breakdown pendapatan TBIG 1Q23.

Source: Financial statement TBIG 1Q23Potensi Pemangkasan Suku Bunga dan Dampaknya terhadap Utang

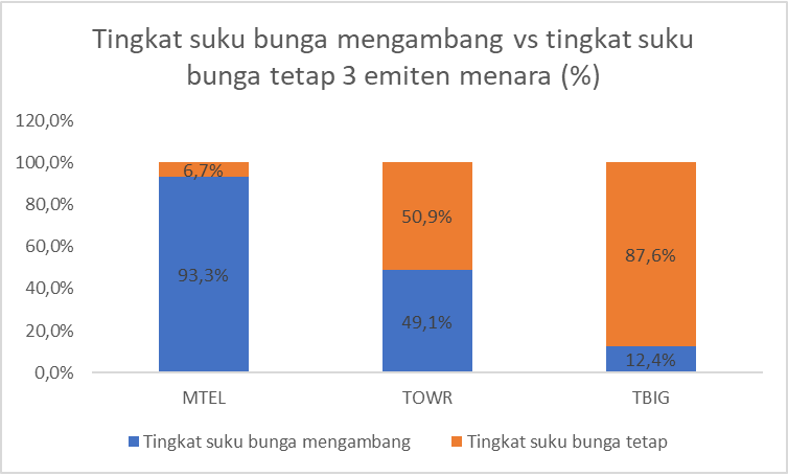

Salah satu faktor lain yang perlu diperhatikan ketika menganalisis industri menara telekomunikasi adalah potensi pemangkasan suku bunga acuan dari Bank Indonesia yang berada di level 5,75% sejak Februari 2023. Pemangkasan suku bunga acuan akan menjadi katalis positif bagi emiten yang memiliki utang dengan tingkat suku bunga mengambang (floating rate), yang pada gilirannya berpotensi mengurangi beban bunga perseroan.

Per 1Q23, MTEL merupakan emiten menara telekomunikasi yang memiliki porsi utang dengan tingkat bunga floating terbesar, mencapai 93,3% dari total utang. Sementara itu, porsi utang dengan tingkat bunga floating milik TOWR dan TBIG masing-masing berada di level 49,1% dan 12,4% dari total utang mereka.

Dengan porsi tersebut, MTEL berpotensi mengalami penurunan beban bunga yang paling signifikan dibandingkan TOWR dan TBIG jika Bank Indonesia mulai memangkas suku bunga acuan. Sebaliknya, TBIG berpotensi menjadi emiten yang paling kurang diuntungkan dengan sentimen penurunan suku bunga ke depan. Meski demikian, TBIG masih memiliki potensi penurunan beban bunga jika melakukan refinancing atas obligasinya yang jatuh tempo.

Pic: Perbandingan utang suku bunga tetap dengan utang suku bunga mengambang milik MTEL, TOWR, dan TBIG.Source: Stockbit analysisAncaman dari Teknologi Baru

Salah satu tantangan industri menara telekomunikasi di masa depan adalah perkembangan teknologi internet. Beberapa perusahaan asal luar negeri – seperti Starlink milik SpaceX – terus mengembangkan teknologi satelit internet untuk memberikan layanan internet yang lebih baik di daerah yang belum ter-cover oleh menara telekomunikasi.

Terbaru, perusahaan AST SpaceMobile dan AT&T telah berhasil menghubungkan perangkat Samsung Galaxy S22 dengan satelit di orbit rendah Bumi untuk menggunakan panggilan telepon 2 arah. Kendati saat ini efeknya masih terlihat minim – di mana internet satelit masih dianggap sebagai pelengkap menara telekomunikasi – bukan mustahil jika perkembangan teknologi tersebut dapat menjadi ancaman bagi industri menara telekomunikasi ke depan.

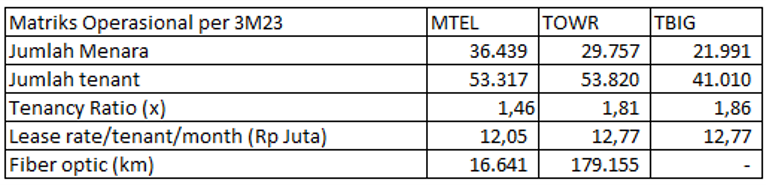

Komparasi TOWR, TBIG, dan MTEL

Secara operasional, MTEL merupakan emiten menara telekomunikasi dengan jumlah menara terbanyak sebesar 36.439 unit, diikuti oleh TOWR sebanyak 29.757 unit. Namun, jumlah tenant MTEL lebih rendah dibandingkan TOWR, sehingga tenancy ratio MTEL (1,46x) jauh di bawah TOWR yang mencapai 1,81x. Sementara itu, TBIG – yang memiliki jumlah menara dan tenant di posisi ketiga – membukukan tenancy ratio sebesar 1,86x.

Tingginya jumlah tenant yang dimiliki TOWR, ditambah dengan rata-rata harga sewa yang lebih tinggi, membuat perseroan membukukan pendapatan yang tertinggi dibandingkan MTEL dan TBIG. Namun, dari sisi profitabilitas, TBIG membukukan Gross Profit Margin (GPM) dan margin EBITDA yang lebih baik ketimbang TOWR dan MTEL. Realisasi tersebut disebabkan oleh tenancy ratio TBIG yang lebih tinggi daripada 2 emiten lain.

Meski GPM dan margin EBITDA-nya tinggi, TBIG mencatatkan Net Profit Margin (NPM) terendah dibandingkan TOWR dan MTEL akibat tingkat leverage yang besar, sehingga perseroan harus membayar bunga utang yang tinggi. Per 1Q23, TBIG mencatatkan Net Debt/EBITDA sebesar 4,6x, lebih tinggi dibanding TOWR dan MTEL yang masing-masing sebesar 4,4x dan 1,4x.

Dalam 3 tahun terakhir, MTEL membukukan pertumbuhan laba bersih tertinggi (+53,5%), didorong oleh pertumbuhan pendapatan (+13,2%) akibat peningkatan jumlah menara dan tenancy ratio yang naik dari 1,26x pada 2018 menjadi 1,46x pada 1Q23.

Pic: Perbandingan metrik operasional dari MTEL, TOWR, dan TBIG per 1Q23.

Source: Stockbit analysisPic: Tenancy ratio milik MTEL, TBIG, dan TOWR pada 2018–1Q23.Source: Stockbit analysisPic: Perbandingan metrik finansial milik MTEL, TOWR, dan TBIG 1Q23.Source: Stockbit analysisValuasi

Sebagai salah satu industri padat modal, valuasi saham emiten menara telekomunikasi biasanya dihitung menggunakan rasio EV/EBITDA. Selain itu, EV/EBITDA biasanya juga digunakan untuk mengukur periode balik modal (payback period) dari sebuah investasi. Dengan seringnya akuisisi menara dan perusahaan pada industri menara telekomunikasi, EV/EBITDA merupakan rasio yang paling tepat untuk menghitung valuasi saham emiten di dalamnya.

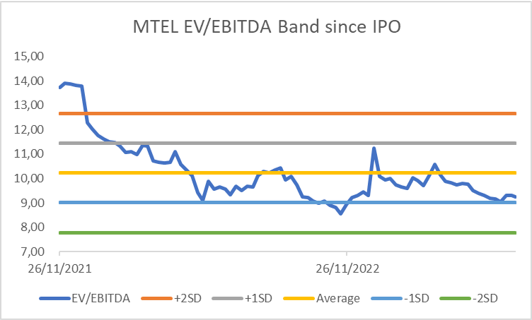

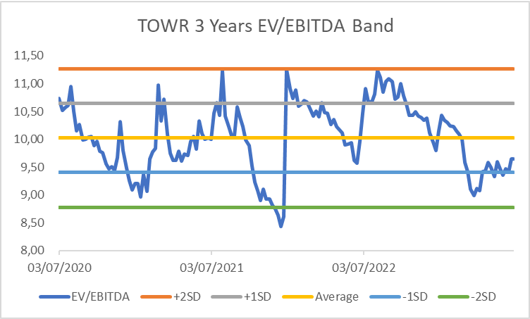

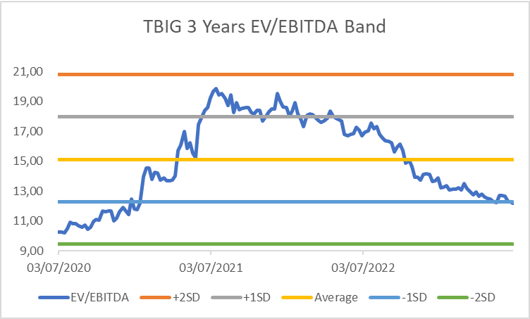

Dalam 3 tahun terakhir – kecuali MTEL yang baru IPO pada akhir 2021 lalu – ketiga emiten saat ini diperdagangkan di area -1 Std. Deviation EV/EBITDA. Hal ini mengindikasikan bahwa saat ini saham MTEL, TOWR, dan TBIG secara Forecast EV/EBITDA dihargai lebih murah dibandingkan dengan rata-rata valuasinya dalam 3 tahun terakhir.

Pic: 3 years EV/EBITDA F MTELSource: Stockbit analysisPic: 3 years EV/EBITDA F TOWRSource: Stockbit analysisPic: 3 years EV/EBITDA F TBIGSource: Stockbit analysisSeperti yang sudah dijelaskan sebelumnya, penurunan valuasi saham emiten menara telekomunikasi terjadi di tengah perlambatan pertumbuhan pendapatan dan laba bersih akibat efisiensi dan konsolidasi BTS milik IOH sejak awal 2022.

Ke depan, dengan berakhirnya efisiensi dan konsolidasi BTS yang dilakukan oleh IOH dan iklim industri provider telekomunikasi yang lebih sehat, pertumbuhan pendapatan dan laba bersih industri menara telekomunikasi berpotensi pulih dalam bentuk peningkatan jumlah menara dan tenant, serta peningkatan rata-rata tarif sewa.

Lantas, dengan prospek pertumbuhan internet di Indonesia, ekspansi bisnis ke fiber optic, serta pertimbangan kapasitas, leverage, dan keberadaan menara, menurut kamu emiten mana yang paling siap dalam menangkap peluang di masa depan? We provide, you decide.

________________

Penulis:

Hendriko Gani, Investment Analyst

Editor:

Aulia Rahman Nugraha, Sr. Investment Journalist

Edi Chandren, Investment Analyst Lead

Copyright 2023 Stockbit, all rights reserved.

Disclaimer:

Semua konten dalam artikel ini dibuat untuk tujuan informasional dan bukan merupakan rekomendasi untuk membeli/menjual saham tertentu. Always do your own research.

PT Stockbit Sekuritas Digital (“Stockbit”), Perusahaan efek yang berizin dan diawasi oleh Otoritas Jasa Keuangan.

Selanjutnya, semua keputusan investasi nasabah mengandung risiko dan adanya kemungkinan kerugian atas investasi tersebut. Seluruh risiko investasi bukan merupakan tanggung jawab Stockbit melainkan menjadi tanggung jawab masing-masing nasabah.

Domain resmi Stockbit adalah “https://stockbit.com/” dan semua informasi yang dikirimkan oleh kami akan menggunakan platform resmi aplikasi Stockbit dan/atau alamat email yang diakhiri “@Stockbit.com” Semua pemberian Informasi Rahasia kepada pihak-pihak yang mengatasnamakan Stockbit namun tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit merupakan tanggung jawab pribadi pihak pemilik Informasi Rahasia dan kami tidak bertanggung jawab atas setiap penyalahgunaan Informasi Rahasia yang dilakukan oleh pihak-pihak yang mengatasnamakan Stockbit yang tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit.

.png)