👋 Stockbitor!

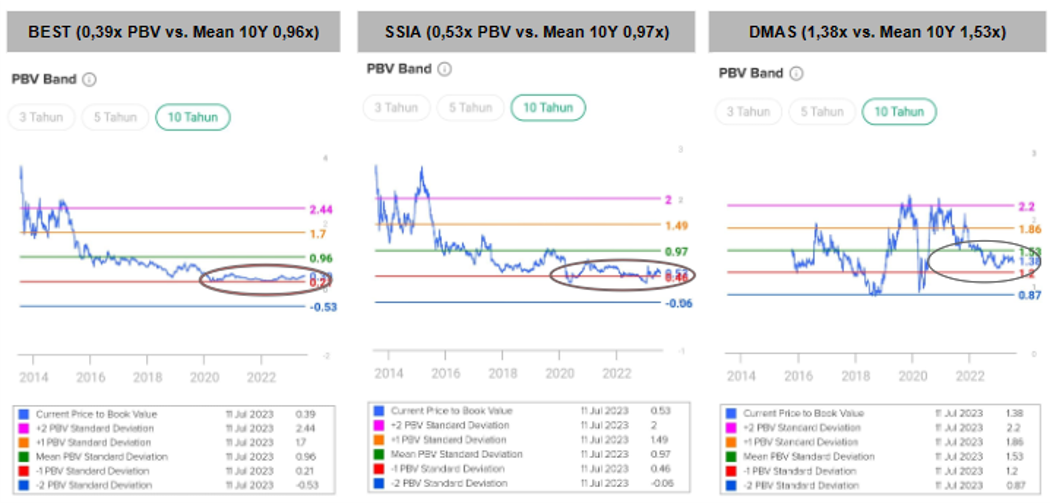

Tiga emiten properti industrial terbesar di BEI mengalami apresiasi harga saham sejak awal 2023, di mana $SSIA melonjak +57,6% YTD, $BEST naik +33,1% YTD, dan $DMAS menguat +5,0% YTD. Meski telah mengalami kenaikan harga tersebut, valuasi ketiganya masih jauh di bawah rata-rata PBV dalam 10 tahun terakhir.

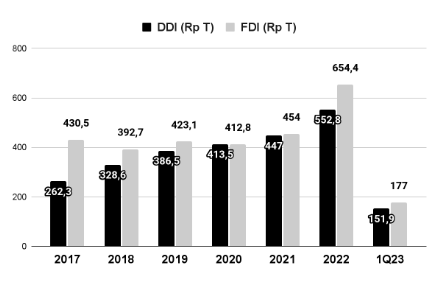

Apresiasi harga saham properti industrial sendiri tidak terlepas dari prospek menjanjikan industri tersebut. Pada 1Q23, misalnya, total realisasi investasi di Indonesia mencapai 328,9 triliun rupiah, tumbuh +16,5% YoY. Segmen perumahan, kawasan industri, dan perkantoran berkontribusi sebesar 8,5% dari total realisasi investasi tersebut, yang melanjutkan tren segmen-segmen ini masuk ke dalam 5 besar segmen dengan realisasi investasi terbanyak sejak 2020.

Lantas, apakah ketiga saham tersebut masih memiliki potensi kenaikan lanjutan harga saham ke depannya? Seberapa kuat growth yang bisa ditawarkan dan risiko apa saja yang harus diantisipasi oleh investor? Yuk kita bahas satu per satu.

Tren Realisasi Investasi ke Properti Industrial

Target pemerintah yang menaikkan realisasi investasi sebesar +16% YoY menjadi 1.400 triliun rupiah pada 2023F dapat menjadi katalis positif bagi sektor properti industrial. Sebab, sektor properti industrial termasuk dalam segmen perumahan, kawasan industri, dan perkantoran yang secara konsisten menjadi salah satu segmen dengan kucuran realisasi investasi terbesar setiap tahunnya. Pada 2020–2022, segmen tersebut mencatatkan pertumbuhan realisasi investasi sebesar rata-rata +36,03% per tahun.

Pic: Tren realisasi investasi asing (FDI) dan domestik (DDI) di Indonesia pada 2017–1Q23.

Sumber: BKPM, Stockbit analysis

Secara historis, realisasi investasi di Indonesia setiap tahunnya mengalami pertumbuhan yang berkelanjutan dan mencapai titik tertingginya pada 2022 sebesar 1.207 triliun rupiah. Penanaman modal asing masih menjadi kontributor terbesar, kecuali pada 2020. Dampak dari penanaman modal asing tersebut terlihat dari banyaknya korporasi global yang mendirikan berbagai proyek di tanah air.

Pada April 2023, misalnya, perusahaan baterai elektrik asal China, CATL, membangun pabrik sel baterai kendaraan listrik senilai 5,6 miliar dolar AS di Halmahera Timur, Maluku Utara. Selain itu, ada pula perusahaan data center asal Singapura, Princeton Digital Group, yang membangun data center berkapasitas 96 MW di Batam senilai 1 miliar dolar AS pada Februari 2023.

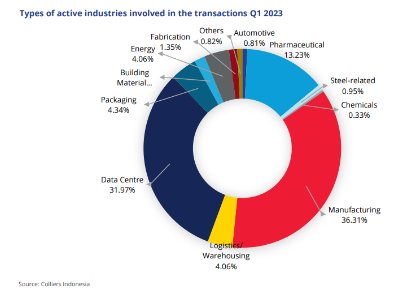

Berdasarkan jenis industrinya, ada tiga segmen industri yang mendominasi permintaan lahan industri pada 1Q23, yakni manufaktur (36,31%), data center (31,97%) dan farmasi (13,23%).

Selain ketiga industri tersebut, permintaan lahan industri di Indonesia juga berpotensi didorong oleh pertumbuhan sektor otomotif. Pada 2022, industri otomotif di Indonesia mencatatkan pertumbuhan ekspor kendaraan roda 4 sebesar +60,7% YoY sehingga dijuluki sebagai ‘pahlawan devisa’. Selama 5M23, industri otomotif Indonesia terus melanjutkan pertumbuhan ekspor dengan kenaikan sebesar +29,5% YoY.

Angka ekspor tersebut berpeluang terus meningkat ke depannya seiring roadmap agresif dari Toyota Motor Manufacturing Indonesia – salah satu pemain terbesar di sektor ini – yang menargetkan kenaikan ekspor kendaraan dari 22 ribu unit pada 2023 menjadi 40 ribu unit pada 2025. Toyota Motor Manufacturing Indonesia juga menargetkan untuk menaikkan jumlah investasi dari 77,9 triliun rupiah pada 2022 menjadi 100 triliun rupiah pada 2026.

Dengan potensi pertumbuhan industri otomotif tersebut, Indonesia berpeluang menjadi salah satu hub utama perdagangan otomotif antar-negara, yang pada akhirnya berpotensi mendorong kebutuhan permintaan lahan industri.

Pic: Segmen bisnis yang menyerap lahan industri per 1Q23.

Sumber: ColliersProspek Industri Indonesia ke Depan

Selain mengalami pertumbuhan yang konsisten secara historis, potensi realisasi investasi di Indonesia ke depan cukup cerah mengingat pemerintah terus berupaya untuk mempermudah usaha di dalam negeri.

Salah satu upaya pemerintah guna meningkatkan kemudahan berusaha (ease of doing business/EoDB) adalah dengan mengesahkan Perppu No. 2 Tahun 2022 tentang Cipta Kerja pada awal tahun ini. Setidaknya ada dua tujuan utama yang ingin dicapai dari kehadiran UU ini, yakni meningkatkan kemudahan berusaha dan menciptakan ekosistem investasi yang lebih baik.

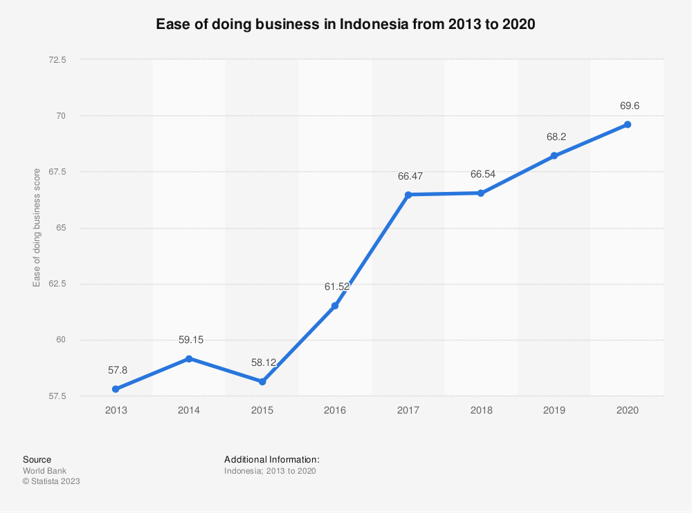

Pada 2013–2020, skor EoDB milik Indonesia naik signifikan dari 57,8 menjadi 69,6. Hal ini mengindikasikan bahwa pengusaha semakin mudah dan minim hambatan untuk membuka dan menjalankan usahanya di Indonesia.

Pic: Tren indeks kemudahan berbisnis (EoDB) di Indonesia pada 2013–2020.

Sumber: StatistaNamun, skor 69,6 hanya menempatkan Indonesia di posisi ke-6 sebagai negara dengan kemudahan berusaha tertinggi dari 11 negara ASEAN. Posisi tertinggi diduduki oleh Singapura dengan skor 86,2.

Dengan disahkannya UU Cipta Kerja, kemudahan berusaha di Indonesia berpotensi meningkat ke depannya. Hal ini dapat memberikan dampak positif berupa peningkatan permintaan lahan bagi sektor properti industrial.

Faktor-faktor Penting dalam Analisis Emiten Properti Industrial

Dalam Mini Unboxing Sektor Properti Residensial, salah satu faktor yang perlu diperhatikan dalam menganalisis emiten adalah dari marketing sales dan faktor makroekonomi seperti suku bunga acuan dan tingkat bunga KPR.

Namun, jika kita membahas dari segi properti industrial, maka beberapa faktor ini yang harus diamati investor:

Sumber pertumbuhan permintaan lahan

Melansir studi dari Colliers pada 1Q23, permintaan lahan industri di area Jakarta dan sekitarnya tercatat sebesar 36,9 hektare dan diestimasikan mencapai 244,2 hektare sepanjang FY23F. Sebaliknya, jumlah pasokan diestimasikan hanya mencapai 220 hektare pada FY23F. Artinya, masih ada selisih lebih permintaan sebesar 24 hektare yang dapat dipenuhi oleh para pemain industrial estate.

Terdapat 2 segmen yang dapat mendongkrak permintaan lahan, yakni:

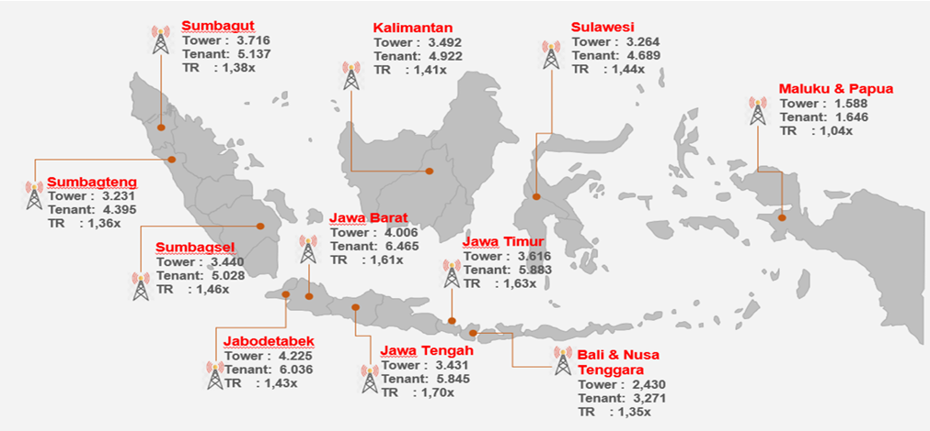

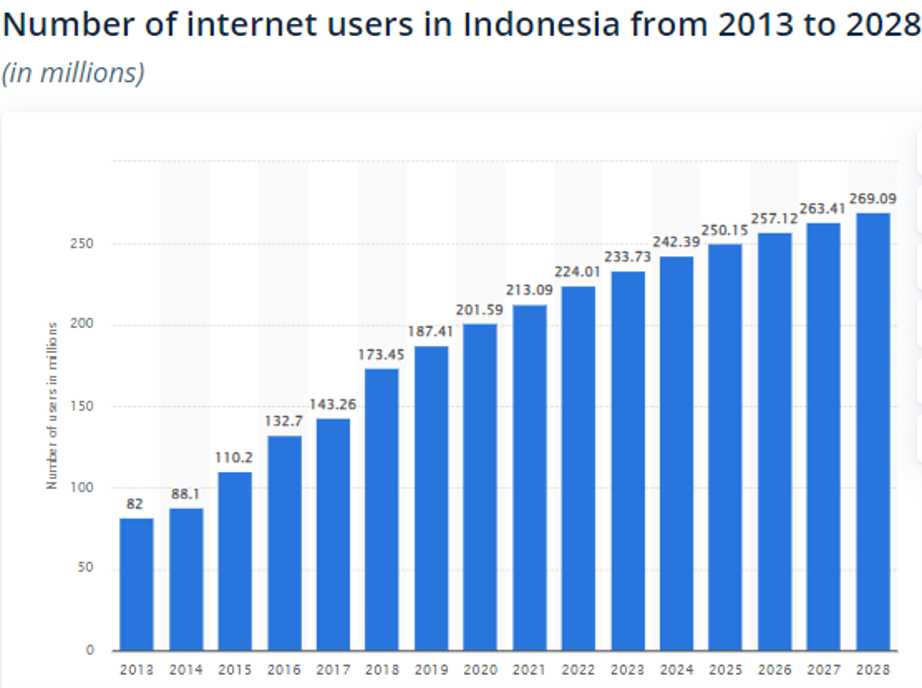

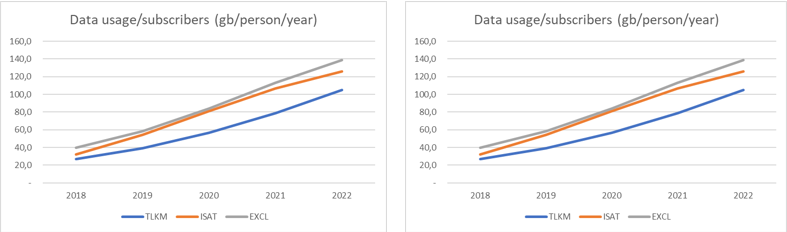

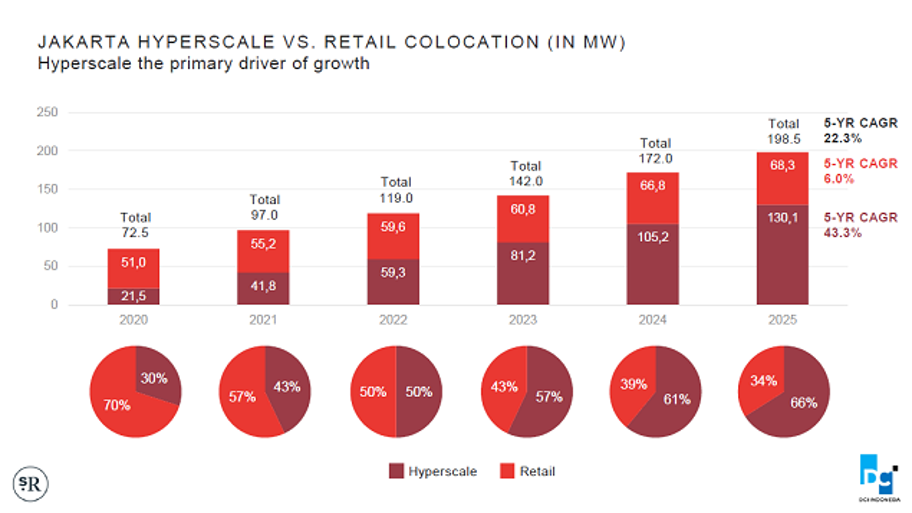

a. Secara lanskap industri, segmen data center yang tergolong ke dalam bisnis new economy dan diekspektasikan akan terus berkembang didorong oleh penetrasi internet secara agresif (vs. 2022: 77,02% vs. 2018: 64,8%).

Pertumbuhan segmen ini juga diestimasikan akan semakin agresif pada 2025 dengan CAGR 5Y sebesar +22,3%. Apalagi, masuknya Google, Alibaba, dan AWS untuk menggarap potensi cloud business di Indonesia hingga 1,2 miliar dolar AS menjadi sinyal awal bahwa pemain global memandang Indonesia sebagai wilayah yang potensial.

Pic: Proyeksi pertumbuhan bisnis data center hingga 2025.

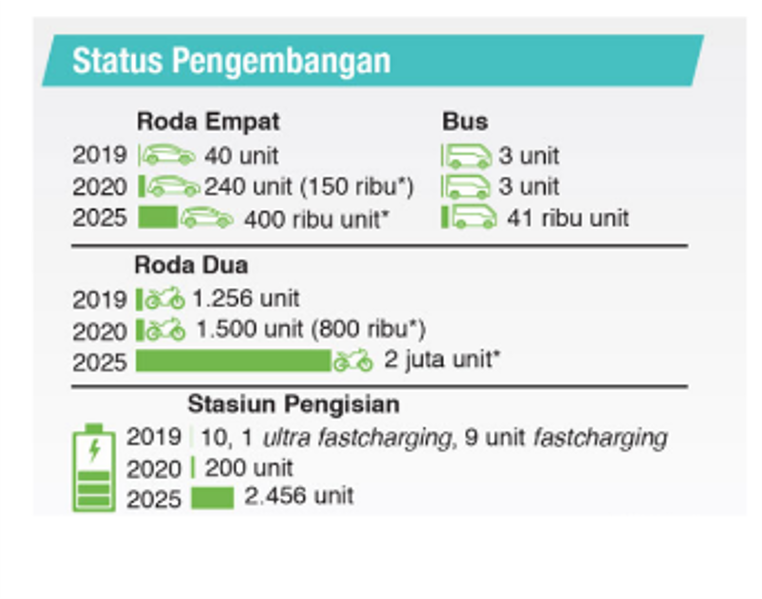

Sumber: Presentasi emiten DCIIb. Segmen kendaraan listrik yang tingkat adopsinya sedang dioptimalkan oleh pemerintah, dengan target 2 juta unit mobil listrik dan 13 juta unit motor listrik mengaspal pada 2030F (vs. Maret 2023: 12.405 mobil listrik dan 40.312 motor listrik).

Pic: Proyeksi pengembangan kendaraan listrik di Indonesia hingga 2025F

Sumber: Bisnis Indonesia2. Ketersediaan Lahan

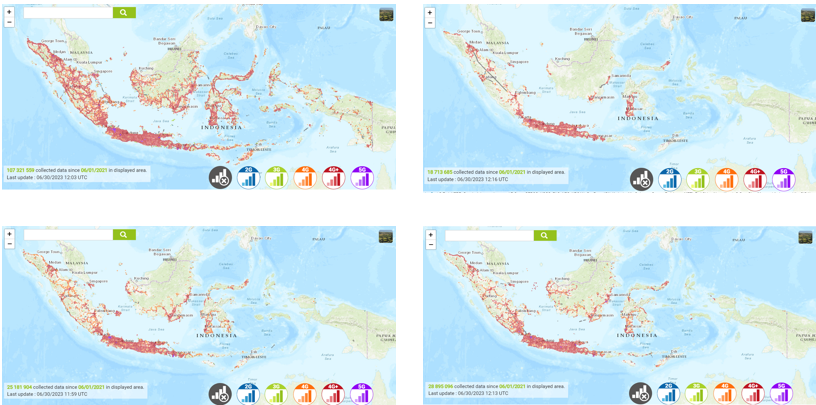

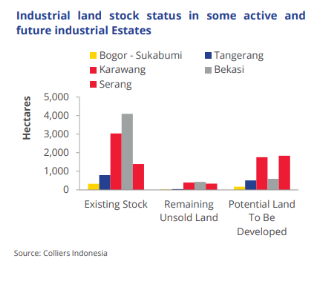

Pic: Sebaran lahan industri yang aktif dan dalam pengembangan per 1Q23.

Sumber: ColliersKarakteristik dari industrial estate adalah ketersediaan lahannya relatif didominasi oleh wilayah yang baru dikembangkan (newly developed). Kondisi tersebut berbeda dengan properti residensial yang cenderung mengoptimalkan lahan existing.

Dengan demikian, daerah yang masih memiliki lahan lebih lapang untuk dikembangkan akan relatif lebih unggul. Sebab, daerah tersebut relatif memiliki keunggulan dari segi fleksibilitas pemenuhan ukuran permintaan lahan, potensi harga lahan yang lebih bersaing, dan ketersediaan sumber tenaga kerja yang pada akhirnya bisa menarik lebih banyak investor.

Berdasarkan data ketersediaan lahan aktif per 1Q23, terdapat 374 hektare lahan yang dipersiapkan menjadi ready-to-build land sejak 2022, yang terdiri dari:

- 74 hektare di wilayah timur Jakarta, yakni Bekasi dan Karawang

- 300 hektare di wilayah barat Jakarta, yakni Serang

Jika melihat dari segi lahan existing, Bekasi menjadi wilayah yang paling diminati, sehingga ketersediaan lahannya sudah sangat minim. Artinya, kondisi ini membuka peluang bagi lahan di area lain – seperti Subang – yang juga sedang aktif dikembangkan melalui 2 industrial estate, yakni Taifa dan Subang Smartpolitan.

Tak hanya itu, Subang kini juga mengembangkan 2 lahan industri lainnya, yakni Grand Rebana dan Patimban milik SSIA.

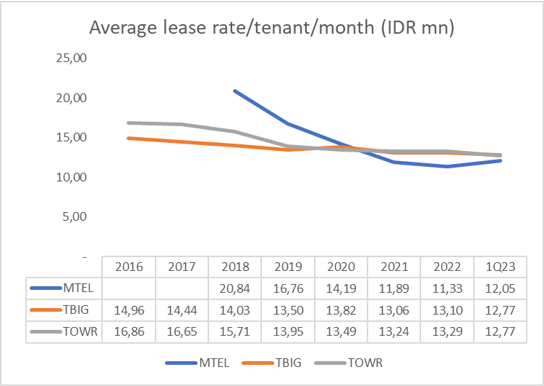

3. Volume penjualan lahan lebih penting dibandingkan harga jual lahan

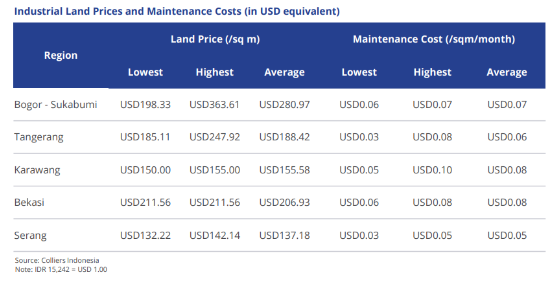

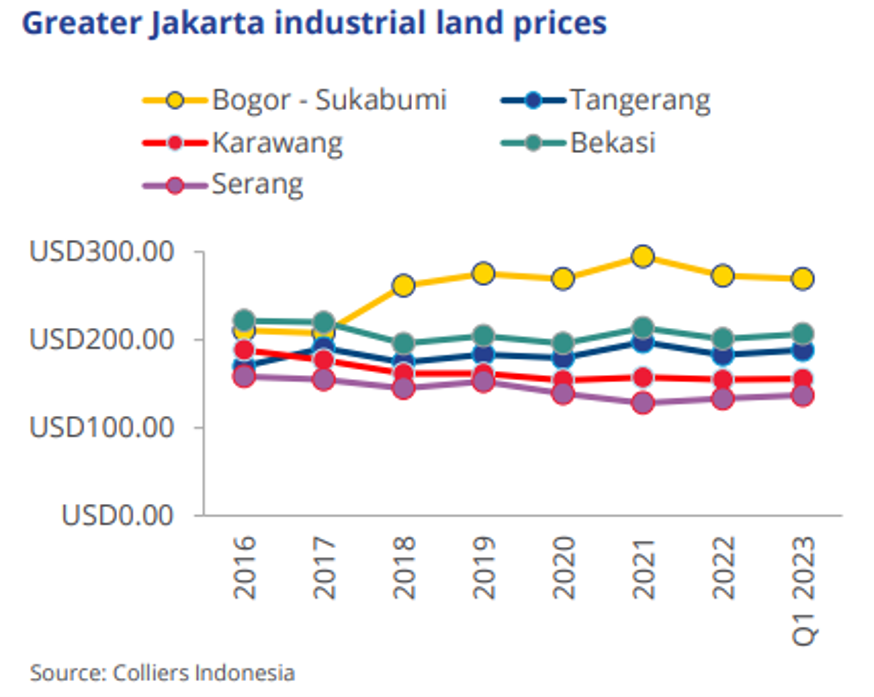

Secara rata-rata, wilayah Bogor-Sukabumi tercatat memiliki harga lahan yang tertinggi pada 1Q23 dibandingkan wilayah lainnya. Sementara itu, wilayah dengan maintenance cost bulanan yang paling tinggi adalah Karawang dan Bekasi.

Harga jual lahan juga tak hanya dipengaruhi oleh permintaan, namun juga kelengkapan infrastruktur di dalamnya – seperti listrik, internet, pengolahan limbah, dll. – serta jarak dengan fasilitas seperti pelabuhan, tol, dan sebagainya.

Pic: Daftar harga lahan industri di 5 wilayah per 1Q23.

Sumber: ColliersPic: Perubahan harga lahan industri pada 2016–1Q23.

Sumber: ColliersPada 2016–2018, lahan di Bogor-Sukabumi mengalami kenaikan harga paling cepat dibandingkan dengan wilayah lainnya. Namun, sejak 2019 hingga sekarang, pergerakan harga lahan di berbagai wilayah cenderung stagnan.

Mengingat perubahan harga lahan yang relatif cukup lambat, hal ini mengindikasikan bahwa aspek penting yang harus dipacu oleh para pemain industrial estate yakni dari segi volume penjualan lahan.

Komparasi Emiten Properti Industrial

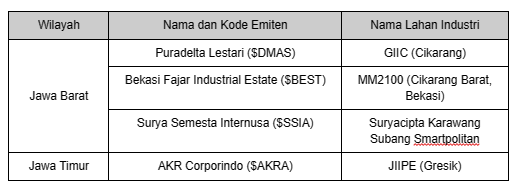

Terdapat beberapa pemain besar industrial estate di Indonesia dengan lahan industri unggulan masing-masing. Sepanjang 1Q23, Karawang New Industrial City (non-listed) yang dikelola oleh China Fortune Land Development menempati posisi pertama sebagai lahan industri dengan serapan paling banyak, didominasi oleh industri yang berhubungan dengan kendaraan listrik.

Lantas, bagaimana dengan pemain yang telah melantai di BEI?

Pic: Daftar serapan lahan industri tertinggi per 1Q23.

Sumber: ColliersPic: Daftar pemain industrial estate dan lahan yang dimiliki

Sumber: Stockbit ResearchDMAS: Greenland International Industrial Center (GIIC)

Kawasan GIIC milik DMAS dengan luas ~2.200 hektare merupakan kawasan dengan tingkat permintaan cukup tinggi, terlihat dari konsistensinya yang selalu masuk dalam 3 besar lahan industri dengan serapan tertinggi dalam 3 tahun terakhir. Saat ini, sudah ada 170 tenant di GIIC yang didominasi oleh perusahaan Jepang. Selain itu, GIIC juga menjadi bagian dari Kawasan Industri Langsung Konstruksi (KLIK).

Segmen data center memang menjadi core competence dari DMAS, mengingat infrastruktur di kawasan ini sudah lebih lengkap, antara lain:

- Pasokan listrik yang telah ‘terjamin’ dari PLN

- Pasokan gas dari Perusahaan Gas Negara ($PGAS)

- Jaringan telekomunikasi serta fiber optic dari Telkom ($TLKM) dan MyRepublic

Kekuatan di segmen data center juga tampak dari tren penjualan lahan untuk data center yang terus meningkat dari 190 hektare atau 11% dari total land sales pada 2020 menjadi 214 hektare atau 30% dari total land sales pada 2022.

Selama 1Q23, marketing sales tercatat sebesar 598 miliar rupiah atau ~33,2% dari target 2023 sebesar 1,8 triliun rupiah. Penjualan lahan industri menjadi kontributor terbesar marketing sales dengan penjualan sebesar 11,8 hektare yang sebagian besar berasal dari data center. Sebagai informasi, rata-rata harga jual lahan ke segmen data center sebesar ~3 juta rupiah per meter persegi, lebih tinggi ~50% dibandingkan industri konvensional lainnya.

DMAS masih memiliki permintaan lahan sebesar 90 hektare hingga akhir 2023, yang didominasi dari segmen data center. Oleh karena itu, target marketing sales pada 2023 masih memungkinkan untuk direalisasikan.

Pada 1Q23, kontribusi penjualan lahan industri ke pendapatan sebesar 75,8% (vs. 1Q22: 69,4%) dengan marjin laba kotor mencapai 68,4% (vs. 1Q22: 72,6%). Volume penjualan selama 1Q23 memang mengalami penurunan. Namun, jika melihat adanya requirement sebesar 90 hektare, maka penjualan pada 2023 diestimasikan melampaui 2022.

Dari segi land bank per 31 Desember 2022, persediaan lahan untuk segmen industrial mencapai 372 hektare atau setara dengan kecukupan selama ~5 tahun. Namun, manajemen DMAS mengungkapkan bahwa untuk keperluan pengembangan lanjutan, alternatif yang bisa dilakukan yakni dengan mengkonversi lahan lain untuk keperluan industri. DMAS sendiri masih memiliki land bank per 1Q23 dari segmen komersial sebesar 373 hektare dan residential sebesar 173 hektare.

Tak ketinggalan, DMAS sebagai emiten yang juga loyal dan royal dalam membagikan dividen dengan rata-rata yield sebesar 14,2% pada 2018–2022, sehingga menjadi daya tarik tambahan bagi investor.

BEST: MM2100

Lahan industri MM2100 milik BEST berlokasi di Jabodetabek dengan luas 25 ribu meter persegi. Lahan tersebut kini telah ditempati oleh 350 tenant yang didominasi oleh perusahaan di bidang pergudangan atau logistik serta otomotif. Bangunan yang disediakan di MM2100 sendiri umumnya merupakan bangunan pabrik standar untuk industri ringan dan sedang, dengan luas ukuran rata-rata per unit sebesar 1.000 meter persegi.

Salah satu keunggulan dari MM2100 antara lain aksesibilitas dengan jarak 35 km ke Pelabuhan Tanjung Priok, 11 km ke pusat kota Bekasi, dan langsung terkoneksi dengan pintu tol Cibitung di Jalan Tol Jakarta-Cikampek.

Wilayah sekitar Jalan Tol Jakarta-Cikampek merupakan area dengan populasi padat dan biaya upah relatif lebih tinggi, sehingga menjadi salah satu alasan mengapa BEST mencatatkan harga jual lahan yang tertinggi dibandingkan kawasan lain. Beberapa infrastruktur pendukung yang tersedia, antara lain:

- Pasokan listrik dari Cikarang Listrindo ($POWR)

- Pasokan air dari sungai setempat dan fasilitas pengolahan air limbah

- Komunikasi atau saluran telepon oleh PT Telecom

- Pasokan gas alam oleh Perusahaan Gas Negara ($PGAS)

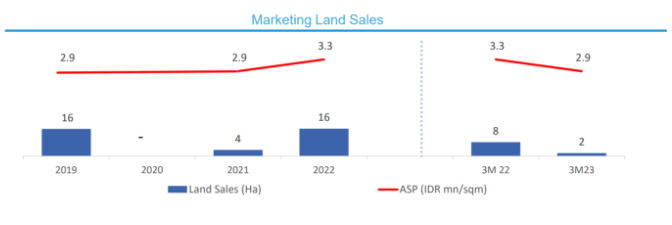

Pada 1Q23, BEST mencatatkan marketing sales terkecil dibandingkan peers sebesar 51 miliar rupiah atau setara 7,8% dari target 2023 sebesar 651 miliar rupiah. Realisasi tersebut mengimplikasikan rata-rata harga jual sebesar 2,9 juta rupiah per meter persegi. Angka ini jauh lebih rendah dibandingkan capaian 1Q22 sebesar 8 hektare dengan harga jual 3,3 juta rupiah per meter persegi atau ~264 miliar rupiah. Perlu diakui, tren penjualan lahan MM2100 cukup fluktuatif seperti yang tergambar berikut:

Pic:Tren marketing sales BEST 2019 - 1Q23

Sumber: Materi presentasi BEST 1Q23Pada 1Q23, kontribusi penjualan lahan industri ke pendapatan sebesar 79,4% (vs. 1Q22: 48,3%) dan marjin laba bersih mencapai 58,2% (vs. 1Q22: 21,6%). Perbedaan marjin laba yang signifikan ini disebabkan oleh turunnya beban keuangan per 1Q23 yang bersifat sebagai pengurang pendapatan penjualan lahan.

Volume penjualan lahan BEST per 1Q23 memang mengalami perlambatan, tetapi pergerakan harga lahan relatif solid. Selain itu, jika target marketing sales 2023 tercapai dengan asumsi average selling price (ASP) sebesar 2,9 juta rupiah per meter persegi, maka marketing sales bisa mencapai ~25 hektare (vs. 2022: 16 hektare). Hal menarik lain yang dapat diperhatikan adalah terdapat beberapa nama pelanggan dengan porsi penjualan lebih dari 10% per 1Q22–1Q23 yang bergerak di bisnis yang sedang bertumbuh, antara lain:

- PT Jasa Yasuda Indonesia (bergerak di bidang logistik)

- PT Multi Cita Rasa (bergerak di bidang F&B)

- PT OCWSB Pratama Indonesia (bergerak di bidang supporting alat militer)

- PT Istana Tiara (bergerak di bidang sparepart otomotif)

Terkait land bank, persediaan lahan yang tersedia pada 1Q23 sebesar 688 hektare (nett). Artinya, jika menggunakan asumsi ASP yang tetap sebesar 3 juta rupiah per meter persegi, maka potensi Net Asset Value dari BEST mencapai 20,6 triliun rupiah.

SSIA: Suryacipta City of Industry Karawang dan Subang Smartpolitan

SSIA memiliki 2 portofolio lahan industri yang terdiri dari Suryacipta City of Industry Karawang dan Subang Smartpolitan.

Suryacipta City of Industry Karawang merupakan lahan industri yang dikembangkan sejak 1991 dengan luas 1.400 hektare. Meskipun serapan pada 1Q23 tertinggal dibandingkan dengan lahan industri yang lain, daerah Karawang masih menjadi wilayah dengan tingkat permintaan tertinggi ketiga setelah Bekasi dan Serang. Keunggulan Suryacipta City adalah lokasi yang sangat strategis, antara lain:

- Hanya berjarak 40 km dengan Pelabuhan Patimban yang dicanangkan akan menjadi pelabuhan terbesar kedua setelah Tanjung Priok

- Berjarak 70 km ke Bandara Kertajati dan 90 km ke kota Jakarta

Lahan industri kedua yang dikembangkan SSIA adalah Subang Smartpolitan. Lahan yang dibangun sejak 2014 dan memiliki luas 2.717 hektare ini ditujukan untuk industri besar dengan fokus utama sektor otomotif dan suku cadang. Subang Smartpolitan dijuluki sebagai smart city dengan berbagai keunggulan, antara lain:

- Dekat dengan lebih dari 10 ribu perusahaan manufaktur jaringan pemasok

- Memiliki akses langsung ke Jalan Tol Trans Jawa

- Memiliki akses langsung ke Pelabuhan Patimban

- Memiliki akses langsung ke Bandara Kertajati

- Terhubung ke akses Kereta Api Cepat Jakarta-Surabaya

Subang Smartpolitan akan dikembangkan dalam 4 tahap. Untuk tahap I part 2, handover mulai dilakukan pada 3Q23 dan masa operasi ditargetkan akan dimulai per 3Q24 dengan kapasitas terminal kontainer sebesar 3,75 juta TEUs dan terminal mobil sebesar 600 ribu CBU. Adapun tahap II dan III diestimasikan akan dimulai pada 2024–2027.

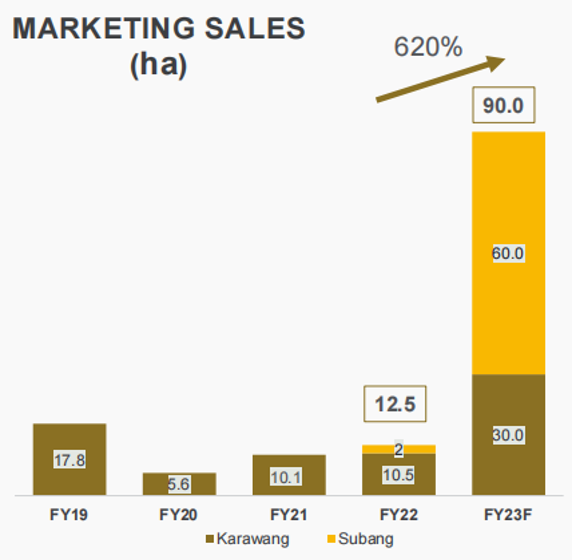

Pada 1Q23, penjualan lahan SSIA hanya sebesar 1,0 hektare dengan nilai 18,1 miliar rupiah yang berasal dari Suryacipta Karawang. Sementara itu, permintaan lahan yang berhasil diamankan sebesar 2,1 hektare dengan nilai 39,1 miliar rupiah. Jika diakumulasi, total penjualan lahan sebesar 3,1 hektare tersebut masih jauh dari target marketing sales pada 2023 yang mencapai 30 hektare.

Kontribusi penjualan lahan industri ke pendapatan SSIA pada 1Q23 sebesar 0,54% (vs. 1Q22: 0,35%) dengan marjin laba kotor dari segmen ini mencapai 55,7% (vs. 1Q22: 80,7%). Volume penjualan memang tercatat masih lemah, tetapi dari harga lahan tercatat mengalami kenaikan tipis sebesar +1,9% YoY dari 1,78 juta rupiah per meter persegi menjadi 1,81 juta rupiah per meter persegi.

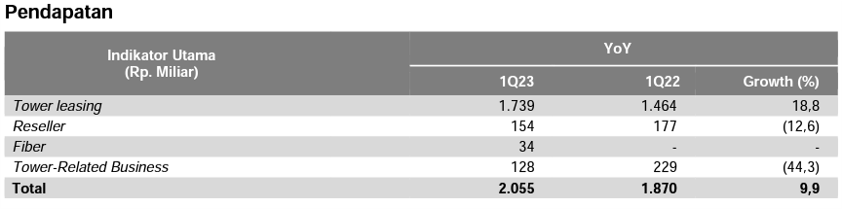

Sebagai informasi, kontribusi penjualan lahan industri di SSIA masih sangat kecil dan penopang utama kinerja perseroan berasal dari segmen konstruksi melalui anak usahanya, Nusa Raya Cipta ($NRCA). Meski demikian, marjin laba segmen konstruksi sangatlah kecil, hanya 10,9% per 1Q23 (vs. 1Q22: 11,5%).

Pic: Proyeksi marketing sales 2023F (Suryacipta & Subang Smartpolitan)

Sumber: Materi presentasi SSIA Di sisi lain, belum tercatat penjualan lahan dari wilayah Subang Smartpolitan pada 1Q23. Padahal, SSIA menargetkan marketing sales sebesar 60 hektare dari wilayah ini. Perlu diakui, target 2023 tergolong agresif mengingat total marketing sales pada 2022 hanya 12,5 hektare dan saat pra-pandemi (2019) hanya 17,8 hektare. Namun, seperti yang sempat dibahas di awal, handover tahap I part 2 kawasan Subang Smartpolitan pada 3Q23 diekspektasikan bisa mendukung capaian target 2023F.

Sementara itu, persediaan lahan di Suryacipta Karawang saat ini hanya tersisa sebesar 89 hektare dari 1.400 hektare, sehingga kehadiran Subang Smartpolitan diestimasikan dapat menjadi penopang dari segmen bisnis properti, khususnya untuk lahan industri.

AKRA: Java Integrated Industrial and Ports Estate (JIIPE)

JIIPE dimiliki oleh AKR Corporindo ($AKRA) dan berlokasi di Gresik, salah satu pusat industri paling strategis di Indonesia. Kawasan terintegrasi ini memiliki luas area 3.000 hektare dan terdiri dari kawasan industri, pemukiman, logistik, tempat rekreasi, dan pelabuhan. Dari total luas tersebut, sebanyak 1.761 hektare ditujukan untuk kawasan industri, 400 hektare untuk pelabuhan, dan 800 hektare untuk pemukiman.

Keunggulan dari kawasan JIIPE antara lain:

-Utilitas lengkap (listrik, gas, air, hingga waste management)

-Terdapat koneksi ke jalan tol utama dari Surabaya dan akses ke kereta api 2 jalur yang menghubungkan Pulau Jawa

-Terdapat gudang berikat hingga layanan perizinan berinvestasi 3 jam

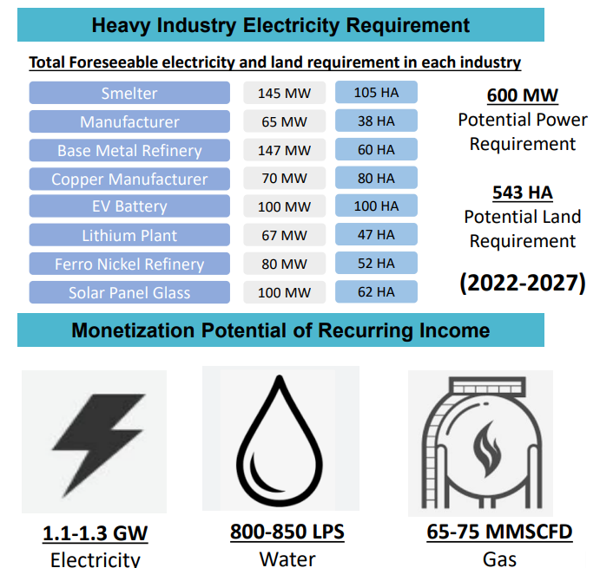

Segmen yang mendominasi permintaan lahan di JIIPE adalah industri yang berhubungan dengan keperluan hilirisasi, produksi bahan kimia, hingga pengembangan bahan baku pendukung produksi baterai kendaraan listrik.

Pada 1Q23, AKRA mencatatkan marketing sales sebesar 19,6 hektare atau sekitar 26–28% dari target 2023 sebesar 70–75 hektare. Penjualan lahan tersebut dikontribusikan oleh Zhejiang Hailiang Co. Ltd., produsen tembaga kelas atas asal China untuk pembukaan pabrik produksi copper foil. Hailiang juga menandatangani perjanjian jual beli dengan PT Berkah Manyar Sejahtera – perusahaan patungan AKR dan Pelindo III – untuk penyediaan utilitas pada 29 Maret 2023.

Pada 1Q23, kontribusi penjualan lahan industri ke pendapatan sebesar 4,6% (vs. 1Q22: 0,54%) dengan marjin laba bersih dari segmen ini mencapai 40,2% (vs. 1Q22: 31,6%). Volume penjualan mengalami kenaikan dan didukung dengan harga lahan yang stabil.

Guna mencapai target pada 2023, AKRA dapat mengandalkan penjualan lahan dan pendapatan sewa tanah dari PT Freeport Indonesia yang juga sedang membangun pabrik smelter dan pengolahan konsentrat. Pabrik tersebut diestimasikan beroperasi secara komersial pada Desember 2023, sehingga bisa dijadikan sumber recurring income hingga 2–3 tahun ke depan.

AKR telah merancang strategi monetisasi dari JIIPE yang terbagi menjadi 2, yaitu:

- 8–10 tahun monetisasi diperoleh dengan penjualan dan penyewaan lahan (harga jual minimal 150 dolar AS per meter persegi)

- Monetisasi jangka panjang yang diperoleh dari recurring income atas utilitas (listrik, air, pengelolaan limbah, gas dan perawatan)

Dari segi dividen, AKRA rutin membagikan dividen dengan rata-rata yield sebesar 8,2% pada 2018–2022.

Pic: Roadmap monetisasi AKRA pada 2022–2027.

Sumber: Materi presentasi AKRARisiko dan Valuasi

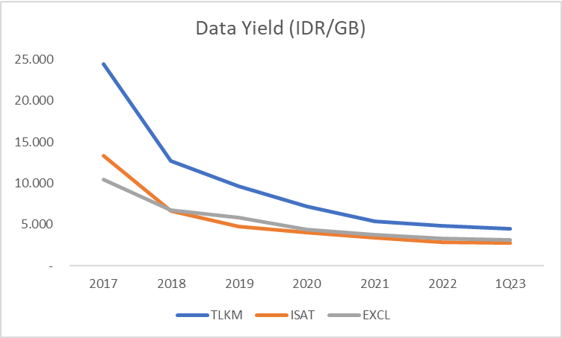

Meski memiliki prospek yang menjanjikan, bisnis lahan industri tetap memiliki risiko meliputi waktu tunggu yang lama untuk menjual lahan, volume permintaan lahan yang tidak bisa naik signifikan dengan cepat, hingga perubahan harga lahan yang relatif lambat. Risiko inilah yang sering kali membuat estimasi atas volume penjualan lahan relatif lebih sulit untuk dilakukan.

Menimbang prospek dan risiko tersebut, Subang Smartpolitan milik SSIA berada pada posisi yang cukup terdepan untuk menikmati benefit dari aliran investasi yang agresif. Kekuatan lahan industri ini bersumber dari beberapa hal:

Lokasi terletak di daerah Subang, Jawa Barat, yang memiliki tingkat pertumbuhan ekonomi agresif dengan CAGR 5Y sebesar +10,9%. Tak hanya itu, Jawa Barat juga mencetak kenaikan ekonomi tertinggi dibandingkan provinsi lain di Pulau Jawa yakni sebesar +5,45% pada 2022 (vs. rata-rata 5 provinsi: +5,21%).

Subang Smartpolitan masih menjadi pemain tunggal yang memiliki akses langsung ke Pelabuhan Patimban, yang merupakan pelabuhan terbesar kedua di Indonesia setelah Tanjung Priok. Hal ini memungkinkan Subang Smartpolitan untuk mendapatkan permintaan lahan secara masif ketika aktivitas ekspor kendaraan Indonesia terus meningkat. Pelabuhan Patimban sendiri dipersiapkan untuk menjadi export hub otomotif terbesar di Indonesia.

Ketersediaan land bank di Subang Smartpolitan menjadi yang terbesar dan rata-rata tingkat upah yang terendah dibandingkan kawasan industri lainnya. Kondisi tersebut dapat mengundang minat lebih besar untuk para investor dalam mendirikan berbagai pabrik maupun industri manufaktur lainnya.

Jika dilihat dari Price-to-Book Value (PBV) Ratio, valuasi BEST, SSIA, dan DMAS – yang merupakan pemain murni di bidang properti industrial – masih berada di bawah rata-rata 10 tahun terakhir seperti yang terlihat dalam PBV Band berikut ini:

Pic: PBV Band per 10 Juli 2023. Valuasi saham AKRA dieliminasi karena bisnis utama emiten adalah perdagangan dan distribusi BBM & bahan kimia.Sumber: StockbitPosisi valuasi tersebut sangat menarik di tengah prospek permintaan lahan industri akibat pertumbuhan bisnis data center, otomotif, hingga pengembangan kendaraan listrik. Target penjualan lahan yang lebih kuat pada 2023, didukung dengan harga lahan yang berada dalam tren bias ke atas, juga mengindikasikan sinyal optimisme pelaku usaha atas outlook dari bisnis ini.

Jadi, saham emiten properti industrial apa yang menurutmu menarik? We provide, you decide.

________________

Penulis:

Syanne Gracetine, Investment Analyst

Editor:

Aulia Rahman Nugraha, Sr. Investment Journalist

Edi Chandren, Investment Analyst Lead

Copyright 2023 Stockbit, all rights reserved.

Disclaimer:

Semua konten dalam artikel ini dibuat untuk tujuan informasional dan bukan merupakan rekomendasi untuk membeli/menjual saham tertentu. Always do your own research.

PT Stockbit Sekuritas Digital (“Stockbit”), Perusahaan efek yang berizin dan diawasi oleh Otoritas Jasa Keuangan.

Selanjutnya, semua keputusan investasi nasabah mengandung risiko dan adanya kemungkinan kerugian atas investasi tersebut. Seluruh risiko investasi bukan merupakan tanggung jawab Stockbit melainkan menjadi tanggung jawab masing-masing nasabah.

Domain resmi Stockbit adalah “https://stockbit.com/” dan semua informasi yang dikirimkan oleh kami akan menggunakan platform resmi aplikasi Stockbit dan/atau alamat email yang diakhiri “@Stockbit.com” Semua pemberian Informasi Rahasia kepada pihak-pihak yang mengatasnamakan Stockbit namun tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit merupakan tanggung jawab pribadi pihak pemilik Informasi Rahasia dan kami tidak bertanggung jawab atas setiap penyalahgunaan Informasi Rahasia yang dilakukan oleh pihak-pihak yang mengatasnamakan Stockbit yang tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit.

.png)

.png)