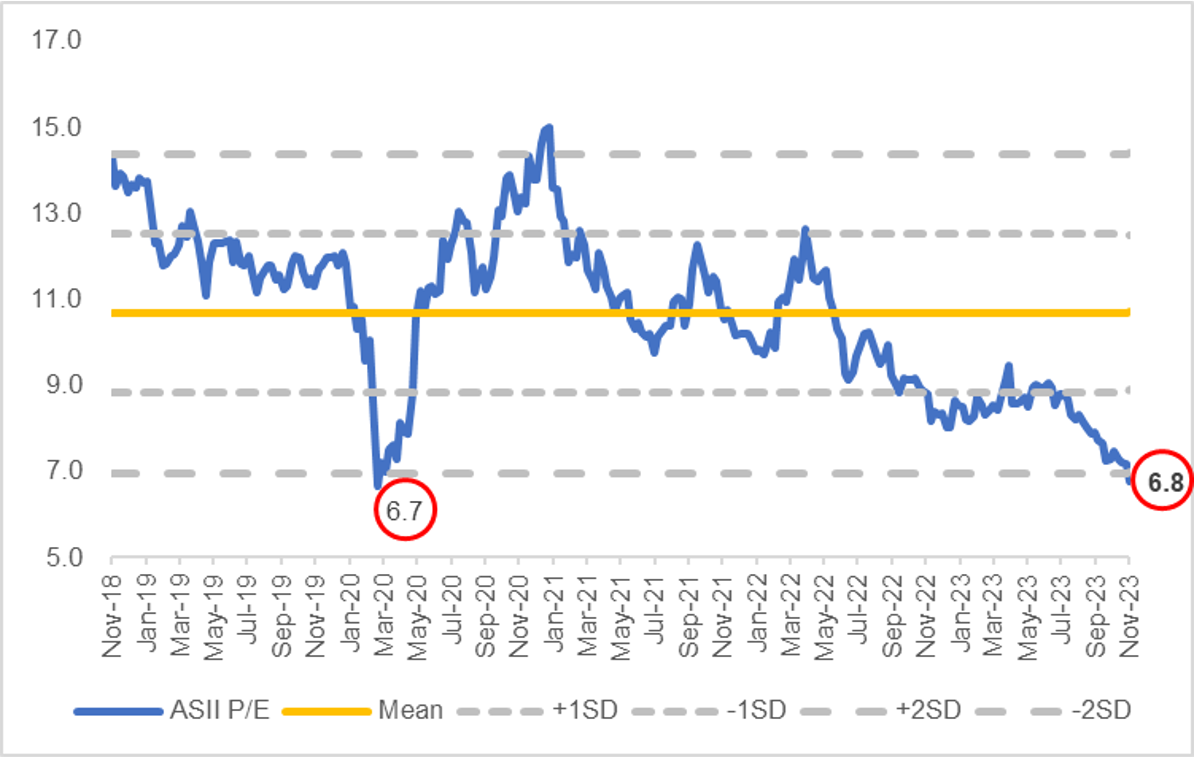

Deskripsi: ASII 1-Year Forward P/E Band.

Sumber: Bloomberg, Stockbit Analysis👋 Stockbitor!

Serangkaian sentimen negatif telah terefleksi pada harga saham

Dengan PE 6,8x, valuasi saat ini selevel periode pandemi Covid

Risiko earnings miss relatif terbatas karena ekspektasi kinerja yang achievable

Saham ASII telah turun ~22% dalam 4 bulan terakhir seiring rangkaian sentimen negatif, mulai dari pelemahan kinerja otomotif dan UNTR hingga dikeluarkannya saham perseroan dari indeks Sri Kehati. Namun, kami menilai bad news tersebut telah terefleksi pada harga saham (priced-in), sehingga harga saham saat ini – di Rp5.400/lembar per Kamis (30/11) – merupakan level yang menarik untuk diakumulasi. Di harga tersebut, valuasi saham ASII setara dengan level saat pandemi pada 2020 (6,8x 1-Year Forward P/E, 2SD di bawah rata-rata historis 5 tahun). Valuasi tersebut mencerminkan pesimisme market terhadap ASII, padahal estimasi laba bersih pada FY23 dan FY24 setara ~2x lipat dari laba bersih pada 2020.

Dari aspek ekspektasi kinerja, kami menilai estimasi laba bersih untuk FY23 (Rp32,3 T) dan FY24 (Rp32,9 T) dapat dicapai (achievable). Menggunakan ekspektasi laba bersih tahun depan yang lebih konservatif di angka Rp25 T pun, P/E Ratio Forward ASII masih berada di level 8,7x (1SD di bawah rata-rata historis), level yang cukup murah menurut kami. Oleh karena itu, kami menilai ruang pelemahan lanjutan pada harga saham ASII nampak terbatas (limited downside).

Risiko utama adalah kelanjutan penurunan pada harga batubara yang akan semakin menekan kinerja UNTR.

Bad News Priced-In

Kami menilai sentimen negatif terhadap ASII terkait kinerja segmen otomotif dan pertambangan (UNTR) telah terefleksi pada harga saham perseroan.

Otomotif (30–35% Laba Bersih): Penurunan Penjualan Mobil Hanyalah Normalisasi

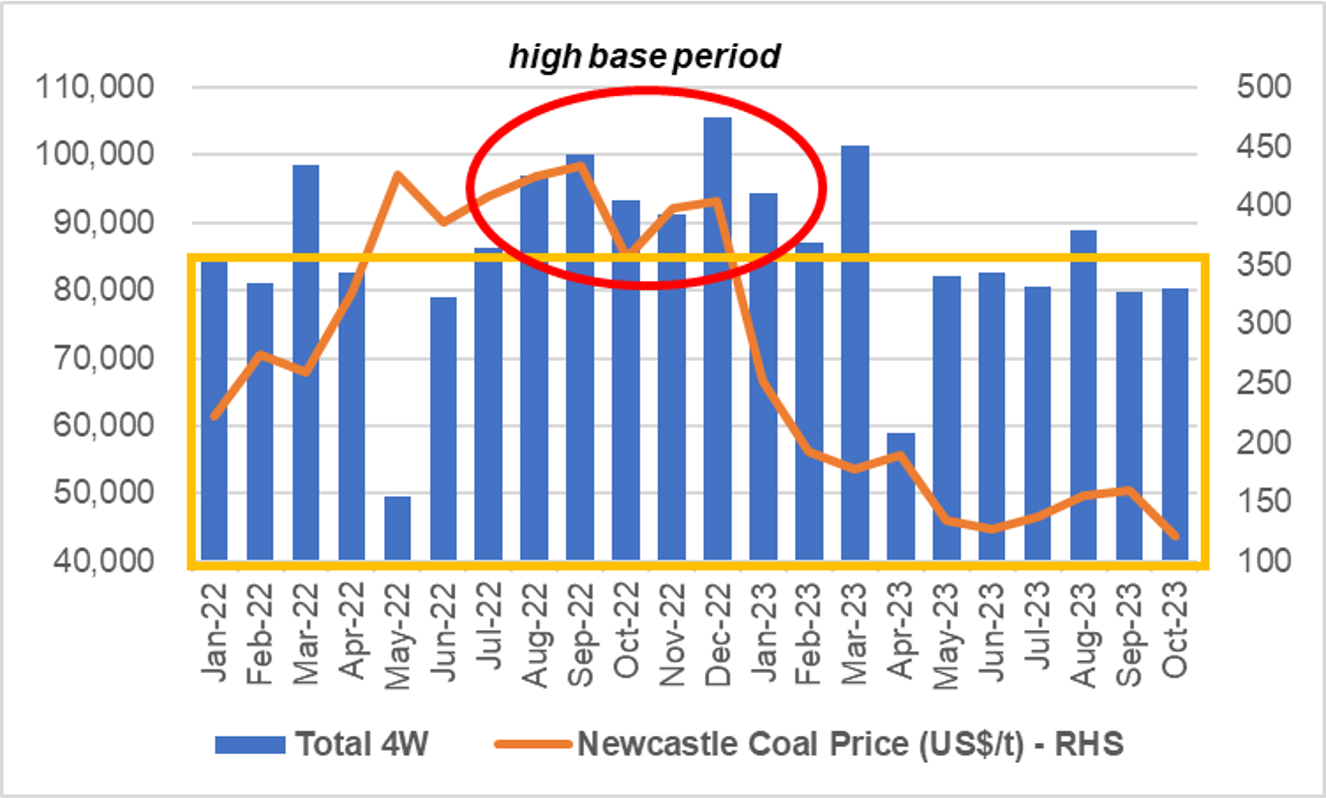

Di segmen otomotif, rilis data penjualan mobil nasional – termasuk Astra – menunjukkan penurunan signifikan pada bulan September dan Oktober 2023. Meski penurunan secara YoY terlihat signifikan (Sep: -20% YoY; Okt: -14% YoY), penjualan secara angka nominal tidaklah seburuk yang terlihat. Angka penjualan bulanan nasional sebesar ~80 ribu pada kedua bulan tersebut masih tergolong normal, walaupun berada di bagian bawah kisaran normalnya di kisaran 80–85 ribu per bulan (lihat kotak kuning pada grafik di bawah).

Penurunan penjualan pada September dan Oktober 2023 sebenarnya lebih disebabkan oleh efek high-base. Kami menilai angka penjualan bulanan pada Juli 2022–Februari 2023 yang konsisten berada di atas 85 ribu, bahkan seringkali di atas 90 ribu, merupakan angka yang sangat tinggi dan sejatinya tidaklah sustainable, mengingat penjualan pada periode tersebut didorong oleh 1) insentif PPnBM DTP (berakhir September 2022); 2) siklus super komoditas; 3) pent-up demand (permintaan yang tertahan) yang tertunda.

Oleh karena itu, selama angka penjualan bulanan tidak lagi turun dari level saat ini (~80 ribu), kami menilai rilis data penjualan mobil tidak akan lagi direspon secara negatif oleh market dengan penurunan harga saham lanjutan.

Deskripsi: Penjualan mobil bulanan dan harga batu bara (Newcastle) bulanan.

Sumber: Gaikindo, Bloomberg

Pertambangan atau UNTR (35–40% Laba Bersih): Outlook Masih Lemah, tapi Ekspektasi Sudah Rendah

Sebagai salah satu kontributor terbesar dari sisi laba bersih dan valuasi, pelemahan harga saham UNTR juga turut membebani harga saham ASII. Dalam 2 bulan terakhir, saham UNTR juga telah turun ~22%.

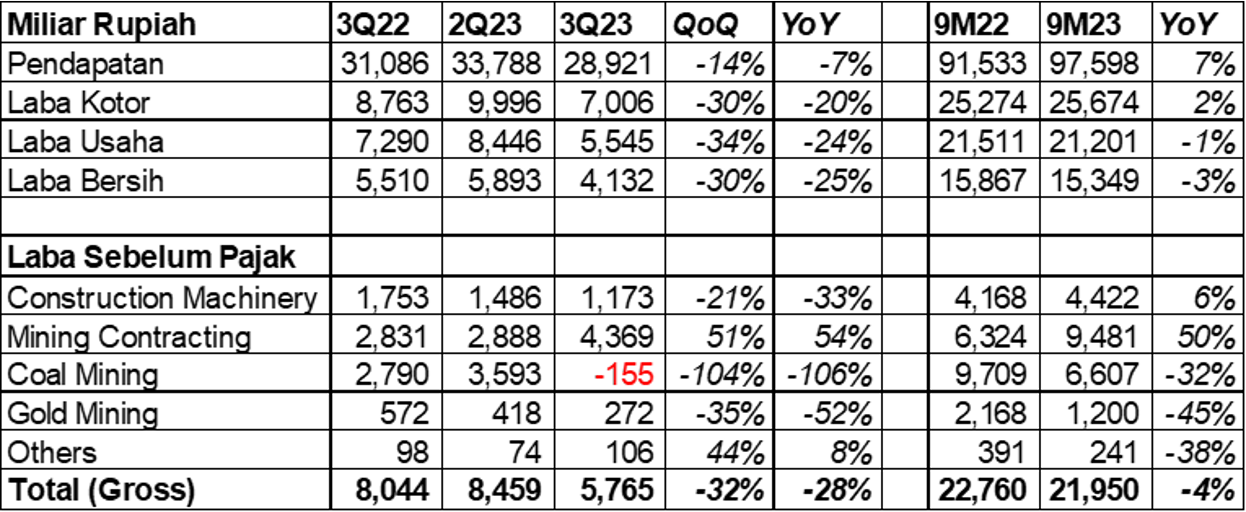

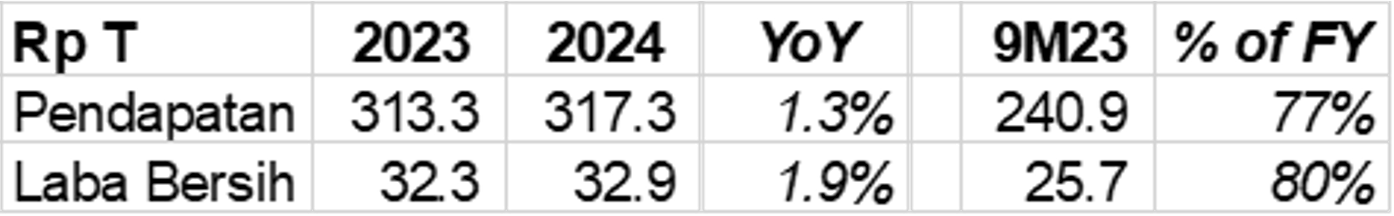

Dari aspek kinerja sendiri, kinerja 3Q23 dan outlook UNTR masih dibayangi oleh rendahnya harga batu bara. Pada 3Q23, UNTR mencatatkan penurunan laba bersih ke level Rp4,1 T (-30% QoQ, -25% YoY), didorong oleh pelemahan kinerja pada segmen mesin konstruksi dan pertambangan batu bara

Deskripsi: Kinerja UNTR berdasarkan segmen.

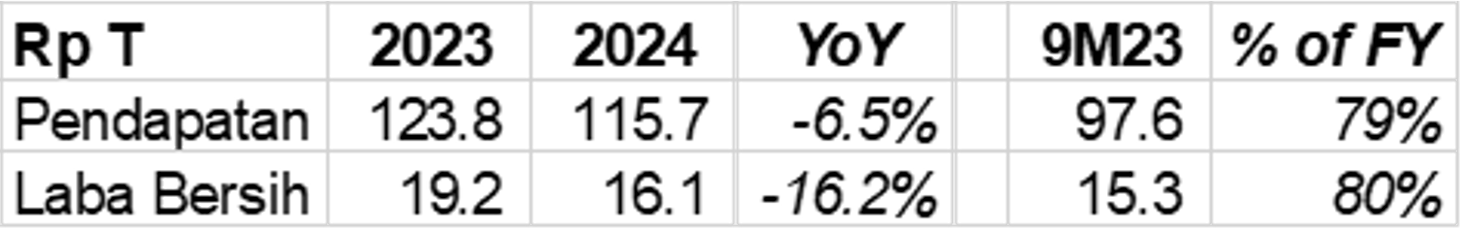

Sumber: Laporan Keuangan, Stockbit AnalysisNamun, kami menilai ekspektasi untuk UNTR sudah cukup rendah, sehingga room for disappointment menjadi relatif terbatas. Konsensus memprediksi laba bersih UNTR pada 2024 mencapai Rp16,1 T, turun -16,2% dari estimasi 2023. Meski demikian, masih terdapat potensi pemangkasan estimasi laba bersih pada 2024 jika harga batu bara melanjutkan penurunan.

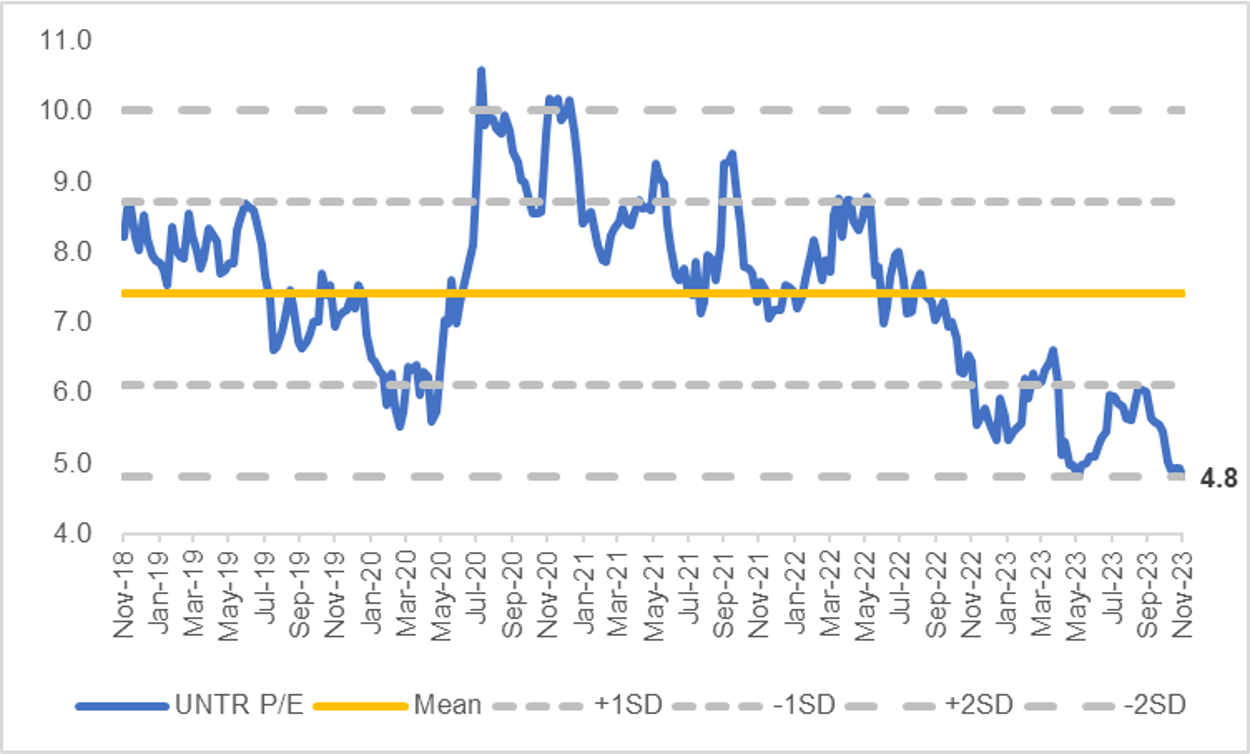

Pic: Estimasi Kinerja UNTR.

Sumber: BloombergSetelah harga sahamnya anjlok sebesar -22%, UNTR kini diperdagangkan dengan valuasi 4,8x 1-Year Forward P/E, lebih rendah dibandingkan periode pandemi. Padahal, harga batu bara pada 2020 hanya berada di level US$50–70/ton, lebih rendah dari harga saat ini di kisaran US$120/ton.

Deskripsi: UNTR 1-Year Forward P/E.

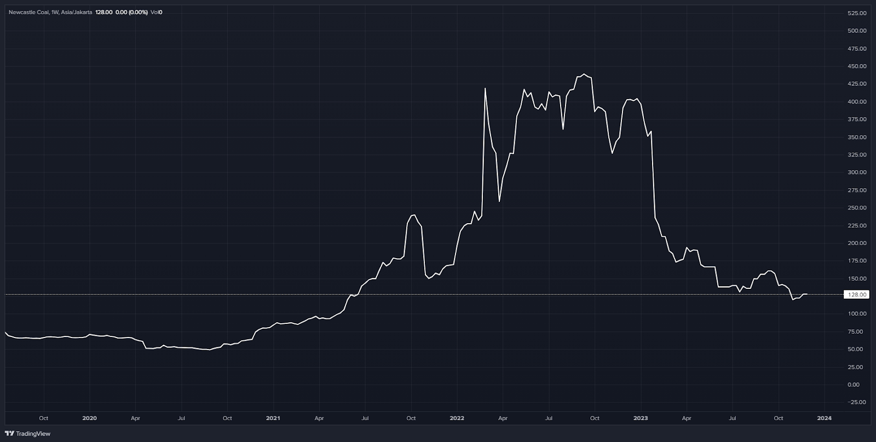

Sumber: Bloomberg, StockbitDeskripsi: Harga batu bara Newcastle.Sumber: CharbitExclusion from Sri Kehati Index Has Been Done

Saham ASII tidak lagi masuk ke dalam indeks Sri Kehati untuk periode 1 Desember 2023–31 Mei 2024, seiring evaluasi mayor yang diumumkan pada 24 November 2023. Sebelumnya, ASII memiliki bobot signifikan sebesar 10,72% pada indeks ini.

Mengingat periode efektif dari evaluasi tersebut sudah berlalu, outflow dari index fund yang menggunakan indeks Sri Kehati sebagai acuan pun telah terealisasi, sehingga tidak lagi membebani pergerakan harga saham ASII. Sebagai informasi, kami mengestimasikan outflow yang terjadi mencapai Rp429 M, sekitar 2x dari rata-rata transaksi harian ASII dalam 1 bulan terakhir.

Valuasi Setara Periode Covid

Pelemahan harga saham sebesar -22% dalam 4 bulan terakhir telah membuat valuasi ASII turun ke level yang menarik menurut kami. Per 30 November 2023, ASII diperdagangkan dengan 6,8x 1-Year Forward P/E, sekitar 2 Standar Deviasi di bawah rata-rata historis 5 tahun, level yang setara dengan periode pandemi. Sebagai pengingat, laba bersih ASII pada 2020 hanya mencapai ~50% ekspektasi laba bersih pada 2023 dan 2024.

Kami menilai ekspektasi laba bersih ASII untuk 2023 (Rp32,3 T) dan 2024 (Rp32,9 T) dapat dicapai (achievable). Menggunakan ekspektasi laba bersih tahun depan yang lebih konservatif pun (Rp25 T), Forward P/E ASII masih berada di 8,7x (1 Standar Deviasi di bawah rata-rata historis), level yang cukup murah menurut kami. Oleh karena itu, kami menilai ruang pelemahan lanjutan pada harga saham ASII nampak terbatas (limited downside). Sebaliknya, tanda-tanda pemulihan, baik dari angka penjualan mobil ataupun harga batu bara, berpotensi direspon oleh market secara positif dan signifikan (big upside). Ini membuat risk-reward saham ASII menjadi menarik menurut kami.

Dari aspek nominal harga saham pun, terlihat bahwa harga saham saat ini masih berada di bawah kisaran harga pada periode 2017-2019 (pre-covid), sedangkan level laba bersih saat ini (2023-2024) berada di level Rp32-33 T, jauh lebih tinggi dibandingkan laba bersih pada periode 2017-2019 di level Rp19-22 T.

Deskripsi: Estimasi laba bersih konsensus untuk ASII.

Sumber: Bloomberg, StockbitDeskripsi: ASII 1-Year Forward P/E Band.

Sumber: Bloomberg, Stockbit AnalysisDeskripsi: Pergerakan Harga Saham ASII sejak 2017.

Sumber: CharbitRisiko

Risiko utama bagi saham ASII adalah kelanjutan penurunan pada harga batu bara yang akan semakin menekan kinerja UNTR, terutama di segmen kontraktor pertambangan yang merupakan kontributor laba terbesar UNTR (43% of total Laba Sebelum Pajak pada 9M23).

Menurut manajemen, selama harga batu bara masih bertahan di atas US$$120/ton, maka bisnis kontraktor pertambangan masih akan mendapatkan biaya kontrak (contracting fee) dengan tier tertinggi. Sementara itu, apabila harga batu bara berlanjut turun dan hanya bertahan di atas US$$100/ton, maka fee akan di-adjust turun ke tier berikutnya, sehingga menurunkan profitabilitas.

________________

Penulis:

Edi Chandren, Investment Analyst Lead

Editor:

Vivi Handoyo Lie, Head of Investment Research

Rahmanto Tyas Raharja, Investment Analyst Lead

Aulia Rahman Nugraha, Sr. Investment Journalist

Copyright 2023 Stockbit, all rights reserved.

Disclaimer:

Semua konten dalam artikel ini dibuat untuk tujuan informasional dan bukan merupakan rekomendasi untuk membeli/menjual saham tertentu. Always do your own research.

Informasi ini dimiliki oleh PT Stockbit Sekuritas Digital (“Stockbit”), Perusahaan efek yang berizin dan diawasi oleh Otoritas Jasa Keuangan.

Selanjutnya, semua keputusan investasi nasabah mengandung risiko dan adanya kemungkinan kerugian atas investasi tersebut. Seluruh risiko investasi bukan merupakan tanggung jawab Stockbit melainkan menjadi tanggung jawab masing-masing nasabah.

Domain resmi Stockbit adalah “https://stockbit.com/” dan semua informasi yang dikirimkan oleh kami akan menggunakan platform resmi aplikasi Stockbit dan/atau alamat email yang diakhiri “@Stockbit.com” Semua pemberian Informasi Rahasia kepada pihak-pihak yang mengatasnamakan Stockbit namun tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit merupakan tanggung jawab pribadi pihak pemilik Informasi Rahasia dan kami tidak bertanggung jawab atas setiap penyalahgunaan Informasi Rahasia yang dilakukan oleh pihak-pihak yang mengatasnamakan Stockbit yang tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit.