👋 Stockbitor!

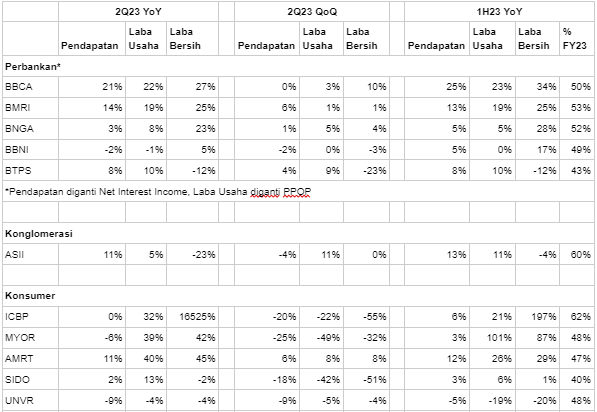

Sebagian besar emiten telah mengumumkan kinerja 2Q23. Menimbang pencapaian kinerja 1H23 dari emiten-emiten yang kami pantau, hanya sedikit emiten yang dapat melampaui ekspektasi konsensus namun relatif lebih banyak yang di bawah ekspektasi. Sehingga kami menilai, kinerja 2Q23 secara umum tergolong lemah.

Beberapa emiten dengan laba bersih 1H23 yang melampaui ekspektasi konsensus antara lain:

$BMRI – 53% dari estimasi FY23

Pertumbuhan kredit tetap terjaga di level +12% YoY per Juni 2023, tidak melambat dibandingkan posisi Maret 2023 seperti bank-bank lain.

Efisiensi terus meningkat dengan biaya operasional (opex) hanya tumbuh sebesar +3% YoY, jauh lebih rendah dibandingkan pertumbuhan pendapatan (+14% YoY).

Kualitas aset terus terjaga. Guidance untuk beban provisi (credit cost) diturunkan menjadi 1,1–1,3% dari sebelumnya 1,3–1,5% berdasarkan posisi 1H23 dan outlook manajemen.

$ASII (60% dari estimasi FY23) dan $UNTR (63% dari estimasi FY23)

Ketiga segmen kunci $ASII mencatatkan kinerja yang memuaskan sebagai berikut:

Otomotif: Penjualan mobil dan motor masing-masing naik +7% YoY dan +53% YoY.

Jasa Keuangan: Total pembiayaan kendaraan (mobil dan motor) naik +27% YoY.

$UNTR: Penjualan unit alat berat Komatsu naik +9% YoY. Dari bisnis kontraktor pertambangan, produksi batu bara naik +17% YoY dan volume overburden removal tumbuh +20% YoY.

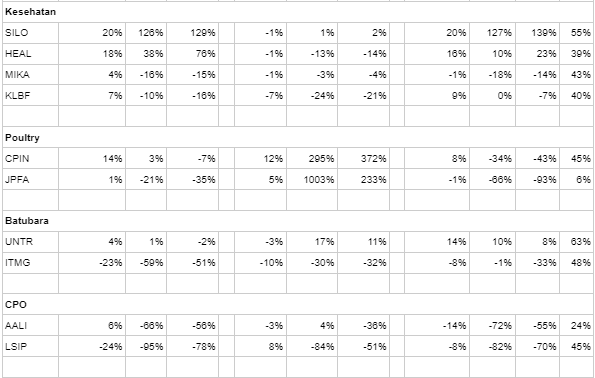

$SILO – 55% dari estimasi FY23

Pendapatan tumbuh signifikan sebesar +20% YoY, didorong oleh kenaikan jumlah pasien (>20%) baik di segmen rawat inap maupun rawat jalan.

Kenaikan volume pasien juga berdampak positif terhadap margin, sehingga laba usaha naik +127% YoY.

$ISAT – 72% dari estimasi FY23

Selain pendapatan yang meningkat, efisiensi juga meningkat pasca-merger, sehingga laba usaha naik +68% YoY.

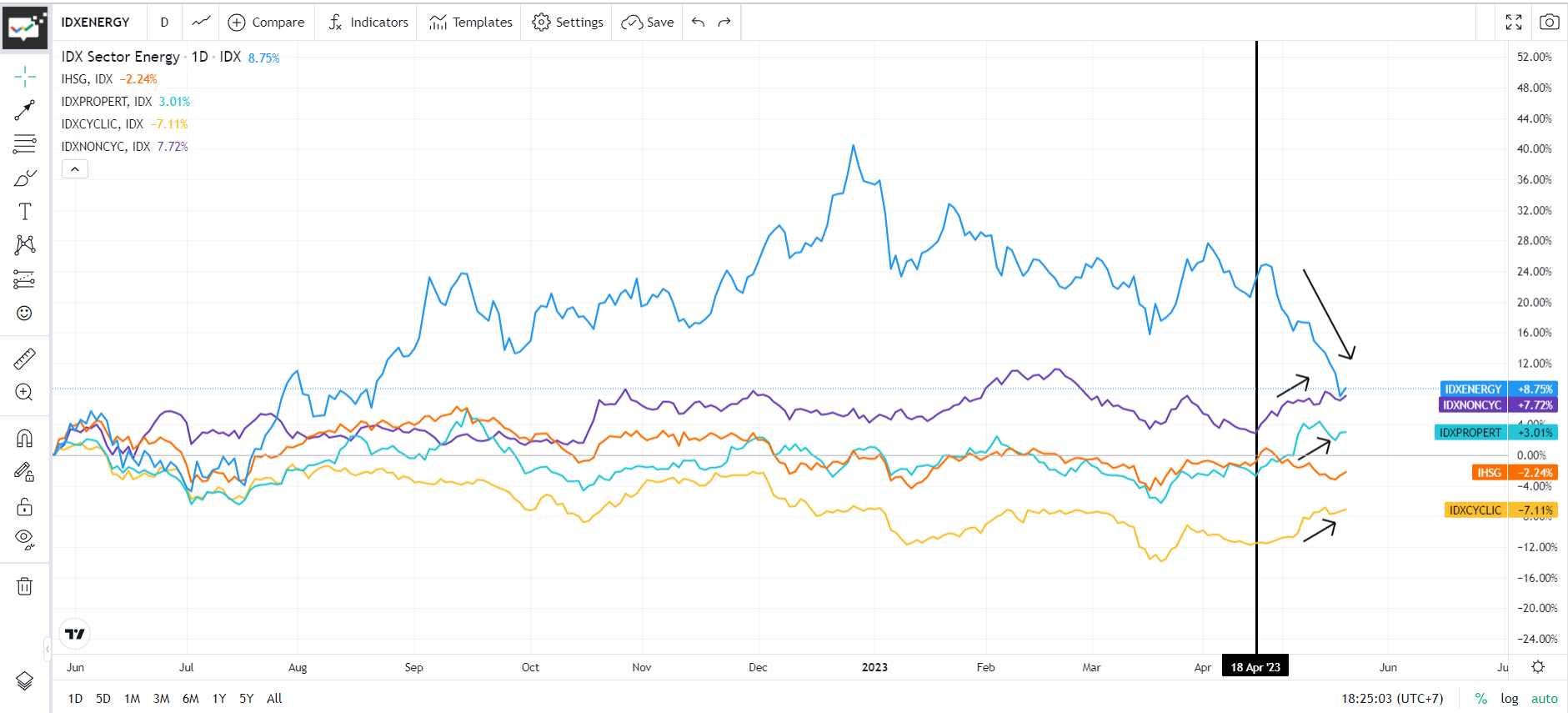

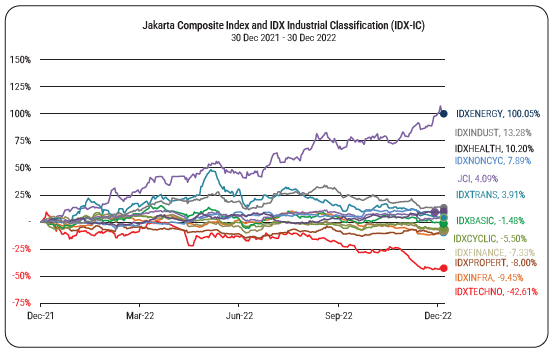

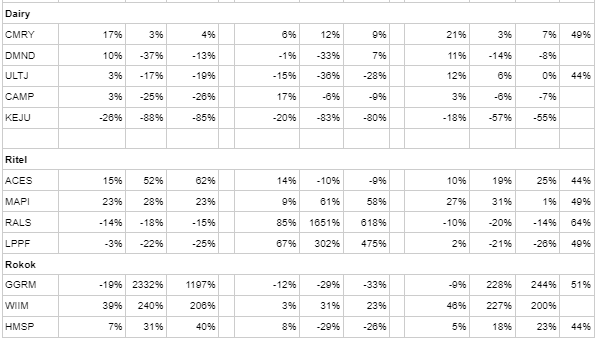

Kinerja Berdasarkan Sektoral

Secara sektoral, beberapa sektor yang mencatatkan kinerja positif dengan pertumbuhan laba bersih secara tahunan pada 2Q23 adalah sebagai berikut:

Perbankan

Konsumer

Penurunan biaya bahan baku menjadi penopang utama pertumbuhan laba bersih, sementara tren penjualan masih tergolong lemah. Di luar $AMRT, pertumbuhan pendapatan hanya dicatatkan oleh $SIDO sebesar +2%.

$AMRT mencatatkan pendapatan yang solid dengan kenaikan +11%, didorong pertumbuhan yang cukup merata di Jawa dan luar Jawa.

Ritel segmen menengah ke atas

Emiten konsumer yang menyasar segmen menengah ke atas seperti $ACES dan $MAPI mencatatkan kinerja yang kontras dibandingkan dengan $RALS yang menyasar segmen menengah ke bawah.

Kinerja ini konsisten dengan tren pemulihan ekonomi pasca–pandemi yang lebih cepat pada segmen menengah ke atas, seperti yang terlihat pada tren angka Indeks Keyakinan Konsumen (IKK).

$ACES tidak hanya sukses menumbuhkan pendapatan, tetapi juga menjadi lebih efisien sehingga laba bersih tumbuh lebih cepat.

Rokok

Kinerja mulai pulih pada tahun ini setelah tertekan selama tahun lalu, khususnya pada 2Q22 akibat kenaikan beban cukai yang signifikan.

Harga jual mulai gencar dinaikkan pada 2H22, sehingga berdampak positif terhadap kinerja pada tahun ini.

Produsen Tier-2 terus bertumbuh lebih cepat seiring kelanjutan fenomena downtrading, sehingga dapat mengambil pangsa pasar milik produsen Tier-1.

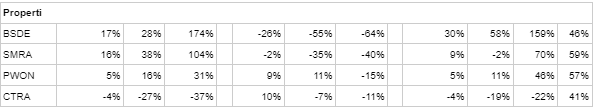

Properti

Peningkatan marketing sales yang signifikan pada 2022 akibat pemberian insentif PPN DTP dari pemerintah mulai terefleksi pada kinerja tahun ini.

Sementara itu, sektor dengan kinerja negatif secara tahunan pada 2Q23, adalah sebagai berikut:

Dairy

Masih tingginya beban bahan baku menjadi faktor utama yang menekan laba bersih.

Beban operasional juga meningkat signifikan seiring appetite perusahaan untuk meningkatkan belanja iklan guna mengantisipasi konsumsi yang lebih baik ke depannya.

Segmen consumer foods memberikan dukungan kinerja bagi $CMRY, sehingga perseroan masih dapat mencatatkan pertumbuhan laba.

Poultry

Kenaikan biaya bahan baku (soybean meal) menekan laba perusahaan. Harga day old chick (DOC) dan broiler yang lemah akibat kondisi oversupply juga berkontribusi terhadap penurunan laba, meski kondisi ini sudah mulai membaik pada 2Q23 dibandingkan 1Q23.

CPO

Penurunan harga jual rata-rata (ASP) produk-produk sawit seiring pelemahan harga benchmark CPO menyebabkan laba bersih turun signifikan.

Penurunan laba bersih juga dipicu oleh kenaikan beban HPP yang disebabkan oleh peningkatan harga pupuk (fertilizer).

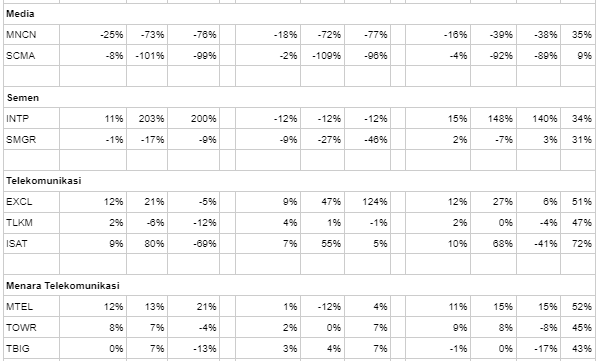

Media

Tren penjualan yang lesu pada perusahaan-perusahaan konsumer membuat budget promosi dan iklan menjadi turun, sehingga berdampak negatif terhadap perusahaan media. Menurut estimasi $SCMA, 20 besar pengiklan telah menurunkan belanja iklan di sejumlah channel TV utama sebesar -10% YoY pada 1H23.

Menara Telekomunikasi

Kenaikan suku bunga yang tinggi dalam setahun terakhir meningkatkan beban bunga, sehingga menekan laba bersih perusahaan menara telekomunikasi yang memiliki porsi besar utang dengan floating rate.

IHSG sendiri terlihat terdampak oleh hasil rilis laporan keuangan 2Q23 yang tergolong lemah, dengan penurunan sebesar -1,9% dari level tertingginya di 6.966 pada 27 Juli 2023 atau ketika para emiten belum merilis laporan keuangan 2Q23. Dengan berakhirnya musim laporan keuangan 2Q23, kami menilai sudah tidak ada lagi hambatan pada IHSG dan market akan kembali fokus kepada outlook untuk 2H23 hingga 1H24. Beberapa katalis positif untuk IHSG adalah:

Potensi pemangkasan suku bunga setelah inflasi mulai melandai.

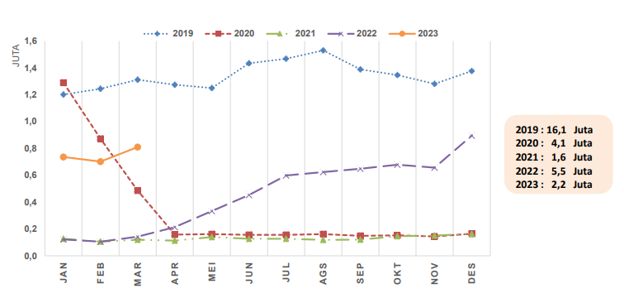

Potensi peningkatan aliran masuk dari dana asing (inflow) ke IHSG. Pada 7M23, inflow ke pasar saham hanya sebesar Rp19,2 T, lebih rendah dibandingkan pasar obligasi yang mencapai Rp84,1 T.

Potensi kenaikan konsumsi dari pembelanjaan kampanye pemilu.

________________

Penulis:

Edi Chandren, Investment Analyst Lead

Editor:

Aulia Rahman Nugraha, Sr. Investment Journalist

Michael Owen Kohana, Investment Analyst

Hendriko Gani, Investment Analyst

Anggaraksa Arismunandar, Investment Analyst

Bayu Santoso, Investment Analyst

Copyright 2023 Stockbit, all rights reserved.

Disclaimer:

Semua konten dalam artikel ini dibuat untuk tujuan informasional dan bukan merupakan rekomendasi untuk membeli/menjual saham tertentu. Always do your own research.

PT Stockbit Sekuritas Digital (“Stockbit”), Perusahaan efek yang berizin dan diawasi oleh Otoritas Jasa Keuangan.

Selanjutnya, semua keputusan investasi nasabah mengandung risiko dan adanya kemungkinan kerugian atas investasi tersebut. Seluruh risiko investasi bukan merupakan tanggung jawab Stockbit melainkan menjadi tanggung jawab masing-masing nasabah.

Domain resmi Stockbit adalah “https://stockbit.com/” dan semua informasi yang dikirimkan oleh kami akan menggunakan platform resmi aplikasi Stockbit dan/atau alamat email yang diakhiri “@Stockbit.com” Semua pemberian Informasi Rahasia kepada pihak-pihak yang mengatasnamakan Stockbit namun tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit merupakan tanggung jawab pribadi pihak pemilik Informasi Rahasia dan kami tidak bertanggung jawab atas setiap penyalahgunaan Informasi Rahasia yang dilakukan oleh pihak-pihak yang mengatasnamakan Stockbit yang tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit.

.png)