👋 Stockbitor!

Kami mengestimasikan laba bersih ARCI naik lebih dari 3x lipat pada FY24.

Kenaikan laba didorong oleh proyeksi kenaikan harga emas (+3,2% YoY) dan pemulihan pit Araren (estimasi ~40–50% dari total produksi)

Valuasi P/E 2024F ARCI di 6,94x, lebih rendah dari rata-rata peers global (15,58x)

ARCI memiliki prospek pertumbuhan dan valuasi yang menarik, serta juga berpotensi mendapatkan katalis tambahan seperti rumor divestasi dengan valuasi premium oleh pemegang saham pengendali. Kami memproyeksikan laba bersih ARCI dapat melonjak +438,5% YoY pada 2024, didorong oleh dua faktor utama: prospek kenaikan harga emas dan peningkatan produksi dari pemulihan pit Araren.

Seperti yang ditunjukan oleh polling Reuters, konsensus memandang komoditas emas akan bullish pada 2024 dengan harga rata-rata diperkirakan naik +3,2% YoY ke level US$1.986/troy ounce. Kenaikan harga emas ini akan meningkatkan harga jual rata-rata (ASP) ARCI, yang berpotensi meningkatkan margin keuntungan.

Selain kenaikan harga emas, ARCI juga akan diuntungkan dari peningkatan produksi setelah pemulihan pit Araren. Pit ini – yang menyumbang sekitar 40–50% dari total produksi ARCI – sempat mengalami kerusakan pada awal 2022 sehingga menurunkan volume dan margin perusahaan.

Mempertimbangkan pemulihan pit Araren dan kenaikan harga emas yang diharapkan pada 2024, kami berasumsi volume penjualan ARCI pada FY24E bisa mencapai 180 koz (+53,4% dari realisasi FY22) dan margin laba kotor menjadi 44,1% (vs. 27,5% pada FY22). Akibatnya, kami mengestimasi laba bersih per saham (EPS) ARCI bisa mencapai US$0,0032/saham, atau sekitar Rp51,3/saham (+438,5% YoY).

Proyeksi EPS ini mengimplikasikan bahwa Rasio P/E Forward ARCI pada FY24 akan mencapai 6,94x, lebih rendah dari rata-rata global peers-nya di 15,58x. Jika saham ARCI mengalami re-rating ke Rasio P/E Forward rata-rata emiten emas global di 15,58x, maka harga wajarnya bisa mencapai Rp800/saham, yang menunjukkan potensi upside sebesar +127% dari harga per 22 November 2023.

Di sisi lain, beberapa risiko yang perlu diperhatikan investor dari saham ARCI antara lain: keterlambatan pemulihan pit Araren dan potensi penurunan harga emas akibat kenaikan suku bunga bank sentral global, terutama oleh The Fed.

Outlook Bullish Harga Emas Berpotensi Meningkatkan Kinerja ARCI

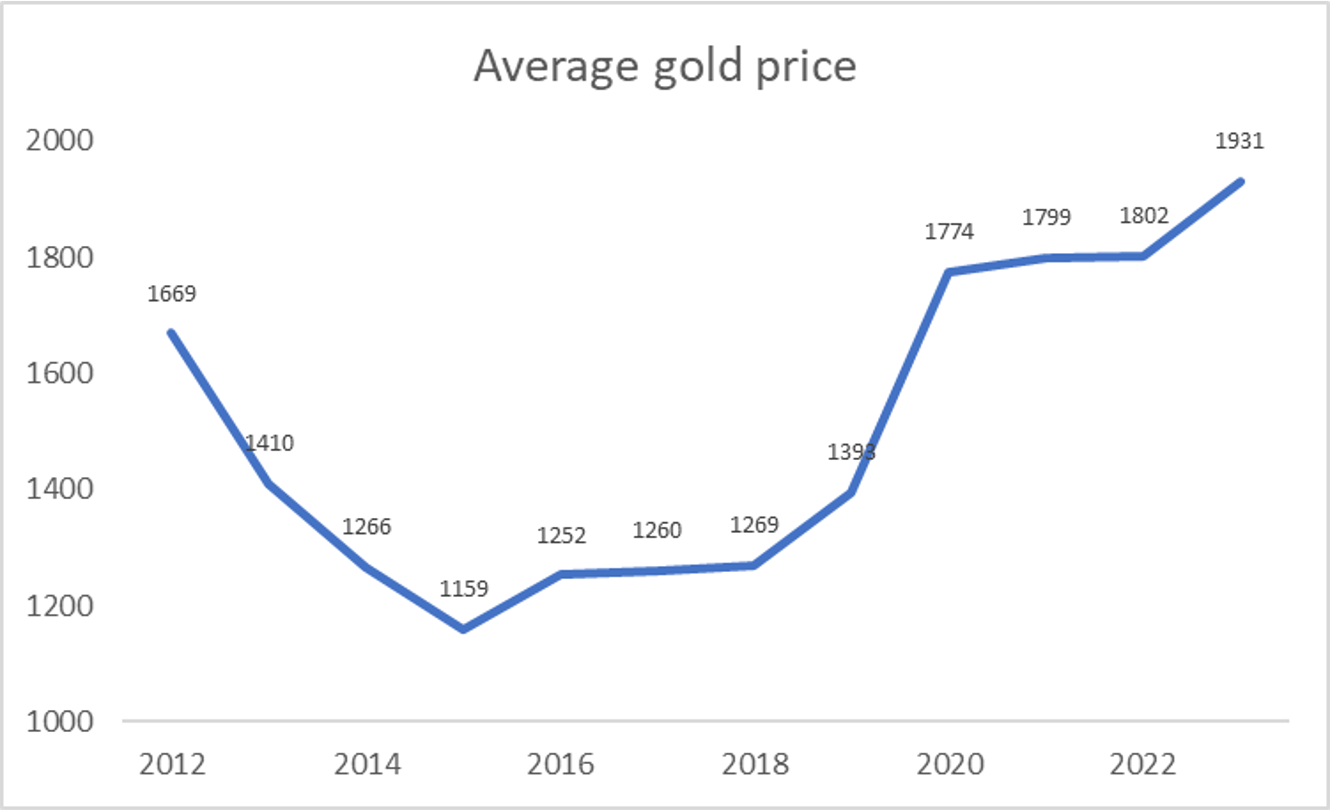

Sebagai emiten produsen emas, kinerja $ARCI bergantung kepada pergerakan harga emas dunia. Per September 2023, harga emas telah naik +24% YoY dan sempat mencapai level all time high pada 2023 di level US$2.080/troy ounce pada Mei 2023.

Meskipun saat ini harga emas masih berada di kisaran US$2.000/troy ounce, rata-rata harga emas telah meningkat sebesar +11% dibandingkan rata-rata harga tahun 2022. Selain itu, emas juga kembali berhasil mencatatkan rata-rata harga tahunan tertinggi sepanjang masa pada 2023.

Deskripsi: Rata-rata harga emas secara tahunan pada 1969–7 Nov 2023.

Sumber: Macrotrends.net, Stockbit analysis

Kenaikan harga emas diprediksi masih dapat berlanjut seiring dengan potensi pelonggaran kebijakan moneter di seluruh dunia. Selain itu, potensi kenaikan harga emas ke depan juga didukung oleh antisipasi beberapa institusi keuangan – termasuk bank sentral di seluruh dunia – terhadap ketidakpastian global akibat konflik yang terjadi di Timur Tengah dan Rusia-Ukraina.

Berdasarkan World Gold Council, bank sentral global telah membeli 1.082 ton emas pada 2022, yang menandai level tertinggi dalam 73 tahun terakhir. Pembelian emas oleh bank sentral di seluruh dunia terus berlanjut pada 2023, dengan realisasi per 9M23 mencapai 800 ton emas. Pada 3Q23 sendiri, bank sentral global membeli 337 ton emas, yang menandai pembelian tertinggi kedua sepanjang masa pada kuartal ketiga setiap tahun dan hanya berada di belakang realisasi 3Q22 di 459 ton.

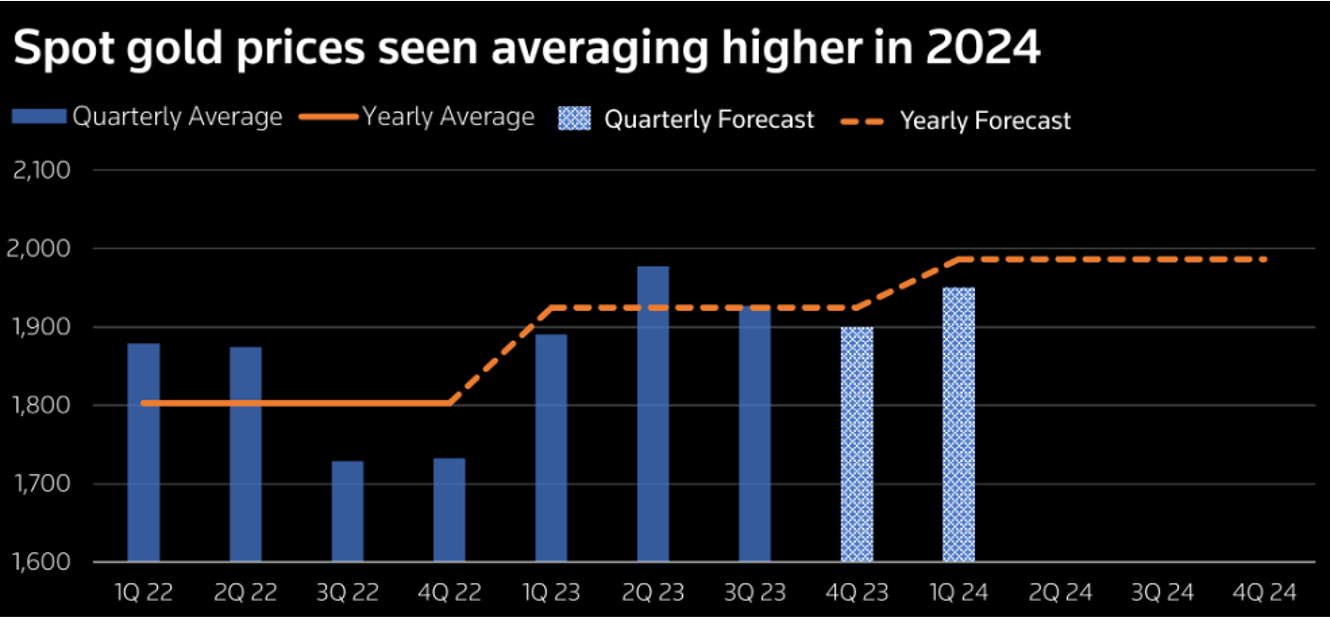

Berdasarkan polling yang diadakan oleh Reuters pada Oktober 2023, konsensus memprediksi bahwa harga emas masih akan mengalami kesulitan untuk menembus level US$2.000/troy ounce dalam jangka pendek. Namun, harga emas berpotensi meningkat ke atas level US$2.000/troy ounce ketika bank sentral, terutama The Fed, melakukan pelonggaran moneter. Konsensus yang terdiri dari 30 analis dan trader tersebut juga memprediksi bahwa rata-rata harga emas pada 2024 dapat menguat hingga US$1.986/troy ounce, atau naik +3,2% YoY dari rata-rata harga emas tahunan pada 2023 di level US$1.925/troy ounce.

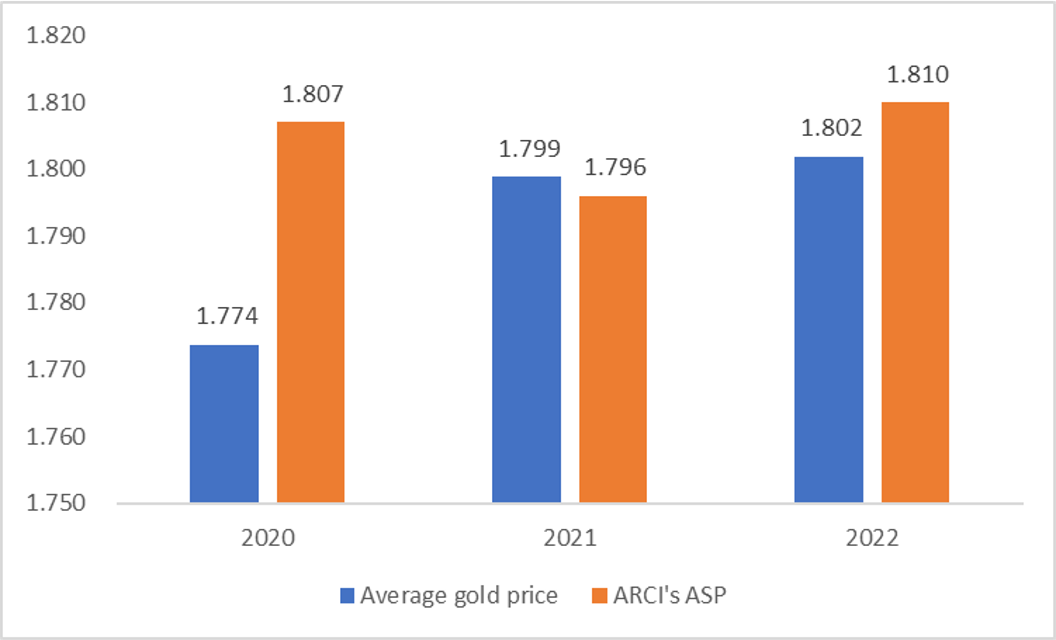

Deskripsi: Rata-rata harga emas global 1Q22–1Q24F.Sumber: Reuters, Stockbit analysisKenaikan rata-rata harga emas secara tahunan ini, serta potensi peningkatan yang masih berpotensi berlanjut ke depan, dapat menguntungkan ARCI yang beroperasi sebagai salah satu emiten penambang emas. ARCI berpotensi mengalami kenaikan harga jual rata-rata (ASP) seiring dengan kenaikan harga emas dunia. Jika melihat data operasional ARCI sejak 2020, ASP perseroan memiliki korelasi positif yang cukup besar jika dibandingkan dengan pergerakan harga emas dunia.

Deskripsi: Rata-rata harga emas global vs. ASP ARCI pada 2020–2022.Sumber: Macrotrends.net, company filings, Stockbit analysisPotensi Kenaikan Produksi dari Pemulihan Pit Araren

Pada 2022, ARCI mengalami penurunan produksi emas akibat bencana alam yang terjadi di salah satu pit milik perseroan, yakni pit Araren. Walaupun jumlah bijih (ore) yang diproses mengalami kenaikan sebesar +5,85% YoY, rata-rata kandungan kadar emas (gold head) yang lebih rendah dari tahun sebelumnya membuat ARCI mengalami penurunan volume produksi sebesar -42,85% YoY dari 194,4 koz pada 2021 menjadi 111,1 koz pada 2022, dengan volume penjualan mengalami penurunan sebesar -37,6% YoY ke level 117,3 koz.

Pit Araren sendiri merupakan salah satu pit terbesar yang dimiliki oleh ARCI, dengan estimasi kontribusi sekitar 40–50% dari total produksi perseroan. Sehingga, penurunan produksi yang berasal dari pit Araren sangat berdampak bagi realisasi produksi emas perseroan.

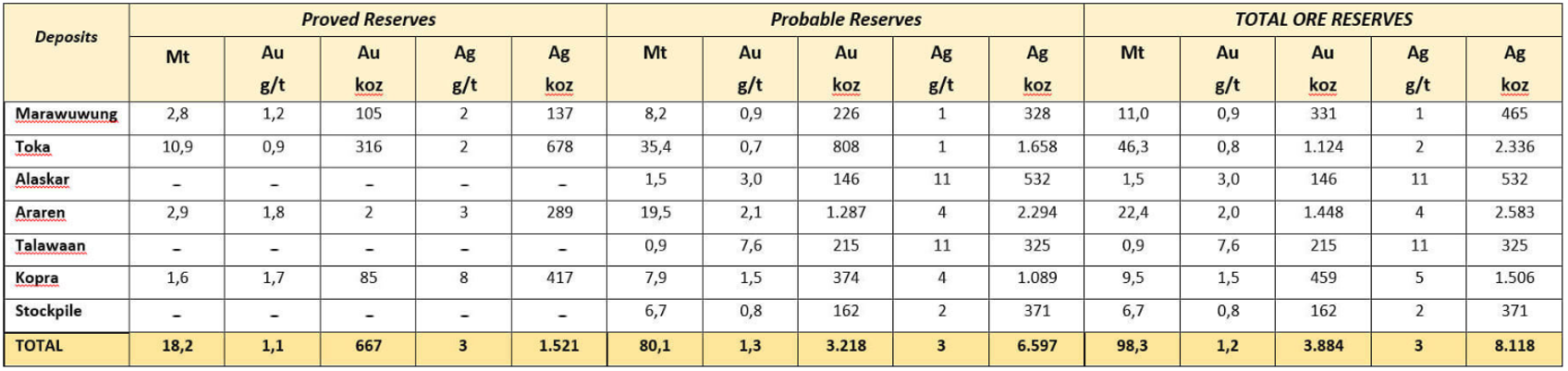

Berdasarkan laporan cadangan per 31 Desember 2020, pit Araren memiliki 22 juta metric ton bijih dengan rata-rata gold head sebesar 2 gram/ton, lebih tinggi dari rata-rata gold head keseluruhan cadangan ARCI yang berada di level 1,23 gram/ton. Dibandingkan dengan pit aktif ARCI lainnya – seperti Marawuwung, Toka, dan Kopra – Araren merupakan pit aktif ARCI yang memiliki gold head terbesar.

Deskripsi: Breakdown cadangan bijih ARCI per 31 Desember 2020.

Sumber: Situs web ARCISelain penurunan jumlah produksi yang menyebabkan penurunan pendapatan, ARCI juga mengalami pembengkakan biaya yang disebabkan oleh meningkatnya cash cost per koz (+11,0% YoY), serta biaya lain-lain (+696% YoY) akibat adanya biaya remediasi dari pit Araren sebesar US$11 juta. Penurunan pendapatan yang dikombinasikan dengan peningkatan biaya menyebabkan tertekannya margin laba bersih (NPM) ARCI ke level 6,7% pada FY22 (vs. FY21: 21,7%). Adapun selama 9M23, NPM cenderung stabil di kisaran 6,3%.

Berdasarkan keterangan manajemen dalam laporan tahunan FY22, ARCI berhasil menjalankan remediasi pit Araren yang terkena dampak bencana alam, serta membawa pit tersebut kembali beroperasi pada akhir 2022. Pada 2023, manajemen tengah melanjutkan remediasi pit Araren sehingga akan dapat beroperasi secara penuh ke depannya. Namun, tidak dijelaskan berapa lama waktu yang diperlukan agar araren dapat beroperasi penuh.

Dengan memperhitungkan pemulihan pit Araren dan prospek kenaikan harga emas pada 2024, kami mencoba melakukan analisis terhadap potensi kinerja ARCI ke depan. Menggunakan asumsi volume penjualan sebesar 180 koz dan ASP sebesar US$1.986/koz, ARCI berpotensi membukukan penjualan sebesar US$357,5 juta pada FY24. Kemudian, dengan asumsi volume produksi sebesar 200 koz dan cash cost sebesar US$1.000/koz, margin laba kotor (GPM) ARCI berpotensi naik ke level 44,1%, sehingga laba kotor perseroan dapat mencapai US$157,5 juta.

Atas dasar perhitungan tersebut, kami mencapai perhitungan laba bersih per saham (EPS) ARCI di level US$0,0032/saham atau ~Rp51,3/saham dengan kurs Rp15.800 per dolar AS. Jumlah EPS tersebut mengimplikasikan P/E Ratio Forward ARCI pada FY24 di level 6,94x, lebih rendah dari rata-rata peers global di level 15,58x. Jika menggunakan rata-rata emiten emas global sebesar 15,58x, maka harga wajar ARCI berpotensi mencapai Rp800/saham.

Deskripsi: Perbandingan P/E emiten emas global.

Source: Stockbit analysisRumor Divestasi: ARCI Menarik Secara Valuasi Aset

Pada Oktober 2023, Bloomberg melaporkan bahwa grup Rajawali berencana mendivestasikan kepemilikannya di ARCI dengan valuasi yang premium. Seiring munculnya kabar tersebut, media di dalam negeri merumorkan bahwa United Tractors ($UNTR) akan menjadi pembeli saham ARCI. Isu tersebut telah dibantah oleh UNTR. Di sisi lain, rilis pers dari ARCI yang bernada netral menimbulkan spekulasi bahwa ada potensi bahwa ARCI akan diakuisisi oleh investor baru. Lantas, seberapa menarik kah ARCI untuk diakuisisi?

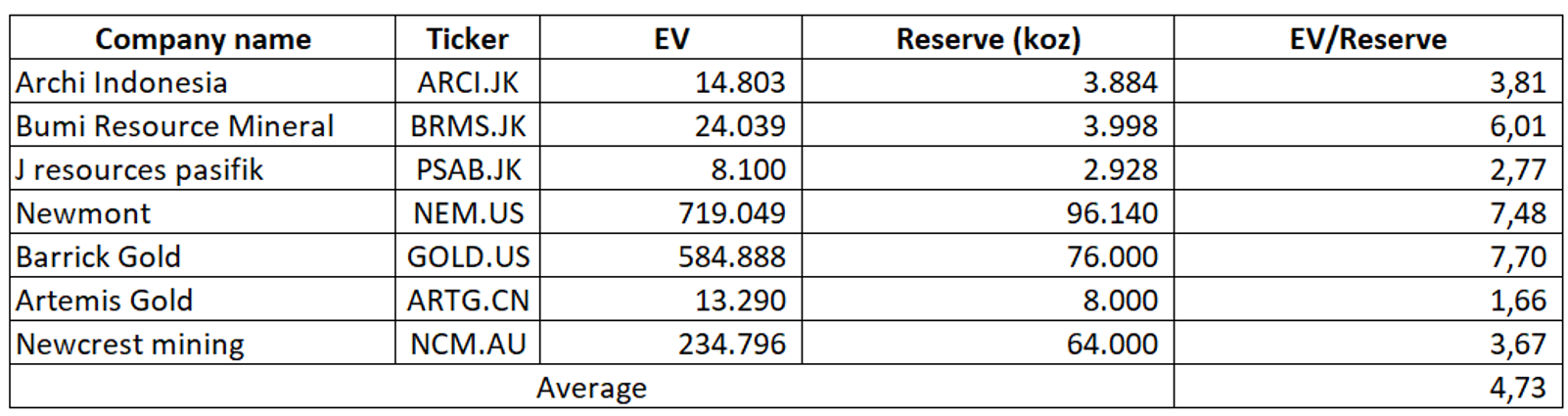

Untuk menjawab pertanyaan tersebut, kami mencoba membandingkan data pertambangan milik ARCI dan emiten-emiten pertambangan emas di Indonesia. Kami menggunakan matriks EV/Reserve yang menggambarkan seberapa mahal atau murah emiten-emiten tersebut diperdagangkan jika dibandingkan dengan cadangan (reserve) yang mereka miliki.

Deskripsi: Perbandingan jumlah reserves, resources, dan gold head emiten tambang emas di Indonesia.

Sumber: Keterbukaan informasi, Stockbit analysisKami menemukan bahwa ARCI termasuk dalam emiten pertambangan emas dengan jumlah cadangan terbesar bersama Bumi Resources Minerals ($BRMS). Namun, jumlah sumber daya (resources) ARCI merupakan yang paling kecil jika dibandingkan dengan emiten lainnya. Jumlah sumber daya ARCI yang lebih rendah disebabkan oleh masih terdapat wilayah kerja di koridor barat dan tengah yang belum di eksplorasi oleh perseroan.

Kami juga menelisik seberapa menarik ARCI jika dibandingkan emiten pure play gold lainnya dengan mengkomparasikan EV/Reserve dari beberapa emiten global.

Deskripsi: Perbandingan EV/Reserve emiten pertambangan emas global per 22 November 2023.Sumber: Bloomberg, Stockbit analysisDari tiga emiten pure play gold miners di Indonesia – yakni ARCI, BRMS, dan J Resources Asia Pasifik ($PSAB) – kita dapat dilihat bahwa ARCI diperdagangkan pada EV/Reserve di kisaran 3,81x dan tidak jauh berbeda dengan PSAB, sementara BRMS diperdagangkan dengan valuasi yang cukup premium di 6,01x. Sementara itu, jika dibandingkan dengan empat emiten global lainnya, valuasi EV/Reserve ARCI juga cenderung masih berada di bawah rata-rata global yang mencapai 4,73x.

Dengan valuasi yang cukup rendah, jumlah cadangan dan sumber daya yang cukup besar, serta gold head yang tinggi, kami merasa bahwa potensi terjadinya akuisisi ARCI di harga yang lebih tinggi mungkin terjadi.

Sebelum isu divestasi ARCI muncul, grup Rajawali sendiri baru-baru ini telah mendivestasikan salah satu asetnya, yakni Golden Eagle Energy ($SMMT), kepada Geo Energy Resources Limited (SGX: RE4) dengan nilai transaksi mencapai US$154,1 juta atau setara US$0,08/saham (~Rp1.274/lembar saham).

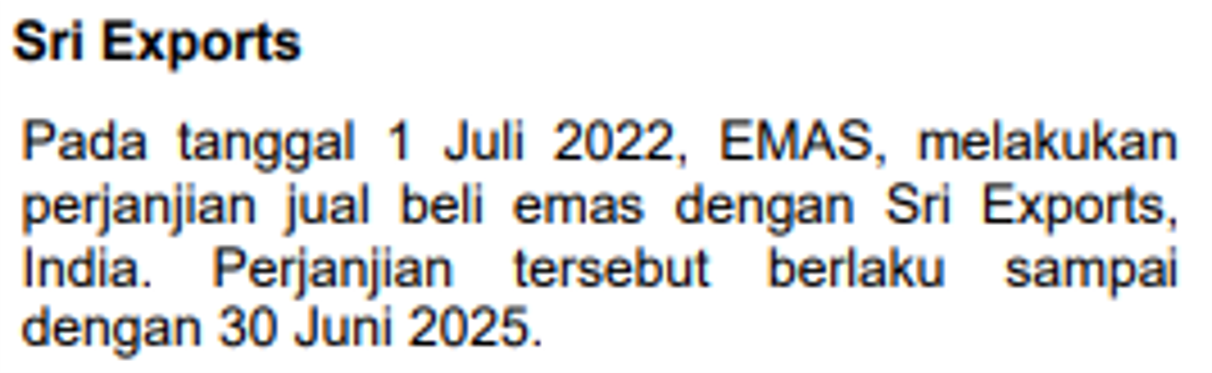

Potensi Peningkatan Margin dari Kontrak Penjualan dengan Sri Exports

Pada 1 Juli 2022, salah satu anak usaha ARCI, Elang Mulia Abadi Sempurna (EMAS), mengadakan perjanjian jual beli emas dengan perusahaan asal India, Sri Exports, yang berlaku hingga 30 Juni 2025. EMAS sendiri merupakan joint venture bersama PT Royal Raffles Capital, di mana kepemilikan ARCI di EMAS mencapai 51%.

Perjanjian ekspor dengan Sri Exports berpotensi meningkatkan NPM ARCI ke depannya. Sebab, penjualan emas batangan memberikan margin keuntungan yang lebih tinggi bagi ARCI jika dibandingkan dengan penjualan dore bullion.

Pada skenario base-case kami, kami tidak memperhitungkan kontribusi dari ekspor.

Deskripsi: Penjelasan perjanjian penting terkait kontrak penjualan ARCI dengan Sri Exports.Sumber: Laporan keuangan ARCIRisiko

Salah satu risiko yang perlu diperhatikan oleh investor dari ARCI adalah potensi terhambatnya pemulihan pit Araren. Hal ini berpotensi menyebabkan rendahnya produksi emas ARCI, serta terus tingginya cash cost yang dibutuhkan perseroan untuk menambah emas. Akibatnya, laba bersih ARCI akan cenderung rendah dan membuat valuasi ARCI menjadi mahal.

Selain itu, investor juga perlu waspada terhadap potensi kebijakan suku bunga tinggi dalam jangka waktu yang lebih lama (higher for longer) dari yang diperkirakan, apalagi jika suku bunga kembali dinaikkan oleh bank sentral global, terutama The Fed. Jika hal tersebut terjadi, terdapat potensi inflow ke dolar AS, serta pelemahan harga emas yang merupakan counter asset dari dolar AS.

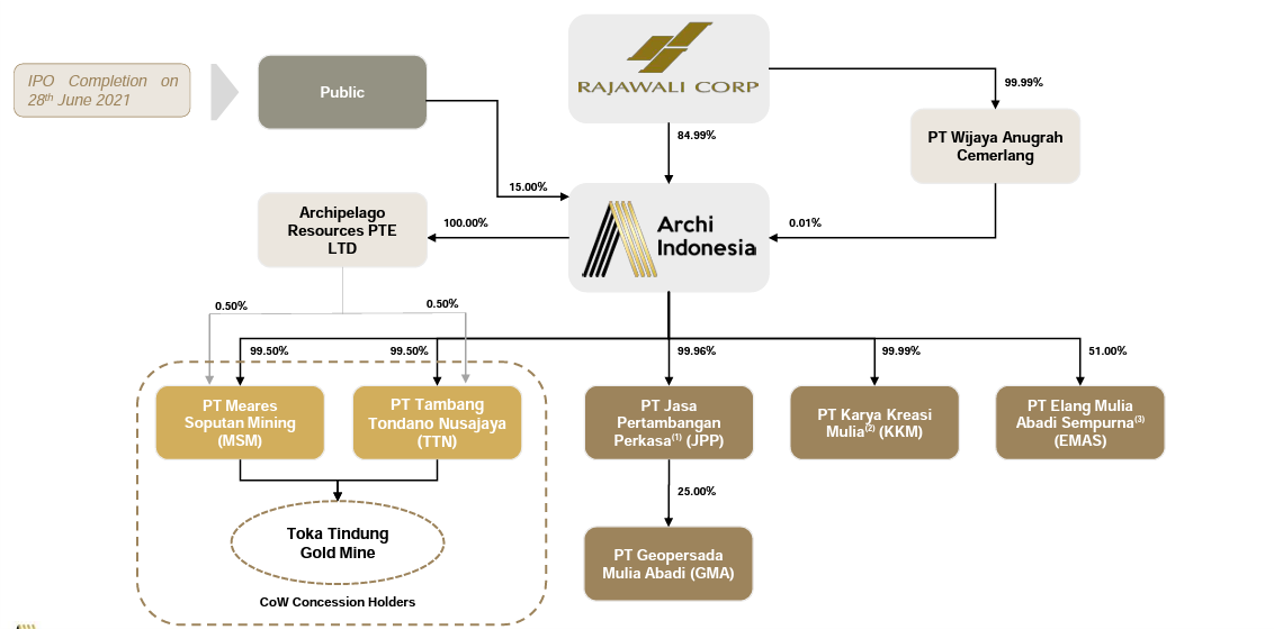

Sekilas tentang ARCI

Archi Indonesia ($ARCI) merupakan salah satu emiten tambang emas terintegrasi terbesar di Indonesia dan Asia Tenggara yang didirikan pada 2010 dan IPO pada 2021. ARCI memiliki dua segmen usaha, yakni pertambangan emas dan pengolahan emas. Selain itu, perseroan juga memiliki kepemilikan minoritas pada anak usaha bernama PT Geopersada Mulia Abadi (GMA) yang bergerak di bidang jasa pertambangan.

ARCI menjalankan usaha di segmen penambangan emas melalui 2 anak usahanya, yakni PT Tambang Tondano Nusajaya (TTN) dan PT Meares Soputan Mining (MSM). ARCI mengoperasikan tambang seluas 39.817 hektar di kawasan Toka Tindung, Minahasa Utara, Sulawesi Utara. Per 31 Desember 2020, Sumber Daya Mineral (resource) di Tambang Emas Toka Tindung mencapai 5.529 koz dengan 10.953 koz perak. Sementara itu, jumlah cadangan (reserve) berjumlah 3.884 koz dengan 8.118 koz perak.

Sementara itu, pada segmen pengolahan emas, ARCI beroperasi melalui joint venture bernama PT Elang Mulia Abadi Sempurna (EMAS). Joint venture tersebut didirikan oleh ARCI dan PT Royal Raffles Capital, dengan kepemilikan ARCI di EMAS sebesar 51%.

________________

Penulis:

Hendriko Gani, Investment Analyst

Editor:

Edi Chandren, Investment Analyst Lead

Aulia Rahman Nugraha, Sr. Investment Journalist

Copyright 2023 Stockbit, all rights reserved.

Disclaimer:

Semua konten dalam artikel ini dibuat untuk tujuan informasional dan bukan merupakan rekomendasi untuk membeli/menjual saham tertentu. Always do your own research.

Informasi ini dimiliki oleh PT Stockbit Sekuritas Digital (“Stockbit”), Perusahaan efek yang berizin dan diawasi oleh Otoritas Jasa Keuangan.

Selanjutnya, semua keputusan investasi nasabah mengandung risiko dan adanya kemungkinan kerugian atas investasi tersebut. Seluruh risiko investasi bukan merupakan tanggung jawab Stockbit melainkan menjadi tanggung jawab masing-masing nasabah.

Domain resmi Stockbit adalah “https://stockbit.com/” dan semua informasi yang dikirimkan oleh kami akan menggunakan platform resmi aplikasi Stockbit dan/atau alamat email yang diakhiri “@Stockbit.com” Semua pemberian Informasi Rahasia kepada pihak-pihak yang mengatasnamakan Stockbit namun tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit merupakan tanggung jawab pribadi pihak pemilik Informasi Rahasia dan kami tidak bertanggung jawab atas setiap penyalahgunaan Informasi Rahasia yang dilakukan oleh pihak-pihak yang mengatasnamakan Stockbit yang tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit.

.png)

.png)

.png)

.png)