Penulis: Rahmanto Tyas Raharja | Editor: Aulia Rahman Nugraha, Edi Chandren

Published date: 11/12/2023

Wacana peningkatan batas modal minimum berpotensi menyebabkan konsolidasi industri asuransi.

Konsolidasi industri dapat menjadi katalis pendorong harga saham emiten asuransi.

Top pick kami: JMAS, MTWI, AHAP

Executive Summary

Jika diimplementasikan, rencana peningkatan batas modal minimum bagi perusahaan asuransi di Indonesia (mulai 2026) dapat menyebabkan konsolidasi industri, sehingga berpotensi menimbulkan aksi korporasi ke depannya seperti rights issue, private placement, hingga merger dan akuisisi.

Berkaca pada kebijakan serupa yang terjadi di industri perbankan, kami menilai sentimen peningkatan batas modal minimum dapat menjadi katalis dan berpotensi mendorong harga saham emiten-emiten asuransi pada 2024-2025.

Kami menilai emiten asuransi small-cap dengan ekuitas di bawah Rp500 M memiliki potensi dan urgensi terbesar untuk melakukan aksi korporasi demi dapat mematuhi batas modal minimum.

Top pick kami adalah: JMAS, MTWI, AHAP

Risiko datang dari kepastian mengenai pelaksanaan rencana ini, likuiditas perdagangan emiten asuransi small-cap yang cenderung tidak likuid, dan tren bullish harga saham seperti di industri perbankan pada 2020–2022 juga mungkin tidak terjadi pada industri asuransi.

Sekilas Rencana Peningkatan Batas Modal Minimum Industri Asuransi dan Implikasinya

Pada Juni 2023, Otoritas Jasa Keuangan (OJK) mengumumkan wacana untuk meningkatkan batas modal minimum bagi perusahaan asuransi dan reasuransi, baik konvensional maupun syariah. Peningkatan tersebut rencananya akan dilakukan secara bertahap mulai 2026 hingga 2028.

Deskripsi: Perbandingan antara antara ketentuan modal disetor minimum pendirian perusahaan asuransi saat ini dan rencana perubahan modal minimum industri asuransi.Sumber: POJK No.67/POJK.05/2016 dan saduran dari berbagai mediaDeputi Komisioner Bidang Pengawasan Perasuransian, Penjaminan, dan Dana Pensiun OJK, Iwan Pasila, mengatakan bahwa OJK akan menggunakan ekuitas sebagai basis untuk menentukan modal minimum bagi perusahaan asuransi existing.

Di sisi lain, Kepala Eksekutif Pengawas Perasuransian, Lembaga Penjamin dan Dana Pensiun OJK, Ogi Prastomiyono, mengatakan bahwa ketentuan untuk modal minimum perusahaan asuransi yang baru berdiri akan lebih besar. Berikut adalah syarat modal disetor minimum perusahaan asuransi yang baru berdiri:

Asuransi konvensional: Rp1 T

Asuransi syariah: Rp500 M

Reasuransi konvensional: Rp2 T

Reasuransi syariah: Rp1 T

Stockbit Pro Insights: Berdasarkan perbedaan di atas, perhitungan modal dari perusahaan asuransi existing akan mengikutsertakan seluruh akun di neraca ekuitas, sementara perhitungan modal bagi perusahaan asuransi baru akan berdasarkan modal disetor. Hal ini mengimplikasikan peningkatan barriers to entry bagi pemain baru yang ingin mendirikan perusahaan asuransi. Sebab, perusahaan baru harus langsung menyiapkan modal minimum setara dengan minimum modal yang direncanakan pada 2028, sementara peningkatan modal minimum perusahaan asuransi existing dilaksanakan secara bertahap.

Pengelompokan Berdasar Modal: KPPE hingga KUPA

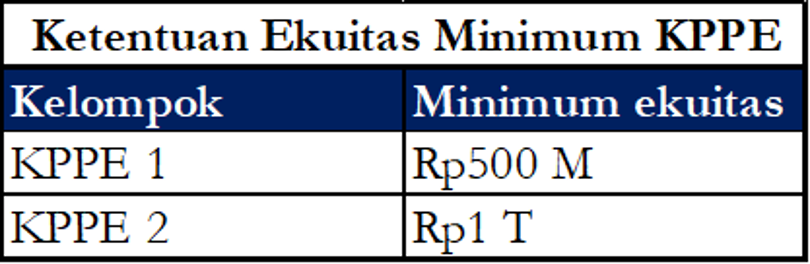

Sejalan dengan rencana peningkatan batas modal minimum, OJK juga berencana mengelompokan perusahaan asuransi menjadi dua klasifikasi kelas berdasarkan besaran modal, yakni Kelompok Perusahaan Perasuransian berdasarkan Ekuitas (KPPE) 1 dan 2. Peraturan mengenai klasifikasi ini direncanakan terbit pada 4Q23.

Deskripsi: Tabel ekuitas minimum yang wajib dipenuhi perusahaan asuransi berdasarkan kelompoknya paling lambat pada akhir 2028.

Perbedaan perusahaan asuransi KPPE 1 dan 2 adalah izin penjualan produknya. KPPE 2 diperkenankan untuk menjual produk yang lebih kompleks, sementara KPPE 1 yang memiliki modal lebih rendah hanya diizinkan untuk menjual produk yang lebih simpel.

OJK juga berencana mengklasifikasikan perusahaan asuransi atau reasuransi yang belum dapat memenuhi modal minimum hingga tenggat waktu yang telah ditentukan ke dalam Kelompok Usaha Perasuransian (KUPA). KUPA menjadi alternatif bagi perusahaan asuransi atau reasuransi yang tidak dapat memenuhi persyaratan ekuitas minimum hingga akhir 2028.

Perusahaan yang tidak mampu memenuhi ekuitas minimum sebagai KPPE 1 dapat menjadi perusahaan anak dalam KUPA. KUPA nantinya dipimpin oleh satu perusahaan asuransi atau reasuransi yang termasuk dalam KPPE 2.

Selain itu, berdasarkan Roadmap Perasuransian Indonesia 2023–2027 dari OJK, pemerintah telah menetapkan sejumlah kebijakan yang dapat mendorong konsolidasi industri asuransi, seperti peraturan kepemilikan tunggal (single presence policy) dan peningkatan persyaratan permodalan minimum perusahaan. Hal lain yang dapat diperhatikan adalah POJK No. 11 Tahun 2023 yang mewajibkan spin-off unit usaha syariah atau perusahaan asuransi syariah selambat-lambatnya pada 31 Desember 2026.

Berkaca dari Kejadian Serupa di Perbankan: History Repeats Itself?

Stockbit Pro Insights: Ketentuan kenaikan modal minimum juga sebelumnya terjadi di industri perbankan pada 2020–2021 dan menyebabkan banyak konsolidasi perusahaan perbankan. Berkaca dari hal tersebut, kami melihat ketentuan modal minimum di industri asuransi juga berpotensi mendorong konsolidasi serta aksi korporasi ke depannya seperti rights issue, private placement, hingga merger dan akuisisi seperti yang terjadi pada industri perbankan sebelumnya.

Pengelompokan berdasarkan modal dapat memengaruhi peta bisnis industri asuransi, di mana kebijakan ini dapat membatasi ruang gerak penjualan bagi perusahaan asuransi bermodal sedikit.

Kami melihat wacana pengelompokan tersebut serupa dengan klasifikasi Kelompok Usaha Berdasarkan Modal Inti (KBMI) yang telah diterapkan di industri perbankan melalui POJK No.12/2021. Melalui klasifikasi tersebut, semakin tinggi kategori KBMI suatu bank, maka semakin kompleks pula produk yang dapat dijual oleh bank tersebut.

Selain itu, skema pengelompokan KUPA akan mirip seperti Kelompok Usaha Bank (KUB) di industri perbankan, di mana Bank Pembangunan Daerah (BPD) yang tidak mampu memenuhi batas modal minimum berkonsolidasi membentuk Kelompok Usaha Bank (KUB).

Kami juga menilai POJK yang mewajibkan pemisahan UUS perusahaan asuransi juga serupa dengan yang telah terjadi di perbankan, yang juga telah mendorong terjadinya aksi korporasi baik spin-off independen hingga merger dan akuisisi. Kami menilai hal ini juga dapat terjadi di industri asuransi.

Why Now?

Meski baru diimplementasikan dalam 3 tahun ke depan (2026), kami menilai bahwa sentimen dari rencana peningkatan modal minimum berpotensi mendorong pergerakan harga saham emiten asuransi dalam waktu dekat, yakni pada 2024–2025. Penilaian kami didasarkan oleh sentimen serupa yang terjadi di sektor perbankan, di mana saham emiten bank mengalami bullish pada 1–2 tahun sebelum deadline peningkatan batas modal minimum.

Sebagai pengingat, OJK mulai mengatur peningkatan batas modal minimum bagi perbankan pada 2020, dengan tenggat waktu selama 2 tahun hingga 2022. Saat itu, bank umum perlu memenuhi syarat modal minimum yang dinaikkan secara bertahap dalam 3 tahun, menjadi 1 triliun rupiah pada akhir 2020, 2 triliun rupiah pada akhir 2021, dan 3 triliun rupiah pada akhir 2022.

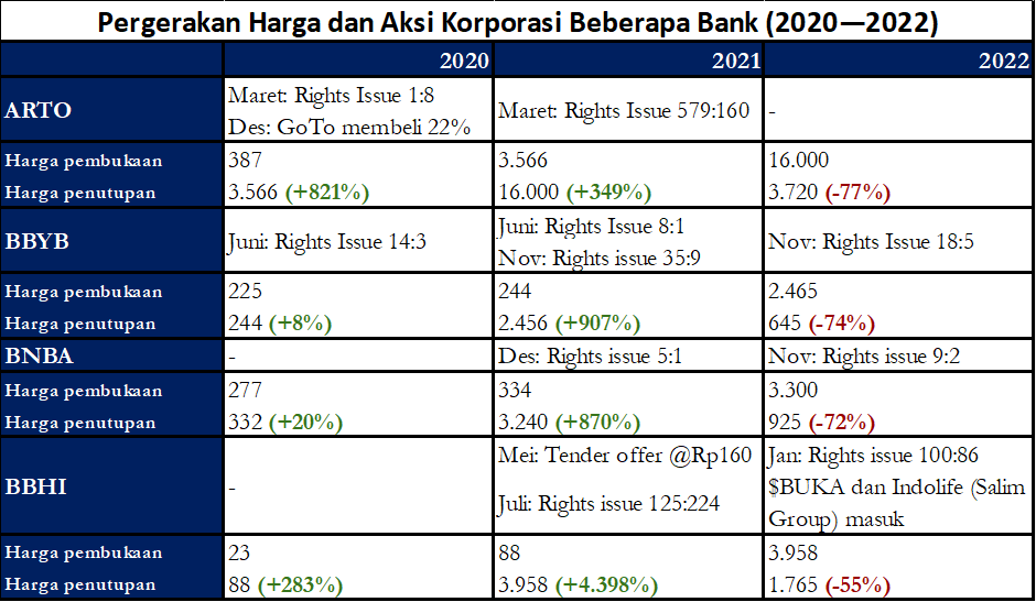

Berikut adalah sejumlah data mengenai jarak antara batas implementasi peningkatan batas modal minimum dengan pergerakan harga saham dan aksi korporasi yang dilakukan beberapa bank pada 2020–2022 (sejak diumumkan hingga batas pelaksanaan):

Deskripsi: Pergerakan harga saham dan aksi korporasi yang dilakukan beberapa bank pada 2020–2022 untuk memenuhi peningkatan batas modal minimum. Harga saham adalah harga dalam rupiah per lembar. Harga saham sudah disesuaikan dengan faktor rights issue.Sumber: Stockbit analysisSelain bank yang masuk di dalam tabel di atas, masih banyak kasus aksi korporasi yang dilakukan emiten perbankan pada 2020–2022, seperti akuisisi Bank Royal oleh $BBCA, akuisisi Bank Fama oleh $EMTK, hingga $AMRT masuk menjadi pemegang saham di $BANK.

Saat ini, kami juga melihat sudah ada ‘tanda-tanda’ aksi korporasi yang dilakukan oleh beberapa perusahaan asuransi di Indonesia:

Asuransi Tugu Pratama Indonesia ($TUGU) yang telah memulai proses pemisahan (spin-off) unit usaha syariah (UUS) milik perseroan dengan progres telah mencapai 60–70% dan ditargetkan rampung pada 1H24.

Perusahaan reasuransi grup Salim, Inare, telah menyiapkan penambahan modal pada 2024 hingga Rp300–400 M. Sebagai informasi, Asuransi Harta Aman Pratama ($AHAP) adalah emiten asuransi yang berelasi dengan Grup Salim.

PT Asuransi Allianz Utama Indonesia yang telah resmi melakukan spin-off unit usaha asuransi syariah menjadi PT Asuransi Allianz Life Syariah Indonesia.

Emiten Asuransi di BEI: Skenario Aksi Korporasi, hingga Potensinya

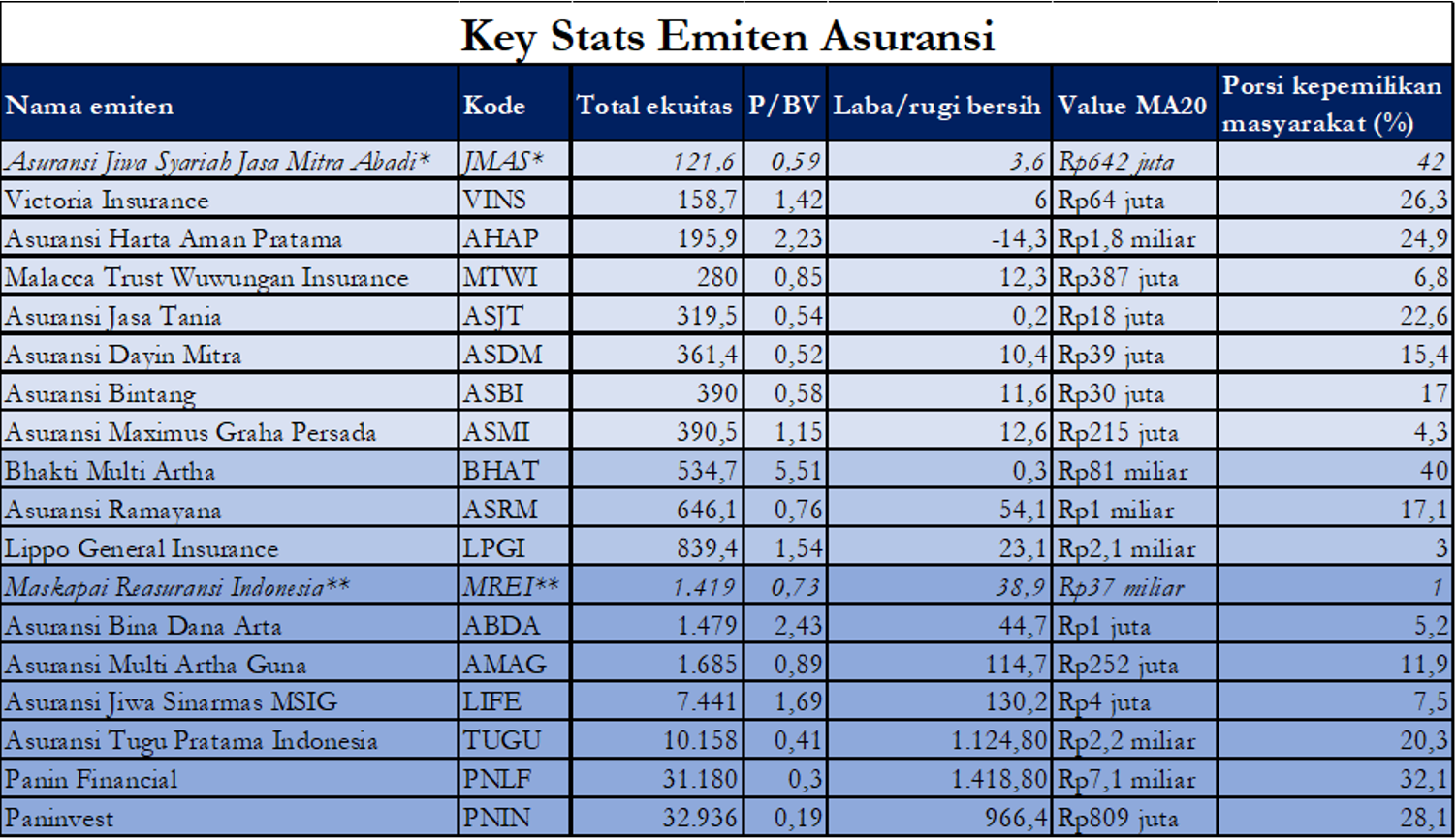

Saat ini, terdapat 18 emiten asuransi di BEI:

8 memiliki ekuitas di bawah Rp500 M

3 memiliki ekuitas antara Rp500 M–Rp1 T

7 memiliki ekuitas di atas Rp1 T

Berikut ini merupakan emiten di industri asuransi yang diurutkan berdasarkan besaran ekuitas:

Deskripsi: Key stats emiten asuransi di BEI

Sumber: Laporan keuangan masing-masing emiten per 9M23. Total ekuitas, laba/rugi bersih disajikan dalam miliaran rupiah. PBV (x), Value MA20 (rata-rata nilai transaksi harian 20 hari terakhir), dan porsi kepemilikan masyarakat (%) diambil berdasarkan data Stockbit per 08/12/2023.

* Perusahaan asuransi syariah

** Perusahaan reasuransiBerdasarkan ekuitasnya, kami menilai ada beberapa skenario yang dapat terjadi jika rencana peningkatan modal minimum ini diberlakukan. Selain itu, kami juga telah memilih saham yang berpotensi diuntungkan dari skenario tersebut melalui catatan ‘Top Pick’. Adapun top pick yang kami buat sudah memasukan faktor kemungkinan bagi emiten tersebut melakukan aksi korporasi, tingkat keunikan masing-masing emiten, serta porsi kepemilikan masyarakat.

1. Emiten asuransi dengan ekuitas di bawah Rp500 M

Emiten asuransi di dalam kategori ini memiliki potensi paling besar untuk melakukan aksi korporasi di dalam waktu dekat (hingga 2026), mengingat kepentingan mereka untuk meningkatkan ekuitas demi dapat mematuhi rencana batas modal minimum Rp500 M (atau Rp250 M untuk asuransi syariah) pada 2026. Selain itu, batas Rp500 M juga merupakan batas minimal untuk mereka dapat masuk ke dalam KPPE 1. Jika emiten asuransi di dalam kategori ini tidak memenuhi syarat batas modal minimum tersebut, maka mereka berpotensi digolongkan ke dalam KUPA.

Ada 2 skenario aksi korporasi bagi emiten di kategori ini:

Emiten asuransi yang memiliki valuasi murah, dalam hal ini lebih rendah dari nilai bukunya (PBV <1) memiliki potensi terbesar untuk melakukan aksi korporasi berupa private placement, merger, dan akuisisi. Dalam kasus merger dan akuisisi, kami menilai bahwa emiten di kategori ini berpotensi menjadi target merger maupun akuisisi dari perusahaan yang lebih besar, baik perusahaan asuransi ataupun pihak yang ingin masuk ke bisnis asuransi di Indonesia. Investor strategis juga berpotensi masuk melalui private placement dengan alasan yang sama.

Rights issue memiliki kemungkinan kecil mengingat valuasi pasar (harga saat ini) yang lebih rendah dari nilai bukunya. Namun, tidak menutup kemungkinan ada apresiasi harga pasar yang mengakibatkan valuasinya naik ke PBV di atas satu, yang jika terjadi, memperbesar kemungkinan emiten untuk membuka opsi melakukan rights issue.

Top pick: JMAS, MTWI, ASBIEmiten asuransi yang memiliki valuasi lebih tinggi (PBV >1), memiliki potensi untuk melakukan aksi korporasi baik rights issue, private placement, merger, dan akuisisi. Berbeda dengan emiten asuransi dengan PBV di bawah 1, pada kategori ini opsi rights issue terbuka karena valuasi yang dimiliki lebih tinggi dibandingkan nilai buku perusahaan. Dalam kasus merger dan akuisisi, kami melihat emiten pada golongan ini lebih berpotensi menjadi acquirer, dengan target merger dengan atau akuisisi emiten asuransi yang lebih kecil. Namun, tidak menutup kemungkinan emiten pada kategori ini menjadi target dari perusahaan asuransi yang lebih besar, atau perusahaan konglomerasi yang ingin masuk ke bisnis asuransi.

Top pick: AHAP, ASMI, VINS

2. Emiten asuransi dengan ekuitas antara Rp500 M–Rp1 T

Kasus pada emiten asuransi di dalam kategori ini sedikit berbeda dengan kategori sebelumnya. Emiten yang tergolong di dalam kategori ini sudah memenuhi rencana modal minimum 2026, dan juga sudah dapat masuk ke dalam KPPE 1. Namun, kami melihat adanya potensi emiten di kategori ini untuk melakukan aksi korporasi, yang disebabkan oleh 2 hal:

Memersiapkan batas minimum modal Rp1 T pada 2028

Meningkatkan kategori ke dalam KPPE 2 demi dapat menjual produk yang lebih kompleks.

Kami menilai bahwa emiten pada golongan ini memiliki peluang untuk melakukan rights issue dan private placement. Aksi korporasi merger dan akuisisi juga dapat dieksplorasi, meski memiliki kemungkinan lebih kecil dibanding emiten pada kategori sebelumnya.

Top pick: BHAT, LPGI, ASRM

3. Emiten asuransi dengan ekuitas di atas Rp1 T

Kami menilai, emiten asuransi dalam kategori ini tidak memiliki tekanan untuk melakukan aksi korporasi karena ekuitas yang mereka punya tidak hanya sudah memenuhi syarat batas modal minimum hingga 2028, tetapi juga sudah tergolong ke dalam KPPE 2 (tertinggi).

Namun, kami menilai emiten dengan ekuitas di atas Rp1 T masih memiliki kemungkinan untuk menggelar aksi korporasi berupa rights issue, private placement, hingga merger dan akuisisi. Menurut kami, emiten pada kategori ini dapat mengambil kesempatan dari peraturan peningkatan modal ini untuk melakukan ekspansi anorganik melalui merger dan akuisisi, dengan target perusahaan asuransi yang lebih kecil. Untuk mendapatkan dana guna melakukannya, rights issue dan private placement merupakan opsi yang dapat dipilih oleh emiten dalam kategori ini.

Top pick: LIFE, TUGU

Risiko: Peraturan hingga Likuiditas Perdagangan

Menurut kami, risiko datang dari:

Kepastian hukum mengenai rencana ini

Likuiditas perdagangan emiten asuransi, terutama small-cap, yang cenderung tidak likuid.

Kemungkinan emiten asuransi untuk memilih menjadi KUPA dibanding melakukan aksi korporasi guna memenuhi peraturan batas modal minimum

Selain risiko di atas, tren bullish harga saham seperti di industri perbankan pada 2020–2022 juga mungkin tidak terjadi pada industri asuransi, mengingat kondisi kedua industri tersebut tidak 100% sama. Hal ini terutama karena pada konsolidasi perbankan 2020-2022, terdapat katalis tambahan yaitu hot-nya pembentukan bank digital. Saat ini, kami belum melihat hype dengan level yang sama pada asuransi, asuransi digital, ataupun insurtech.

Asuransi ke Depannya: Peningkatan Kepercayaan melalui LPS

Salah satu regulasi yang dapat memengaruhi industri asuransi ke depannya adalah penerbitan UU No.4/2023 (UU P2SK) di mana terdapat Program Penjaminan Polis (PPP) oleh Lembaga Penjamin Simpanan (LPS). Nantinya, LPS berfungsi menjamin polis asuransi dan melakukan resolusi perusahaan asuransi dengan cara likuidasi. PPP akan mulai berlaku pada 2028, yakni 5 tahun sejak UU P2SK diundangkan, sama dengan rencana batas akhir peningkatan modal minimum asuransi.

Nantinya, LPS bersama OJK juga akan menetapkan tingkat kesehatan bagi perusahaan asuransi yang ikut penjaminan polis, di mana ada rencana penyesuaian ambang batas Risk Based Capital (RBC) yang saat ini 120% kemungkinan akan dinaikan.

Stockbit Pro Insights: Ke depannya, kami melihat roadmap regulasi di industri asuransi semakin mirip dengan industri perbankan. Meski belum terdapat detail teknis, kami melihat skema ini dapat meningkatkan tingkat kepercayaan masyarakat terhadap industri asuransi, sehingga berpotensi meningkatkan penetrasi masyarakat. Hal ini juga dapat meningkatkan kepercayaan masyarakat terhadap asuransi, mengingat beberapa kasus masalah keuangan hingga gagal bayar polis asuransi oleh beberapa perusahaan asuransi belakangan ini. Penjaminan polis asuransi oleh LPS pada industri asuransi ini serupa dengan penjaminan deposito yang dilakukan LPS pada industri perbankan. Rencana peningkatan RBC juga dapat mendorong industri asuransi untuk meningkatkan modal yang dimiliki untuk memenuhi ketentuan RBC yang berlaku.

________________

Penulis:

Rahmanto Tyas Raharja, Investment Analyst Lead

Editor:

Vivi Handoyo Lie, Head of Investment Research

Edi Chandren, Investment Analyst Lead

Aulia Rahman Nugraha, Sr. Investment Journalist

Copyright 2023 Stockbit, all rights reserved.

Disclaimer:

Semua konten dalam artikel ini dibuat untuk tujuan informasional dan bukan merupakan rekomendasi untuk membeli/menjual saham tertentu. Always do your own research.

Informasi ini dimiliki oleh PT Stockbit Sekuritas Digital (“Stockbit”), Perusahaan efek yang berizin dan diawasi oleh Otoritas Jasa Keuangan.

Selanjutnya, semua keputusan investasi nasabah mengandung risiko dan adanya kemungkinan kerugian atas investasi tersebut. Seluruh risiko investasi bukan merupakan tanggung jawab Stockbit melainkan menjadi tanggung jawab masing-masing nasabah.

Domain resmi Stockbit adalah “https://stockbit.com/” dan semua informasi yang dikirimkan oleh kami akan menggunakan platform resmi aplikasi Stockbit dan/atau alamat email yang diakhiri “@Stockbit.com” Semua pemberian Informasi Rahasia kepada pihak-pihak yang mengatasnamakan Stockbit namun tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit merupakan tanggung jawab pribadi pihak pemilik Informasi Rahasia dan kami tidak bertanggung jawab atas setiap penyalahgunaan Informasi Rahasia yang dilakukan oleh pihak-pihak yang mengatasnamakan Stockbit yang tidak berasal dari atau tidak menggunakan platform resmi aplikasi Stockbit.